日本経済の現状について

経済の仕組み

経済の仕組みは、人、物、金でできている

経済活動は、金儲けを目的としているのではない。経済は、生きるための活動であり、経済は、生きるために必要な資源を配分する事で成り立っている。故に、経済の仕組みは、生産財の分配を目的としている。市場経済では、生産財は市場を経由して消費者に配分される。消費者は、手持ちの資金で生産財を市場を通して購入する。消費者は、労働力や資産から所得を得る。故に、経済活動は、消費者に働く機会を提供する事が主たる目的となる。金儲けは手段であって目的ではない。

経済の仕組みには、目に見える仕組みと目に見えない仕組みがある。言い換えると目に見える仕組みと目に見えない仕組みが各々部分となって全体の仕組みを構成している。

目に見える仕組みとは、物理的な仕組みであり、目に見えない仕組みとは、人々の合意に基づく、観念的仕組みである。物理的仕組みとは、建物や装置、道路、鉄道、通信設備と言ったインフラストラクチャー、軍隊とか会社と言った組織、紙幣とか貨幣、手形、小切手等を言う。目に見えない仕組みは、広義でいえば物理の法則とか、貨幣制度とか、会計制度と言った法や制度を言う。今日、「お金」や通信と言うのは、情報化されることによって目に見えない仕組みに組み込まれつつある。

経済全体の仕組みは、目に見える仕組みと目に見えない仕組みが組み合わさってできている。目に見える部部だけ見ても経済の動きは理解できない。

また、経済の仕組みには、人の仕組み、物の仕組み、「お金」の仕組みがある。そして、経済の仕組み全体は、人の仕組み、物の仕組み、「お金」の仕組みが組み合わさってできている。

しかも、人、物、「お金」各々の仕組みにも目に見える仕組みと目に見えない仕組みがある。

一般に経済の仕組みは、生産の仕組みと言う局面だけからとらえがちであるが、経済の仕組みには、物流や分配という働きもあり、捉えようによっては、経済にとって物流や分配は、より本質的だと言える。生産性ばかりを考えていると経済の仕組みは機能しなくなるから注意する必要がある。

経済の仕組みは、人、物、金の過不足を補う事で成り立っている仕組みである。成長経済は、不足を補う過程で成り立っている。しかし、市場が成熟した今日、物も人も金も余っている。つまり、不足を補うのではなく、余剰をいかに捌くかが課題となる。不足した物や「お金」を補うのと余剰の物や「お金」を捌くのとでは、物事の本質が違うし、施策も違う。物が不足していたら生産量を重視すべきであり、「お金」が不足していたら所得の拡大を計るべきであるが、物が余剰になったら質を重視すべきであり、「お金」が余ってきたら資金効率に重きを置くべきなのである。

「お金」は、交換価値の指標であり、名目である。「お金」その物に実体があるのではなく。「お金」が指し示す対象があって効力を発揮する。つまり価値がある。実体は物にある。「お金」は、尺度に過ぎない。

経済は、生活に必要な物を生産しそれを分配することが根幹でなければならない。生産した物が余れば、在庫として蓄える。言い換えると生産した物から消費した物を引いた量が在庫となる。それに収入と支出と貯蓄が対応する。それが本来の姿である。ところが物の動きとお金の動きが乖離し、余ったお金が需要と供給、生産と投資などを狂わせる。その結果、過剰生産であったり、過剰在庫、あるいは、物不足が引き起こされる。これでは本末転倒である。

物の経済こそが本来経済の実態を表していなければならないのである。しかし、今日の経済はお金の動きに目が奪われて物の動きが見えなくなっているのである。

物の経済と離れて「お金」は独自に収入と支出、貯蓄の関係を形成する。そして、余剰となった資金が市場価格を支配するようになったのである。そして、「お金」によって物の経済が支配される。

その結果物の質よりも価格の方が優先される。

物は有限である。「お金」が指し示す値は、無限である。故に、貨幣価値は上に開いている。価格は、暴走するととめどなく上昇する。市場は、価格の暴走を抑制する仕組みである。市場の仕組みが機能しなくなると価格は、無限に暴走する。

貨幣価値は絶対的価値ではない。相対的価値である。

物は有限であるのに対して貨幣価値は無限である。物は、上限を制約するから、貨幣価値は、内側に向かって無限なのである。1とゼロとの間に無限の数が存在するのを意味する。

注意しなければならないのは、経済的価値と貨幣価値とは同じではないし、一致もしていないという事である。経済的価値があるのに、貨幣価値のない事もあれば、経済的価値ないのに貨幣価値がある物もある。例えば、家事や育児は、外注に出さないか切り貨幣価値が生じない。なぜならば、貨幣価値は、取引によって成立する。反対に、住む人の当てのない家でも貨幣価値は生じる。経済とは、生きる為の活動であるから、住む人のない家は経済的価値はない。貨幣価値は、経済的価値がなくても資金の過不足や「お金」の流れを作る。

Aと言う人がその辺に落ちている石を拾ってきてBと言う人に十万円で売り、Bは、Cに二十万円で売り、Cは、Eに三十万円で売れば、全体で所得は、六十万円発生し、付加価値は、二十万円増えている様に見えるが実際は、経済的価値は何ら増えていない。単に金が回れば経済的な価値が増えるという訳ではない。

物の価格は、物の価値と「お金」の単位との積である。価格の上昇や下落の原因は、物の要因と「お金」の要因の二つの要因からなる。物の価値は、必要性から生じる。物の価値は、消費者数と消費量によって決まる。必要性は、需給によって決まる。お金の単位は、物の総量と「お金」の流通総量から決まる。

経済の本質は、物にある。「お金」は、物を分配する手段に過ぎない。ところが、現代の経済は、「お金」の振る舞いに振り回されているのである。

「お金」の振る舞いを制御するために経済指標はある。

市場経済において「お金」の上では、市場は均衡しているように見える。しかし、実際の社会では、人、物、金は不均衡である。

「お金」の上では、人や物は、均衡しているように見える。しかし、実際の世界では、人、物に多大なバラツキや偏りがあるのが一般である。その偏りによって「お金」は動き、また、停滞もする。

我々は、市場の動きを「お金」の動きとして認識する。しかし、経済の実態を構成するのは、人と物の世界である。

この点を錯覚してはならない。しかし、市場の表面に現れてくるのは、「お金」の世界である。それ故に、人は、人間の世界を「お金」の世界として認識する傾向がある。しかし、実際に人々の生活、生きるための活動を支えているのは、人と物の流れである。

人が需要を決め、物が供給を決める。

需給は一致すると決めつけている。人の要求と物の都合は一致しない。故に、需給は均衡しない。

人手不足と余剰人員は、常に混在している。人手が不足している仕事と人が余っている仕事がある。人手不足の地域もあれば失業を多く抱えている地域もある。

経済学者は、仕事がなければ仕事を代えればいいと簡単にいうが、仕事はその人の人生でもある。その人その人の生き様、一生がかかっているのである。人は、仕事を簡単に変える事が出来ないから苦しんでいるのである。

人と仕事、人と資源の偏りが市場経済を動かす原動力でもあるが、同時に、人と仕事、人と資源の偏りが市場経済を停滞させてもいる。人や物、お金のどの様な働きが市場を動かし、どの様な働きが市場を停滞させているのか、それを明らかにする必要がある。

海外と交易せずに、人口も一定で、生活環境や様式も変化せず。生活に必要な資源の生産の一定で、通貨量も変化しなければ、経済的変動はない。インフレーションやデフレーションの恐れはなく、物価も安定している。ただ、人、物、金の何かが不足すると物価は、変動する。実際のところ人や物、「お金」、全てが不安定で動向が一定していない。物価は、人、物、「お金」の極めて危うい均衡の上に成り立っている。何かあれば簡単に揺れ動く。経済変動は、人が原因なのか、物が原因なのか、「お金」が原因なのかによって全く様相が違ってくる。

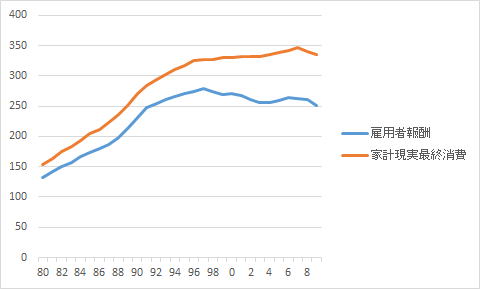

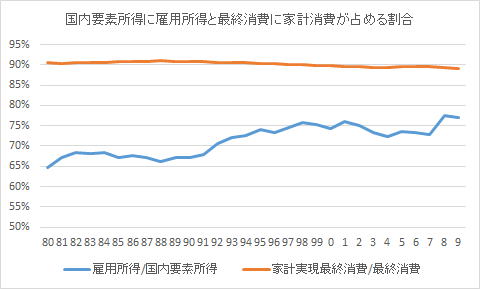

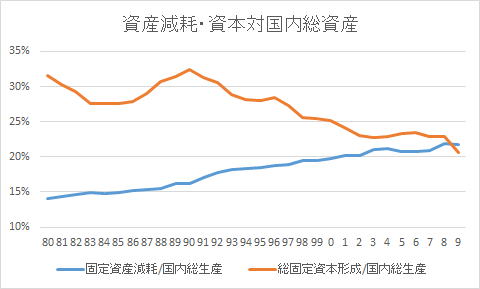

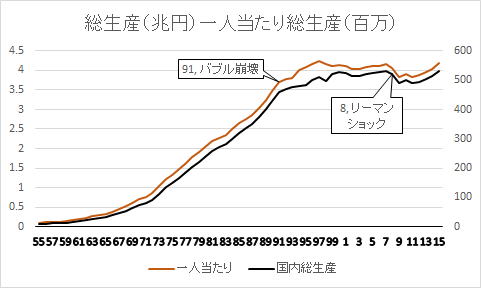

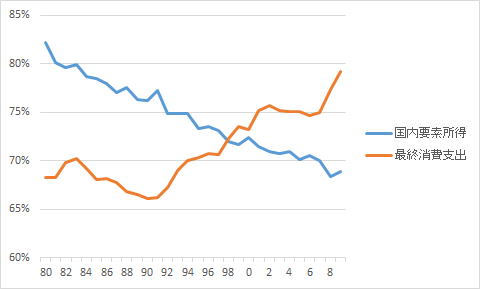

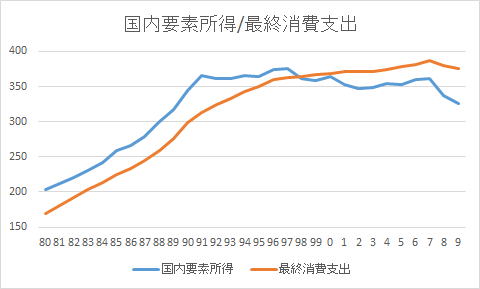

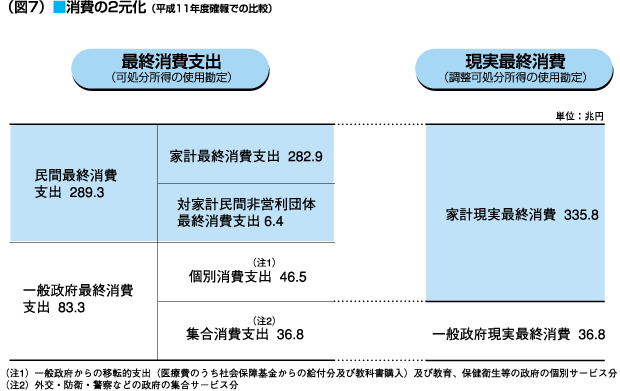

国民経済計算書及び総務省統計局

国民経済計算書及び総務省統計局

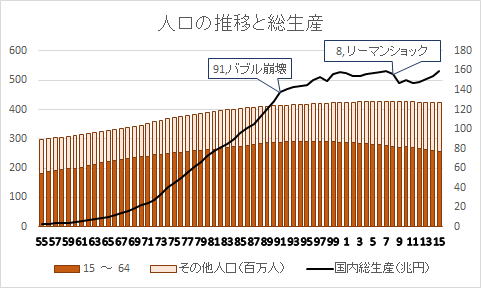

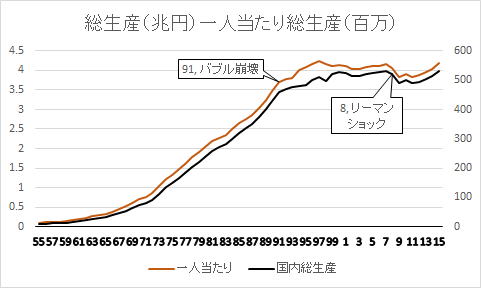

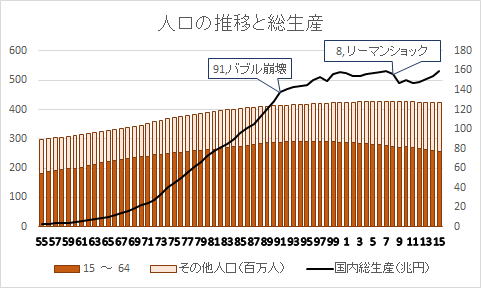

最近、よく問題とされるのが人口である。人口動向や人口構成の変化である。少子高齢化などが物価の変動の下地となる。人口問題の核心は、人口構成にある。全人口に必要な資源をどれだけの人間で担っていくかがカギを握っているからである。

人の問題には、生活水準や生活様式の変化等が物価にどう影響するかである。人口は、長期的な周期で変化する。しかし、生活の様式や水準は、急速に変化する事がある。電気やガスが普及していない時代と今日とでは、生活必需品の質も量も格段の差があり、その需給が物価に与える影響は、格段の差がある。

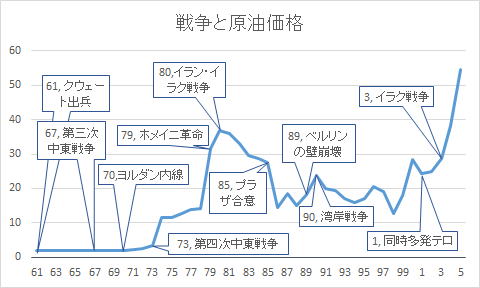

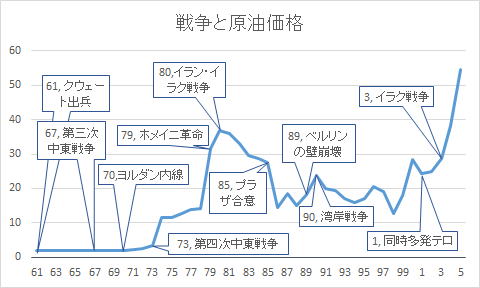

次に、生産量の問題である。資源の問題は、地理的な問題が重要な鍵となる。何らかの地下資源を持っているか、どの様な気候帯に属しているか、交通の要衝にあるかなどが決定的な要因となる。

その上で、全人口が生活する為に必要とする資源を国内で生産調達する事が可能か。もし自国内だけで生活に必要な資源が調達できなければ、海外から不足している資源を調達しなければならなくなる。不足する資源があったらどのような手段でどこから調達する手段が問題となる。

調達する手段には、交易以外に、強奪や戦争という暴力的手段も含まれるからである。根本が死活問題だからである。生きていくために、必要な資源が確保されなければ、生存できなくなるからである。

今日、一国だけで経済を成り立たせようとすること自体無理がある。

そして、最後に、「お金」の問題である。「お金」が人や物と違うのは、第一に、「お金」は、分配の手段だという事である。第二に、「お金」は、予め満遍なく配分されていなければならないという点である。第三に、「お金」は循環させなければならないという点である。

お金を循環させるためには、単に、「お金」を配分するだけでなく。それを回収すると同時に、再配分しなければならない。「お金」の順な働きは、交換にある。しかし、交換だけでは、「お金」は、循環しない。それを補う形で貸し借りがある。「お金」の流れには、偏ったり、蓄積したり、滞留する性格がある。この偏りや蓄積、滞留が「お金」の働きの効率を悪くするのである。

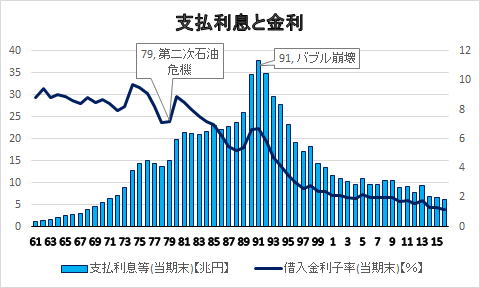

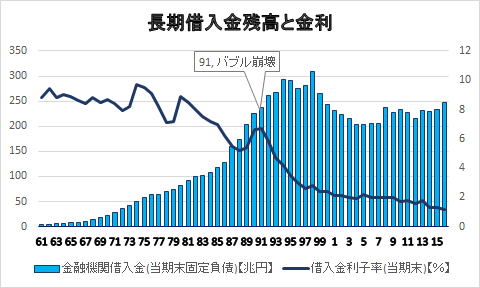

過不足が生じたら、貸し借りという手段を講じる。貸し借りは、ストックを形成する。資金の過不足は、ストックとして蓄積され、それが金利を通じて時間価値を形成する。時間価値が物価に決定的な影響を与えるのである。

資金の過不足を是正する手段には、貸し借り以外に税がある。税は、強制的に資金を市場から回収し、それを再分配する事によって、資金を循環するのが役割なのである。税制度は、資金の回収、再分配、循環の役割に沿って設定されなければならない。

「お金」と物の関係は、時間と伴の変化する。何らかの時点で価値を確定しなければならないが実際の価値は絶えず変化している。

そして、「お金」と物との関係によって名目的価値と、実質的価値が形成される。

経済の本質は、分配なのである。分配とは、何に対して、何を、どの様にして分配するかが問題なのである。

何を分配するのか、それは生産財である。何に対して分配するのか、それは個々の部門を通して最終的に消費者、即ち、全ての国民に対して分配するのである。どの様にして、それは、一度すべてをお金に還元し、所得として分配するのである。

「お金」によって分配された「お金」を生産財と交換する事で生産財を分配する。その手段の一つが市場である。

ただ、分配の手段は、市場だけでなく組織等もある。

分配は、生産と所得と消費の関係によって決まる。

いくら欲しい物があっても「お金」がなければ買えない。「お金」があっても、物がなければ買えない。物や「お金」があったとしても使い道がなければ人は、買わない。

生産は、物を基本とし、所得は、「お金」を基本とし、消費は、人を基本としている。

物と人は、有限であるのに対して、「お金」は無限だという事である。

人は、所得の範囲内で物を購入する。

人は、必要とする物や用益を購入する。

経済は分配の仕組みだから、割合や比率が基本となるのである。

生産量や消費量には限りがある。それが本来経済の規模を制約しているのである。しかし、「お金」には、際限がない。作ろうと思えばいくらでも作り出す事が出来る。その為に、経済の全体が見えてこない。

本来、人は、満腹になれば、それ以上、食料を求めたりしない。どんな獰猛な動物でも必要以上に獲物を捕ったりはしない。しかし、「お金」はその箍を外してしまう。

所得を増やせば、生産が増えたり、消費が増えるかと言うと一概には言えない。

問題は、経済成長を前提としていると何が何でも生産力を上げ、消費量を増やさなければ経済が成り立たないと決めつけてしまう事である。

経済は、本来、分配が目的であって成長が目的なのではない。需要に必要な資源を必要なだけ生産して必要なところに供給するの事が一番なのである。

量より質が問題なのであり、必要以上に「お金」を供給し、物を生産しても無駄なだけで経済にとってはかえって障害になる。

飢餓状態でない限り、人は、多少時間がかかって高価で、少量でも美味しいものを食べたいのである。

安くて速いだけを取り柄にする経済は、むしろ経済の退廃を招くだけである。

そうなるといかに適正な価格を維持するかが大切になる。

個別の企業が赤字だから、どうだというのか。儲かっているからどうだというのか。個々の部分ではなく、全体との関連を見なければならない。

確かに、個々の企業の業績も重要だが、産業全体で利益が上がらなくなる原因があるとしてら、一企業の力だけでは、事態を改善、打開するのは難しい。一企業の力で解決しない処にこそ経済政策は求められるのである。

なぜ、景気変動は起こるのか。

景気の変動を正しく読み解く事、それは市場経済を理解し、適切な経済政策や経営をしていくうえで不可欠なの事である。

景気の変動を読み間違え、過った経済政策をとるとると、不況やインフレーションを招く原因になったり、最悪の場合、恐慌やハイパーインフレーションを引き起こす原因となる。

景気の変動を読み解くためには、なぜ、景気の変動が起こるのかその仕組みを正しく理解する必要がある。

経済の状態は、人、物、金の均衡によって保たれている。

インフレーションやデフレーション、不況や恐慌と言った景気変動の原因は、人、物、金の不均衡に尽きる。故に、景気変動の要因は、人の要因、物の要因、「お金」の要因の組み合わせによっておこる。

景気変動を起こす人の要因には、総人口、人口構成、人口密度、人口の分散、労働力などがある。物の要因には、生産量、生産力、生産周期、消費量、消費力、消費周期などがある。「お金」の要素には、通貨量、貯蓄量、資金の過不足、為替相場、金利、経済政策等がある。

また、複合的な要素としては、物価、総所得、購買力、地価等がある。

また、需要と供給、生産と消費、労働と分配、所得と支出、フローとストック、収益と費用などの均衡によって景気は保たれている。

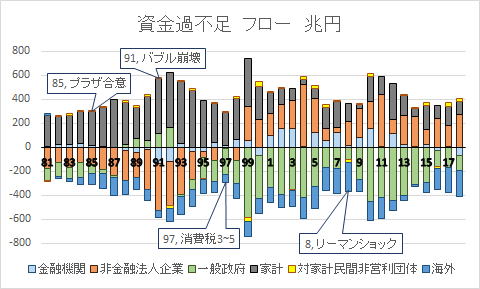

そして、これらの要因は密接に係りがあり、表裏の関係にある。個々の要因を結び付けているのは、「お金」の流れである。「お金」の流れは、資金の過不足によって起こされる。

また、個々の要素を関係づけているのが市場であり、また、組織である。

なぜならば、分配の手段には、市場と組織があるからである。

需要は、支出に転化し、支出は、消費を生む。供給は、生産力と操業度によって供給量が決まり、重要と供給の関係によって価格が決まる。この様に個々の要素は、互いに相関関係にある。ただ、各々の要素は独立していて一体ではない。

インフレーションを引き起こす要因は、人的な要因、物的要因、「お金」の要因があるが、一つの要因だけでなく、複数の要因が複合的に、あるいは、構造的に絡み合って働いている場合が多い。全体像を構築して要素間の力関係をどの様に構築し、分析するかによって景気の動向に対する予測は変わってくる。

経済の変動は、人、物、金の不均衡、つまり、物や「お金」の人に対する相対的な過不足に起因する。人、物、金に働く要因はいろいろあるが、要は、景気変動の中心は人だという事である。人口に対して物が不足しているか過剰なのか。一人当たりの所得が支出に対して不足しているか、過剰なのか。その関係が景気の変動の裏で働いている。

現在、財政収支が合わずにそれを補う形で多額の国債が発行されている。国債の発行に抑制が効かなくなった場合、真っ先に心配されるのは、ハイパーインフレーションではあるが、経済が破綻した時、懸念されるのはハイパーインフレーションだけではない。デフォルトや恐慌、長期の不況、スタグフレーション、金融危機、リーマンショックのような流動性の危機、資産インフレーション、即ち、バブルといった事も考えられるのである。評論家や経済学者の中には、インフレーションにならなければいいみたいなことを言う者がいる。

これまで問題がなかったから問題ないとするのは、無責任極まりない。過去にハイパーインフレーションが犯らなかったから財政状態を無視して公共投資や財政支出を無制限に増やしても問題ないとするのは、余りにも無責任である。

財政破綻やハイパーインフレーションに成れば、国家の存亡にかかわる大事になるのである。国民も塗炭の苦しみを味わい。一国の財政破綻にとどまらず世界的な規模に拡散し、連鎖的に危機を引き起こす事さえありうるのである。そして、戦争に依らなければ解決できないような事態をも招くのである。

今まで大丈夫だったからこれからも大丈夫と言うのは根拠なき楽観に過ぎない。

評論家の多くは、バブルの時に、投資家を煽り。財テクがわからない経営者は無能だと罵ったのである。それが、バブルが弾けたとたん、彼等の口車に乗った実業家を投機に走るなんてとんでもない経営者だと非難したのである。

特に、評論家や経済学者は、自分が実際に経済に関わっているわけではないからとかく無責任になりがちである。彼等がいつも口にするのは、自己責任であり、む自分の話を聞いて失敗してもそれは失敗したものがある位という事である。言論を生業にしている者が自分の言動に責任を持たないというのだから聞きようによっては詐欺である。

評論家や経済学者は木を見て森を見ない傾向が強い。表に現れている水面の変化ばかりに囚われて水面下の変化を見ようとしない。なぜなら、彼等の多くは、短期的結果だけを問題とされるからである。長期的変化は予測不可能として切り捨てればいいし、短期的な変化に対しても予想外の事態があったと誤魔化せばいい。

部分的変化を取り上げて全体的変化を無視する事が往々にある。

全体と部分は、深く関わっている。部分の働きによって全体の働きは、制御されているからである。また、部分は、全体によって統制されている。

経済学者は、部分の働きに変化がないから問題ないとする者がいる。例えば、長期金利は低く抑えられているから問題ないと主張する者がいる。また、目先の物価が上昇していないから、問題ないと主張する。

しかし、金利は、金利だけの問題として限定する事はできない。長期金利が低く抑えられているのは、それなりの理由があるからであり、その理由や原因の方が深刻であることが多いのである。

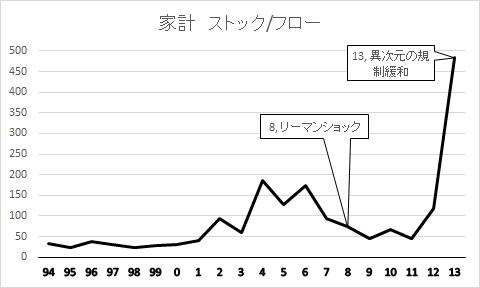

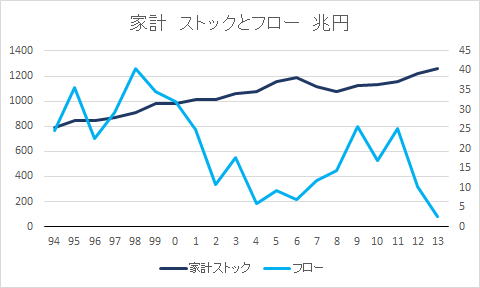

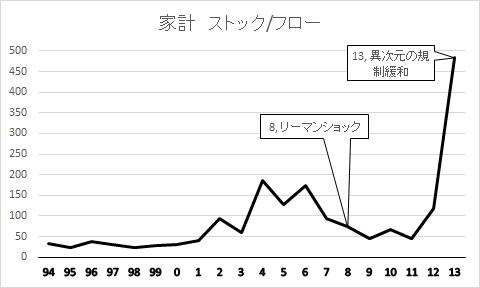

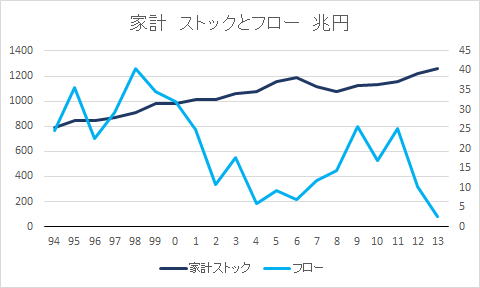

一番気になるのは、彼等の多くがフローとストックの関係を無視する事である。いくらストックである借入金を増やしてもフローの可処分所得に全く影響しないような事を平然と言う。この点はよくわからない。なぜならば、金利の影響を可処分所得も利益も受けないわけがなく。金利や所得、利益は、各々、借入金、人口、資本を分母としているからである。ストックの影響を受けないはずがない。

市場経済は、資金の流れによって動く仕組みである。資金の流れは、資金の過不足を作り出す。資金の過不足は、ストックに蓄積される。この様な資金の過不足による歪は、フローによって解消される。このストックとフローの関係が資金を循環させるのである。資金の過不足は、貸借によって補われ、貸借は経常収支によって清算される。この様にストックとフローはお互いの働きを補完する関係にあり、不可分な関係である。貸借と損益は、独立して存在するわけではない。

経済をどう評価するかは、結局、物価と所得の問題に収斂する。突き詰めれば物価の動向と雇用である。だから、中央銀行の使命は、物価の安定と雇用の維持だとされるのである。指標としては物価上昇率と失業率。どちらも比率だという点に注目すべき点である。

つまり、何を分母とし、何を分子とするかが経済にとって重要な意味を持つのである。

要は、何が物価と所得に影響を与えているかを明らかにしないと経済の仕組みの本質は明らかにできないのである。

経済の根本的問題は、市場と組織にある。

現代の経済の仕組みを構成するのは、市場と組織である。

一般に現代の経済の仕組みは、市場が全てだととらえる傾向がある。

むろん、経済の仕組みの根底に働いているのは、市場である。しかし、市場と同じくらい重要なのは、組織である。なぜならば、所得の分配の多くは、組織的になされるからである。

大体、経済体制とは、組織の問題である。経済体制の核となっているのは組織だからである。市場は場である。市場に期待されるのは、場としての働きである。市場だけで経済の仕組みを動かすのには限界がある。

経済の根本を突き詰めると人に至る。経済の仕組みを突き詰めると人と人の関係に至る。人と人との関係を体系化し、実体化したのが組織である。故に、経済の問題の根本は組織の問題である。

経済の本質は、分配であり、分配の手段には、市場と組織がある。

組織的な働きに対する配分は、組織的になされる。市場から得られる収益は、不確かであり、不安定であるから、一旦それを組織が受け知れ、人件費として整流する事で安定した所得に変換される。

無論、市場から所得を直接得る手段も残されているが、それは、極めて、不確実で、不安定なものになる。雇用者報酬の多くは、組織的に分配される。

組織的に生産し、所得を組織的に配分する。生産された財を市場を通じて配分する。市場経済とは、市場と組織を組み合わせる事で成り立っている。市場が全てなのでも、組織が全てなのでもない。

組織は、全体と部分がある。全体は合目的的で統一的、統制的である。部分には、部分の働きがあり、その働きが相互に関係して全体を構成する。部分には、固有の役割があり、分担がある。例えば、人事、会計、情報統制、外交、後方処理と言った働きである。それらが役割を分担しながら全体を構築する。つまり、組織は、連携であり、連鎖である。そして、連携は情報系ネットワークをつくる。

組織には、分配機能、評価機能、意思決定機能がある。評価機能も意思決定機能も組織的になされる。それが組織である。

経済の仕組みの根本は組織である。故に、経済は組織的なものであり、組織効率が経済効率でもある。

組織は、ネットワークの一種である。

ネットワークとは、複数の要素が何らかの関係によって結びつけられた集合体を言う。ネットーワークと単純な集合とは違う。

集合は、何らかの共通の属性をもった集まりである。集合は、集合を構成する要素が必ずしも結びついている必要はない。

組織は、ネットワークである。単なる集団とは違う。インターネット同様のネットワークとしての構造を持っている。

インターネットには、階層(レイヤー)がある。組織にもレイヤーがある。インターネットのレイヤーは、第一層が物理的層、第二層が、データリンク層、第三層がネットワーク層、第四層が、トランスポート層、第五層が、セッション層、第六層が、プレゼンテーション層、第七層がアプリケーション層からなっている。

組織は、第一層が、社会的制度や法、第二層が、組織の規則、第三層、手続き、第四層が、職務権限と責任、第五層が職位、待遇、評価。第六層が、作業。第七層が人、個人からなる。第一層は、社会的基盤を、第二層は、組織的基盤、第三層は、職務間の繋がり、業務の流れを、第三層は、業務基盤を、第四層は、指示、命令、情報の基盤を、第五層は、意思決定基盤を、第六層が評価基盤を、第七層を人的基盤を各々形成している。

組織の経済効率は、ネットワーク効率でもある。第三層の手続きが組織内のネットワークの基礎を形成する。第四層は、人事、営業、経理と言った、業務区分、業務の枠組みを構成する。

第六層は、成果や実績として表され評価、待遇の基礎となる。第七層は、一人ひとりの技能、知識、経験、資格、履歴、年齢、性別などの個人の属性を表す。

組織には、プロトコルがある。プロトコルは形式と手順からなる。プロトコルが定式化されると礼儀作法に昇華され。事務手続きとなる。礼儀作法は、組織効率を高める働きがある。また、シンボルやイベントを形成する。

経済は、生産を意味するのでもなく、況や金儲けの事でもない。

経済は、生きるための活動であり、経済体制は、生産された財を分配する仕組みであり、経済体制の目的は、生産された物を必要とする人に必要なだけ分配する事なのである。

つまり、経済の効率と言うのは、生産性とか、成長性と言っても突き詰めてみれば組織効率のことを言う。組織、効率を高めれば、自ずと生産性も安定性も成長性も上がるのである。

この点を理解しないと経済体制の在り方を論ずることはできない。

経済体制を生産や金儲け中心で考えたら、経済の本質は見失われる。経済の本質は、人々を生かす事である。人々を生かすために生きるために必要な資源を生産し、それを分配するのである。むろん、人々が生きていくうえで最低限必要な資源が確保されなければ、経済の仕組みは維持できない。しかし、経済の根本は、生きるために分かち合う事であり、生産する事にあるわけではない。

今の経済は生産ばかりに特化している。つまり、分かち合うと言う点がどこかに行ってしまっている。兎に角、必要以上に物を生産しさえすれば万事うまくいくと錯覚している。だから、世の中に物が溢れているというのに、貧しい人が増えていくのである。

分配の手段として「お金」がある。現在の市場経済は、「お金」で動いている。「お金」は、分配の手段である。「お金」儲けは、手段であって目的ではない。「お金」が目的化すると経済は、正常な働かなくなる。

問題は、「お金」をいかに分配するかである。つまり、「お金」を分配する仕組みが経済体制なのである。「お金」を分配するのは組織であり、制度である。

「お金」は、対価、報酬として支払われるのが基本である。つまり、「お金」は、働きに応じて分配されるのが原則である。対価、報酬は、生産手段に対して支払われるのが基本だからである。しかし、報酬は、所有からも生じる。

問題は格差が生じた場合である。極端な格差は、差別の本となり、また、資金効率や生産効率も悪くする。

一人ひとりの働きと報酬とを結びつける事で、生産性を高めるとともに需要と供給を調節するのが自由主義経済なのである。

単純に生産効率を高め、あるいは利益が上がれば景気がいいとするのは、経済の本質を理解していないからである。

いくら生産効率がよくて安いからと言って働く場を奪ったら経済は衰弱していしまう。

経済は均衡なのである。

経済の根本は、人である事を忘れてはならない。人は、生産者であるとともに消費者でもある。

所得と支出を司っている。また、労働者でもあり、生活者でもある。経済の根源的原因であり、最終的目標でもある。

また、人件費は、費用という意味だけでなく、報酬、所得、生活費でもある。これらの働きの均衡によって経済は成り立っている。

均衡は、相互牽制があって成り立っている。個々のの要素は、絶対的なものでなく、相対的なものなのである。だからこそ、競争が必要となる。

人件費は、費用だから、安ければ安いほどいい。できればなくしてしまえと言うのは乱暴な話なのである。

経済は、生きるための活動であり。それも、人間らしく生きるための活動である。

経済を破綻させる最大の問題は、人の問題、特に組織の問題だという事忘れてはならない。

組織は、相対的な体系である。絶対的な体系を有しているわけではない。環境や前提条件が変化すれば組織も変化する。また、変化できなければ、環境や状況に適合できなくなる。そして、環境や状況に組織が適合できなくなることが経済を破綻させる一番の原因なのである。

組織には、発展段階や成長段階がある。その成長段階や発展段階に応じて組織原則や構造を変化つさせる必要があり、この変化に失敗した経済主体は、破綻していく。

組織は、放置すると自己増殖する性格があり、規模が無原則に拡大すると著しく効率が低下する。

また、規模が大きくなると意思決定が遅くなり、形骸化する傾向がある。ピラミッド型の階層(ヒエラルヒー)が形成される。そして、階層が深くなると、目が行き届かなくなるために、不正や既得権益が派生する危険性が増える。また、官僚主義的になり、手続きが煩雑になったり、増長したり、仕事が縦割りになり、セクショナリズムが派生したりもする。

経路が長くなる分、情報の漏洩や意思決定の負荷がかかる事にもなり、意思疎通も難しくなる。

更に、保守的になり、極力リスクを冒さないようになる。前例にとらわれ革新的な事を帰来傾向になる。事なかれ主義、日和見主義が蔓延し。他人を当てにし、責任を他人に擦り付けて、自分の責任を回避しようとする。進んで自ら責任を負おうとする者がいなくなり、無責任体制に陥り易い。俗に、大企業病と言われるのが、この種の症状である。

組織にはスケールメリットがある半面、規模が大きくなっただけ弊害も生じるのである。組織の規模は大きければいいという訳ではない。

経済効率の実際は、組織効率にある場合が多い。しかし、今日、経済効率を貨幣的にしか考えないために、いたずらに組織の肥大化を増進させてしまっている事が多い。

なぜ、市場に競争が必要なのか。なぜ、寡占独占がよくないのか。その主たる理由は、組織効率にある。

組織効率は、相互牽制によってある程度防げる。なぜならば、組織は本来相対的体系だからである。市場が単一の主体に支配されると相対的体系が保てなくなるからである。

それが全体主義的国家が破綻した原因でもある。

組織には、限界がある。それは規模の限界である。

規模の限界とは、一つは、意思統一の限界、組織的整合性の限界である。第二に、管理の限界である。管理と現業部門の乖離には限界がある。第三に、情報処理、伝達の限界である。組織が拡大すると情報伝達経路が増長になる上、複雑になるため、情報をフィードバックし迅速に処理をする事が難しくなる。第四に、意思決定の限界、構造的限界である。組織が拡大し、部門が確立すると、セクショナリズムや派閥争いなどが起こりやすくなり、意思決定が総花的になり易くなる。第五に、権限と責任の範囲の限界である。組織が大きくなると権限や責任の範囲が不明瞭となり、日和見主義的な傾向が強くなる。第六に、格差の拡大。組織の階層が深くなると必然的に配分の差が広がる傾向が出る。これらの要因は、規模の拡大に伴って組織のかかる負荷が増大していく。

組織には適正な規模があり、その規模を超えると急速に効率が悪くなる。組織の規模は、指示、命令系統の長さによる。つまり、情報伝達の速度と精度による。今日の情報技術の革新は、組織の根本を変えつつある。しかし、いくら規模の問題を克服できたとしても、組織の特性を変える事はできない。独裁的組織は、価値観を保てなくなる。なぜならば、組織の本質は分配であり、分配の基準は相対的だからである。

バブル後の経済的停滞を招いた要因の一つが、組織の肥大化にある。

経済を停滞させる原因は、金銭的な問題より、組織的問題である場合が多い。この点を勘違いし、金銭的利益ばかりを追求していると経済の抜本的な改革はできない。利益をいかに分配するか、その場合、最も考慮されなければならないのは、社会的弱者である。この世の中は、天才や優秀な人間だけで形成されているのではなく。圧倒的な多数は、平凡な能力の持ち主なのである。単に利益だけも生産効率だけを追求したら、平凡な能力を持つ者でさえ、取り残されて行ってしまう。経済は、全ての人に生きるための手段をいかに分け与えるかの問題であり、それは、高度に組織的な問題なのである。組織的問題だからこそ組織の持つ限界や弊害もよくよく理解しておく必要があるのである。

組織の限界を補うために、市場がある。組織と市場の違いは、組織は、一つの主体として統一されているのに対して、市場は、複数の主体が一つの場に存在する事で成り立っているという事である。市場の役割は、主体間の相互牽制によって組織の持つ弊害や限界を抑制する点にある。

市場も独占されれば組織と変わりなくなる。

組織もまた、相対的存在であり、相対的な関係を維持する事で抑制できる。独占寡占が経済の仕組みを非効率にするのは、組織を絶対化してしまうからである。

なぜ、三権分立が必要であり、競争が必要なのか。なぜ、独占や独裁は、防がなければならないのか。

一つは、経済も政治も相対的な事だからである。

今一つは、独占も独裁も組織を腐敗させるからである

人は絶対者にはなれない。

市場と独占

経済とは、生きるための活動である。経済の仕組みは、生きる為に必要な資源を社会を構成するもの総てに、分配する仕組みである。そして、生産財を分配する仕組みや手段によって経済体制は、定まる。

自由主義経済は、分配の手段として組織的な手段の他に、市場的手段を用いている。つまり、組織と市場が組み合わさって形成されているのが自由主義経済だと言える。

経済主体は、主体内部と外部が存在し、内部と外部とは、境界線によって明確に区分されている。そして、内的な分配手段が組織的なものであり、外的な手段が市場的な手段である。

なぜ、組織的手段以外に市場的手段を用いるのかも、そこに、自由主義経済思想の核心がある。

なぜならば、自由主義経済が確立される以前は、分配の手段としては、組織的な分配が主だったからである。現在でも分配の手段としては、市場が主で、組織的な手段は、補助的なものになりつつある。

独占禁止法は、自由主義経済の思想、精神を最も象徴的に表した法である。

気を付けなければならないのは、独占禁止法と言うのは、独占だけを禁じているわけではなく、市場が本来の機能を果たせなくなるような行為や状態全般を規制している法だという点である。

それ故に、独占禁止法は、自由主義経済の憲法だと言われるのである。

独禁法の精神とは何か、独占禁止法が守ろうとしている市場の状態、規律とは何か。それを明確にしなければ、自由主義経済の本質は理解できない。

独占禁止法を支える基本的な前提は、第一に、経済的価値は、相対的だという点。第二に、法治主義の則り市場は、規律と法に依って守られるという点。取引の正当性は、手続きによって証明される。第三に、経済主体には、内と外があり。内的な分配手段は、組織的な手段であり、外的な分配の手段は、市場的な手段だという点。第四に、市場は、相互牽制、競争によって機能を発揮するという点。第五に、貨幣制度、即ち、貨幣価値、交換価値を経済の基盤とする。国は、通貨の信認を維持する義務を負っている。第六に、政治、国家権力と経済とは切り離す。第七に、私的所有権を権利として法によって保証する。

経済的価値は相対的な価値である。経済の状態や市場環境によって経済的な価値は、定まる。

独占は、経済的価値を絶対化し、経済を硬直化させる。故に、自由主義経済体制では、独占を禁じているのである。

一つのチームでは、野球は成立しない。二つのチームでは、序列がつけられない。三つ以上の主体があってはじめて競争の原理は働く。

かと言って百チームでは経済効率は保てない。無制限、無規律な市場は、経済を制御する事が出来なくなる。

市場は、法によって守られている。法とは規制である。法は、取引の公正と規律を保ち適正な価格を維持する事が目的であるが、過剰な規制や状況、環境の変化に適さなくなった法や規制は、かえって市場の効率を低下させ、不当な既得権を成立される。

収益力が低下している時に規制を緩和すれば独占、寡占は促される。

闇カルテルや価格協定は、適正な価格の形成を妨げる。しかし、市場が無秩序な状態に陥った場合は、無意味な競争を抑制する為の協定や規制は、有益である。

競争は、価格を下げる事を目的としているのではなく。適正な価格を実現し、維持する事を目的としている。

不当な価格や過当競争は、適正な価格の形成を妨げる。

市場が無法状態に陥り、規律が保てなくなれば、過当競争、乱売合戦に陥り、結局、価格だけの競争になる。

そのような状態では適正な価格が維持できなくなる。結局品質の低下や市場の荒廃を招く。収益が維持できなくなったら、経営は継続できないのである。価格だけの競争になれば限りなく付加価値は失われていく。それを象徴しているのがゼロ金利である。金利がゼロになるのは、歴史的に見て初めての事である。金利がゼロであれば、物価も、所得の上昇も、利益もゼロに近づく。

市場が無法な状態では付加価値は生み出せなくなるのである。

海外の競争力と言うが基本的には国内の市場の秩序が一番重要なのである。

財テクのような事は、結局何の生産性もなく、キャッシュフローを生み出さないのである。

独占禁止法の精神は、豊かさの基準でもある。

競争原理主義者は、何でもかんでも規制を緩和し、あるいは規制をなくせば適正な価格は形成されると主張する。しかし、それは、最終的には、価格競争に収斂し、生産を標準化し、商品を平準化してしまう。つまり、経済的価値を質より量に偏らせる結果を招く。

独占禁止がなぜ必要としているのか。市場本来の働き役割は何なのか。競争は、絶対的原理ではない。その点を間違えると市場経済を土台から破壊する事になる。

現在、日本は、チェーンストアの外食産業とコンビニエンスストアに支配されてしまった。それぞれの店の個性や主張は、失われ、商品もサービスも画一化されている。

ニューヨークで飲むコーヒーも東京で飲むコーヒーの静岡で飲むコーヒーも同じ品質で効率的に大量生産されているような市場を豊かな市場と言えるのであろうか。

豊かさを単に量だけで測ろうとするから貧しくなるのである。豊かさは、質と量の両面から測られるべき事なのである。

名目的価値と実質的価値

「お金」名目的価値である。何らかの実体と結びつく事で、価値が保証される。実体と遊離し「お金」だけが市場に滞留すると経済的価値は不安定になる。実体に基づかない「お金」は、何らかの実体を求めて彷徨い始める。

余剰な「お金」は、経済的価値を希薄化してしまう。何故ならば、実体ある物は、限りがあり、「お金」には、限りがないからである。政府がその気になればいくらでも「お金」を創り出す事が出来る。お札を必要なだけすればいいのである。

しかし、「お金」には、実体がない。「お金」を沢山手に入れるとなんだか豊かになった気がするものである。しかしそれは、貨幣が生み出す錯覚「貨幣錯覚」である。

ニューヨークで飲むコーヒーも、東京で飲むコーヒーも、静岡で飲むコーヒーの味も変わらない。物は沢山あるけれどなんの代り映えもせず。どの町も同じ。日本人は、本当に豊かになったと言えるのだろうか。高品質なものを大切に使っていくという事が昔は求められた。でも今は使い捨てが奨励される。豊かさとは何か、その本質的な問いかけを忘れている気がしてならない。

経済の実体は、人と物にある。なぜならば、経済の仕組みは、生産、分配、消費を目的としているからである。故に、「お金」の動きばかりを追求しても経済の実態は見えてこない。経済の実体を「お金」の動きによって推測するのは、市場経済では、経済的価値を貨幣価値に換算して表示されるからである。

注意しなければならないのは、人と物は有限であるのに対して「お金」には、際限がないという事である。「お金」の量を制約するのは、個々の経済主体の資金の調達力である。

経済的価値の全体量、総量は、個々の経済主体の資金の調達力のよって制約される。家計でいえば購買力である。

例えば、住宅は、土地の広さと人口によって制約を受ける。そして、地価は、個人の年収の平均と分散によって制約される。

食料は、人口と収穫量、貯蓄量、輸入量、そして、消費量によって制約される。

消費量は、人口と所得に比例する。生産量は、需要と供給の関係によって調整される。

だからこそ、全体量と単位量の双方を見ないと経済の実質的な動きは明らかにできない。

人と物の経済の全体量の単位量は、人口と生産手段、消費量の関係によって決まる。「お金」は、分配の手段である。

実質とは、住宅を例にとれば、人口、あるいは、世帯数に対して(何を単位とするかによって違いが生じる。)どれくらいの住宅が必要なのか。それに対してどれくらい住宅が不足、あるいは、過剰なのか言う。

それに対して、現在の経済は、「お金」の都合が先行してしまっている。

資金が余っていて投資先がないからと言って少子化が予測されて住宅が余るのが予測されているのに、高層マンションを乱立させていたら、経済の実質は失われる。

過剰な資金は、経済的価値を希薄化させる。経済的価値は質と量、即ち、密度から求められるべきであり、住宅も量ではなく、質の向上が求められているのである。

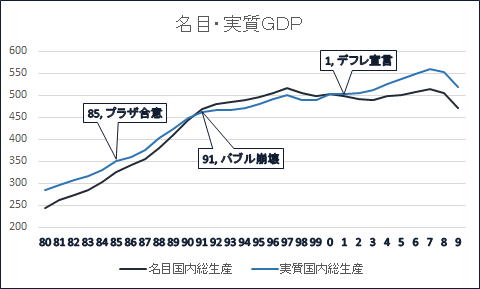

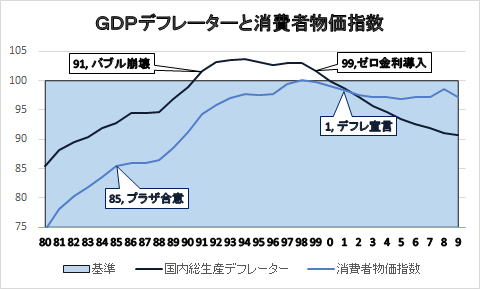

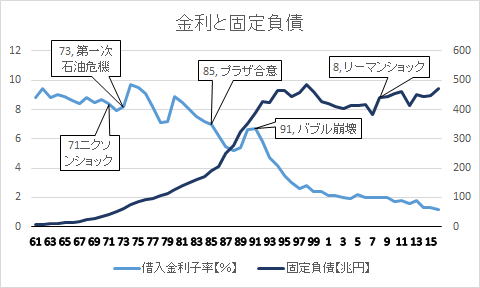

現代経済の問題において名目的価値と実質的価値の乖離が決定的な働きをしている。それが顕著になったのがバブル言う現象である。

実質的価値は物に根ざした価値であり、時価として現れる。それに対して名目的価値とは、「お金」に根ざした価値であり、簿価として表される。会計上では、実質的価値は、借方(運用側)、即ち、資産、費用として現れ、名目的価値は、貸方(調達側)もすなわち、負債、資本、収益に現わされる。なぜならば、「お金」(資金)を調達し、物で運用するという関係を図式化したのが複式簿記だからである。そして、実質的価値と名目的価値の差が資本や利益を生み出しているのである。

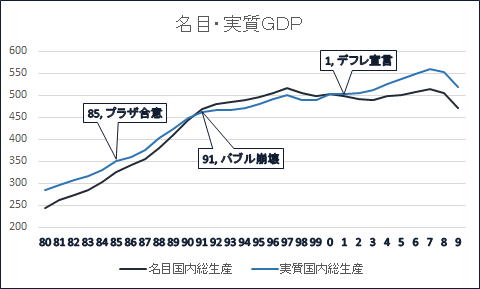

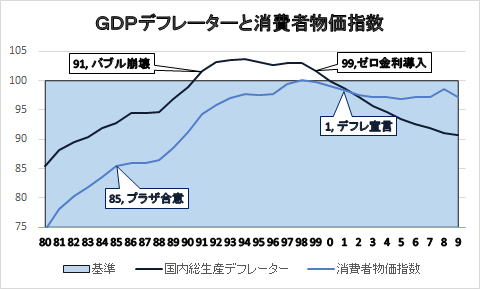

国民経済計算書 1993SNS

国民経済計算書 1993SNS CPI 2015=100

資金の調達が負債、資本、収益に依存するという事は、資金の調達手段として負債、資本、収益があるという事である。

もう一つ注意すべきなのは、経済主体が成り立つ為には、資金が供給され、循環する必要がある。言い換えると資金が供給され資金が回っていれば経済主体は成り立つのである。

赤字になったり、損失が出たら経営主体は、破綻すると勘違いしている人が多くいるが、赤字や損失は原因となりえても経済主体を破綻させる直接の要因ではない。赤字でも経営は継続できる場合もあれば、黒字でも破産する会社はある。要するに、資金を断たれなければ経済主体は継続できるのである。これは、民間企業だけでなく、家計も、財政も、金融機関変わらない。

これが大前提である。

現在、期間損益の原則の基づいて働いているのは、民間企業、金融機関であるが、資金の働きは、家計、一般政府もほぼ同じ働きをしていると考えていい。つまり、資産、負債、資本、収益費用の相互作用と資金の調達と運用によって経済は動かされている。

故に、経済の動きを理解する為には、資産、負債、資本、収益、費用の動きと資金の調達と運用の状態を明らかにする必要がある。そして、資産、負債、資本、収益、費用の働きには、実質的価値と名目的価値の関係が深く関わっているのである。

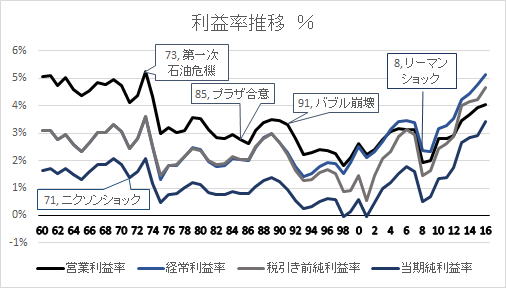

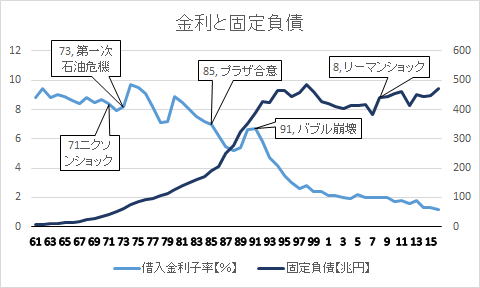

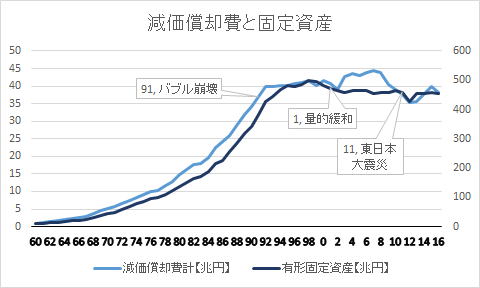

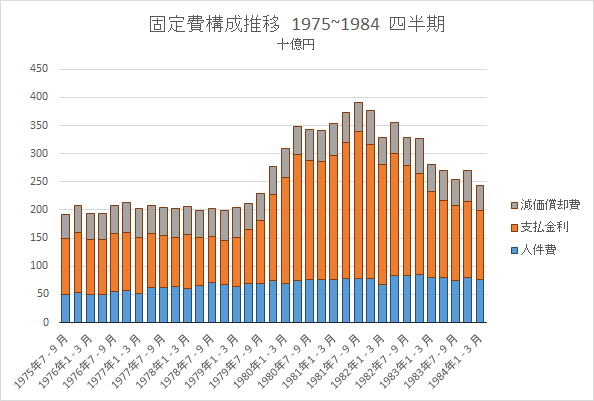

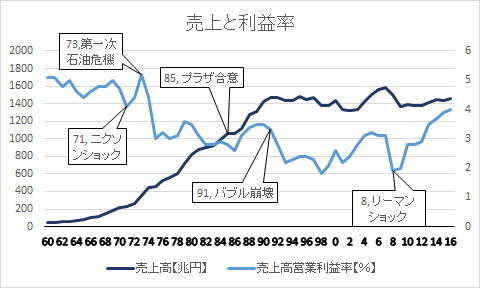

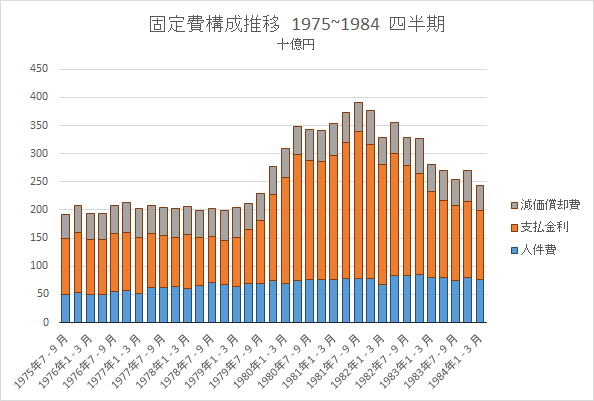

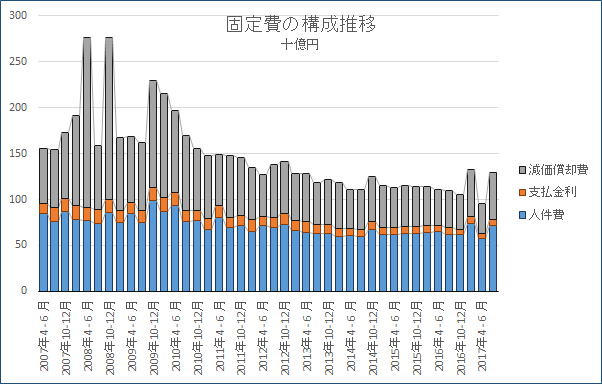

バブルは、高度成長が市場の過飽和、ニクソンショックによって終焉し、収益力が低下したところにオイルショックや狂乱物価などによって費用や物価の上昇したことが追い打ちをかけ利益が圧迫を受けた。反面、円高や金余りなどによって資産価値が上昇し、資産時価が簿価に対して相対的に高くなった。その事で、貸借取引、資本取引によって資金を調達し、名目的収益をかさ上げする事で実質的収益の低下を補った。

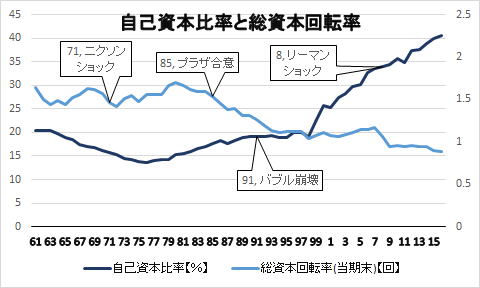

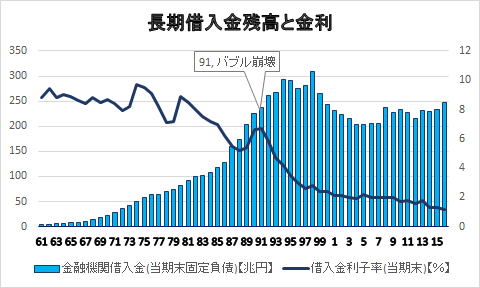

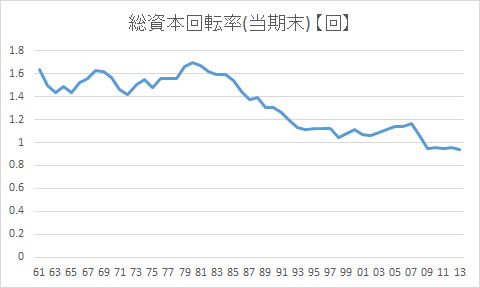

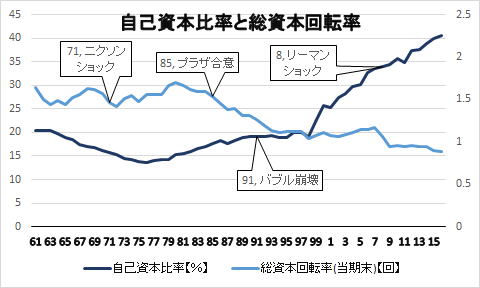

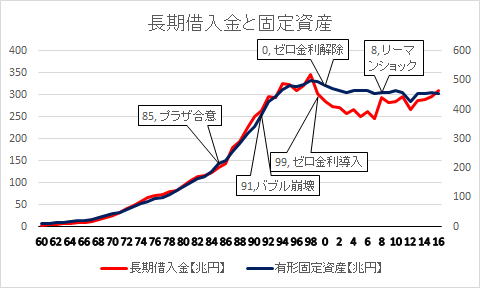

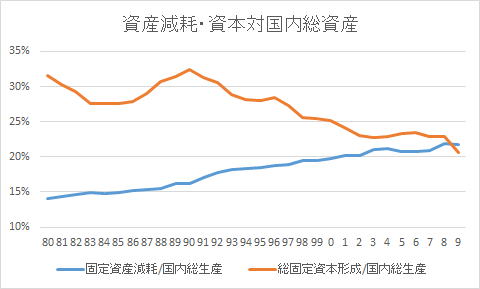

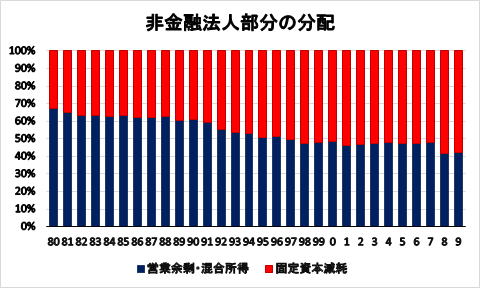

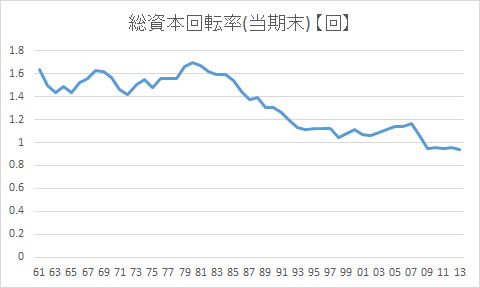

結果的に貸借と損益の関係が不均衡になり、貸借の比率が上昇する。総資本回転率に如実に表れている。

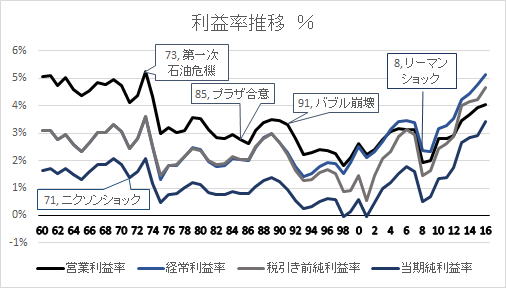

法人企業統計

バブルが崩壊すると資産の実質的価値は反転し、資産価値は急速に収縮する。それに伴って実質的価値も下落し、簿価と大きく乖離する。それが不良債権の実体である。いくら不良債権を清算しても対極にある債務をそのままにしておけば、貸借関係は大きく歪みを残す事になる。不良債権を放置すれば、含み損を抱え込む上に、資金の調達力を失う。

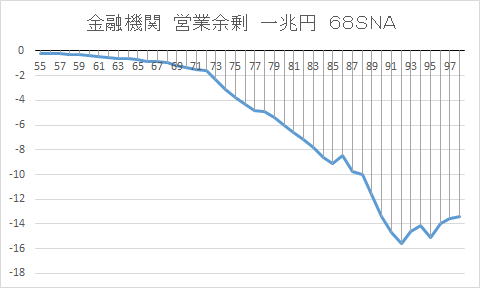

その結果、資金は、市場に流れず回収側、即ち、金融機関に還流する事になる。長期資金の元本返済は、損益上に表れない。

その為に、実質的な収益や所得は減少し、名目的な負債や資本が累積する事になる。

本来、収益から費用を賄い、余った資金を返済に向ける事で負債と収益の均衡を保つのが原則である。収益によって費用が賄えなくなって金融取引や資本取引によって資金を調達し続ければ、負債は積み上がっていき。やがては限界を迎える。

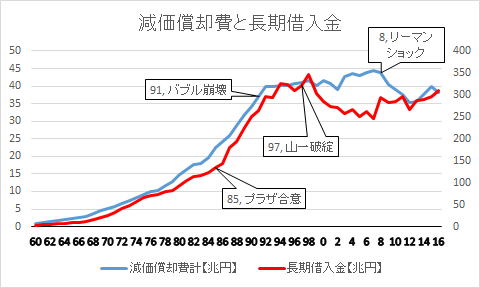

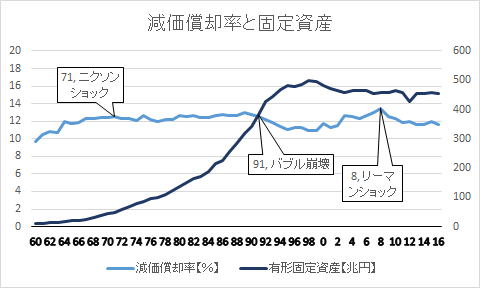

今日の経済で何が問題なのか。それは、貸借と損益が不均衡な状態にあるという事である。要するに、所得や収益に比べて借金が大きく過ぎるのである。借金の元本の返済に企業は、名目的費用、即ち、減価償却費を充てる事で、資金が市場側に流れず金融側に流れる。

この様な時は、競争を抑制し、収益を向上させて収支の均衡を保つべきなのである。しかし、行政は、規制を緩和し、競争を煽っている。その為に、体力のない中小企業から破綻しているのである。家計は、可処分所得が圧迫されている上に、将来に対する期待が持てないため、支出を控えるようになる。例え、家計の金融資産が増加していると言ってもそれは名目的な部分であって実質的な支出は抑制されているのである。

所得や収益の減少は、納税額の減少に結び付き、財政も収支が不均衡になり、国債が累積するのである。

法人企業統計

資金繰りがつけば経営主体は、経営を継続する事は可能である。しかし、金さえ回れば経営は、健全な状態が維持できるかと言うとそうはいかない。収益によって費用を賄い、借入金を返済できないようでは、経営は、本来成り立たないのである。不採算企業でも「お金」が回れば潰れはしない。だからといって、金融機関も赤字会社に貸し続けていたら、借金が膨らむだけである。金融取引だけでは、拡大再生産につながらないのである。

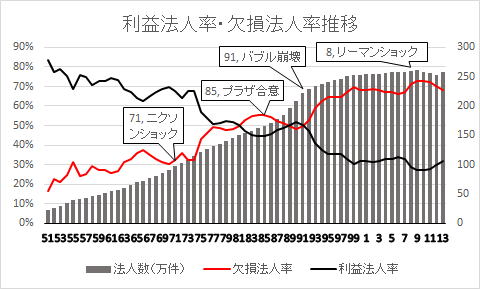

国税庁 会社標本

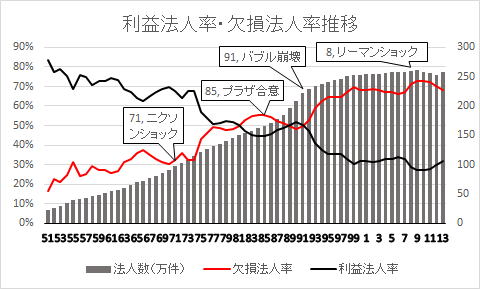

バブル崩壊後、欠損率は、80%に迫る状態が続き、また、企業数も伸びていない。

健全な収益と費用の関係が築けないのである。

収益が柱とした経営が出来なければ経済は健全な資金の循環が維持できないのである。

これは財政も同じであり、経常的収入の不足を借入金で賄っていたら借金が累積し、ストックとフローの均衡は失われるのである。

貸借は、ストックを構成し、損益は、フローを構成するから要するに、ストックとフローのバランスが悪いのである。それは、金融機関にとっては、貸付金利と預かり金利の不均衡として現れるから、預貸率が悪化する。

先ず改善すべきなのは、損益と貸借の不均衡である。

名目的価値とは、額面、表面に表された価格に基づく価値であり、実質価値とは、物価を基とした価値である。

つまり、名目的価値と実質的価値を分けるための鍵は、物価にある。故に、物価をどの様に定義するかによって名目的価値と、実質的価値の関係は、定まる。名目的価値と、実質的価値は、「お金」と物の関係から形作られる。

実際の世の中は、「お金」の世界ではない。人や物の世界である。

経済は、人が生きるための活動であり、経済の仕組みは、人を生かすための仕組みである。

経済の仕組みを動かす手段が「お金」なのである。

石油や電気は、自動車やテレビを動かすエネルギーである。しかし、自動車やテレビを動かしているのは人である。自動車やテレビを動かすために石油や電気は不可欠である。しかし、自動車や電気に人が動かされているわけではない。

「お金」は、食べられないし、着る事もできない。「お金」その物に価値があるのではなく。実際に食べる物であり、着る服に価値があるのである。

その事を忘れなければ、「お金」は、正しい働きを発揮する事かできる。

実際の経済は、「お金」だけでできているわけではない。

実際の経済は、人、物、金の均衡の上に成り立っている。

今は、「お金」の動きだけが問題にされるが、実際の経済では、人や物の働きが重要な働きをしている。

例えば、「お金」の量だけが問題なのではなく。人口や生産量と言った人や物の量も重要なのである。

人や物の量は変わっていないのに「お金」の量が大きく変化している事もあれば、逆に、物の量が大きく増加しているのに、「お金」や人の量はほとんど変わらない事がある。そのような場合、経済に一体どのような影響が出るのか。

それらを複合的に検討しないと経済の実体はわからないのである。

貨幣的価値は量的価値であり、質的価値ではない。貨幣価値で重要なのは金額であって質ではない。経済的価値の質的な要素は、人や物の側にある。

貨幣価値は、実体がない。名目的価値である。実体は、物や人の側にあり、実質的価値は人や物にある。

名目的総生産は、表面に現れた金額を意味し、実質的総生産は、市場の実体的変化に基づいているのである。

実体は、人や物にあるのであって貨幣価値は名目的な価値である事を忘れてはならない。

「お金」に目が眩んで経済の実体を見失えば、ハイパーインフレーションや大恐慌の様な貨幣的現象によって社会全体を破綻させてしまう事になるのである。

ハイパーインフレーションがあっても大恐慌の中でも、財政が破たんしても、戦争中でも人間は生きていかなければならない。生きるための活動こそが経済の実体である。

経済の仕組みの目的は、人を豊かにし、幸せにする事である。人を支配したり、奴隷にするための道具ではない。

「お金」は、人を豊かにし、幸せにするための道具である。「お金」のために、貧しくなる者がいたり、不幸になる者がいたらそれは「お金」の使い道を間違っているからである。

経済の仕組みは、人が主役である。物や「お金」が中心ではない。経済は、人を生かすためにあるのである。経済は、物のためにあるわけでも、況や「お金」のためにあるわけでもない。物や「お金」は、従属的な手段なのである。

物のバランスシート

我々は、経済の動きを「お金」の動きで見る。

しかし、経済の実体は物と人にある。

この点を見間違うと経済の実体を見逃す事になる。

経済の状態や流れは、一般に「お金」の単位で表される。

経済の状態や流れを表す金額は、物と「お金」の単位の積である。

つまり、物の量と「お金」の単位を掛け合わせた値が経済的価値として表されるのである。注意しなければならないのは、ここで表現されるのは交換価値である。

要するに、経済には、物の流れと「お金」の流れがあり、物の流れと「お金」の流れを制約しているのが人である。物は生産を、人は消費を「お金」は分配を担っている。

物にも、生産、分配、消費の段階がある。これを表しているのがエネルギーバランスである。

その好例がエネルギーバランス表である。

流れとしては、国内エネルギー供給があり、その後、エネルギー転換/転換損失があって、最後に最終エネルギー転換がある。この様な物の流れに基づいて経済活動は実現する。

物の生産量の変化、供給量の変化、そして、中間での損失量、そして、最終消費量の変化、そして、それぞれの局面における構成の変化等を見る事で経済の実体は把握できる。

更に、単価の変化、為替の変化等を掛け合わせ運送料や加工賃、備蓄費用などを加算して経済の動きや実状を知り、かつ経済の動きを予測する事が可能となる。

一次エネルギー国内供給の推移

(注1) 生活や経済活動に必要な一次エネルギーのうち、自国内で確保できる比率をエネルギー自給率という。括弧内は原子力を含んだ値。原子力発電の燃料となるウランは、エネルギー密度が高く備蓄が容易であること、使用済燃料を再処理することで資源燃料として再利用できること、発電コストに占める燃料費の割合が小さいこと等から、資源依存度が低い「準国産エネルギー」と位置づけられている。(注2)

エネルギー自給率(%)=国内産出/一次エネルギー供給×100(出所)IEA, Energy Balances of OECD Countries

2012 Editionをもとに作成

我が国のエネルギーバランス・フロー概要(2011年度、単位1015J)

(注1)本フロー図は、我が国のエネルギーフローの概要を示すものであり、細かいフローについては表現されていない。特に転換部門内のフローは表現されていないことに留意。(注2)「石油」は、原油、NGL・コンデンセートの他、石油製品を含む。(注3)「石炭」は、一般炭、無煙炭の他、石炭製品を含む。(注4)「自家用発電」の「ガス」は、天然ガス及び都市ガス。(出所)資源エネルギー庁「総合エネルギー統計」

最終エネルギー消費と実質GDPの推移

(注1)J(ジュール)=エネルギーの大きさを示す指標の一つで、1MJ=0.0258×10-3原油換算kl(注2)「総合エネルギー統計」は、1990年度以降の数値について算出方法が変更されている2。(注3)構成比は端数処理(四捨五入)の関係で合計が100%とならないことがある。(出所)資源エネルギー庁「総合エネルギー統計」、内閣府「国民経済計算」、(一財)日本エネルギー経済研究所「エネルギー・経済統計要覧」

経済成長には、物的成長、人的成長、金銭的成長がある。物的成長は、生産の拡大によって支えられ、人的成長は、消費によって促され、金銭的拡大は、所得に基づいている。そして、これらの成長は、市場経済では、市場の拡大が原動力となっている。

ただ経済成長は、一般に、自由主義経済では、貨幣の動きとして認識される。故に、経済成長というと貨幣価値、即ち、金銭上の事象として錯覚しやすい。

その為に、物や人と言った経済の実態がどのように動いていのかを、正確に掌握し制御する事が難しくなってしまっている。貨幣が表しているのは名目的な事であって、実体は、人や物にある事を忘れてはならない。

貨幣価値というのは、物量単位、つまり、原単位と貨幣単位の価格との積として表される。この事からも明らかなように、「お金」は、経済の動きを増幅する作用がある。

その為に、物や人の動きが誇張されてしまう事がある。「お金」の動きがかえって人や物の働きを弱めたり、阻害したりする。ハイパーインフレーションも大恐慌も「お金」が起こす現象である。言い換えれば「お金」がなければ、大恐慌もハイパーインフレーションも起こらない現象である。つまりは、「お金」の問題なのである。「お金」がなくても人間は生きていくことができる。人は、パンのみに生きるにあらず。ただ、「お金」があった方が便利なだけである。今日、日々の生活にお金は不可欠なものになった。しかし、それは人の意志がそうさせたのである。神の意志ではない。

「お金」は、手段である。目的にはならない。現代社会の病巣は、手段である「お金」が目的化し、万能になりつつあることである。万能なのは神のみである。「お金」は、手段なのだと割り切って、「お金」に支配されないようにする事である。その為には、実体を直視する事である。「お金」の問題は人が解決すべき事である。

現在の経済が均衡して見えるのは、会計上、つまり、「お金」の仕組みの上で均衡しているのであり、人や物の経済が均衡しているわけではない。人や物の経済は、不均衡なのである。

現在の経済は、「お金」の世界に合わせて無理やり均衡させようとしているのであって、人や物の経済に「お金」の仕組みを合わせない限り、実体的経済の仕組みは、円滑に機能しない。本来、人や物の経済を均衡させることが経済の仕組みの目的だからである。

そして、物や人がどうあるべきか、あるべき姿を明らかにしたうえで、それに合わせて「お金」の仕組みを再構築する事なのである。

物や人のあるべき関係を明らかにするのは、人の意志である。だからこそ、人の強い意志が試されるのである。

人を滅亡に導くのも繁栄に導くのも人の意志である。神の意志ではない。神は、ただ超然たる存在である。

物の動きに対して「お金」が、何に、どの時点で、どの様に作用を及ぼすかを明確にする必要がある。

自由主義経済はどのような仕組みによって動いているか

経済を動かしているのは差である。成長の原動力は時間差である。

故に、経済を動かすためには、差をつける必要がある。差をつける事が悪いのではない。

差をつける根拠に問題がある。そして、差の幅から問題が生じるのである。

差の幅が一定の範囲を超えると差をつける事の意味が失われるのである。これが前提である。

差をつけるのは拡大や成長だけではない。縮小や後退でも差はつく。

自由が経済の拡大や成長、技術革新などを前提としていたら経済成長や市場の拡大、技術革新が限界に達した時、自由は失われる事になる。しかし、自由がその真価を問われるのは、むしろ限界に達した時である。

数学は、拡散、拡大、無限の身を前提として成り立っているわけではない。むしろ、数学の本質は、収束、収縮、有限に置かれるべきである。

成熟は、衰退を意味するわけではない。成熟は、繁栄の極みである。成熟が衰退に変質するのは、状況の変化を見誤り、適切な政策がとられないからである。借金の働きも成長期と成熟期とでは違う。つまり、衰退するのは、政策の過ちによる。

成長や拡大は、量的な要素に支えられているが、成熟期になると市場は飽和状態になり、量的な拡大は期待できなくなる。つまり、量から質への転換が求められるのである。成熟期が衰退に転じるのは、量から、質への転換する事に失敗したからである。

少子高齢化は、衰退を意味しているわけではない。むしろ社会が成熟した証である。その点を理解せずにただ、少子高齢化の負の部分ばかりを問題にしたら少子高齢化の正の部分を活用できなくなる。

経済の仕組みは、人々が生きるための活動の土台を提供する仕組みである。

今日、経済制度が確立されている国では、経済の仕組みを無視したら生きていくことさえ許されない。

なぜならば、生きるための資源は、経済の仕組みを通じて提供されているからである。極端な話、空気以外の資源のすべては、経済の仕組みを活用しないと手に入れる事はできない。

故に、経済の仕組みの在り方こそ、人々の生活だけでなく、生き方をも制約している。

経済の仕組みを理解する事が経済を理解するうえで不可欠な要件なのである。

そして、経済の仕組みを自分が生きていくために、適正な仕組みにしなければ、正しい生き方ができない事になる。

経済の仕組みは、正しい生き方をするための前提条件となる。

自由主義か否かは、直接的に制御するのか、間接的に制御にするのかの差である。

直接価格を弄ったり、給与を上げ下げしようとするのは、邪道である。それは自由主義経済ではなく、統制経済である。市場や仕組み、制度によって間接的に制御するのが自由主義経済なのである。

自由主義経済を是とし、自由主義経済化に生きる者は、自由主義経済の仕組みを正しく理解する必要がある。

自由主義経済の全体の仕組みは、第一に、調達の仕組み、第二に、生産の仕組み、第三に、流通の仕組み、第四に、分配の仕組み、第五に、消費の仕組み、第六に、後始末の仕組み六つの仕組みからなる。

第一の調達の仕組みは、生きていくために必要な資源を生産、あるいは消費する目的で調達する仕組み、また、過不足を調節する仕組みである。第二に、生産の仕組みは、生きていくために、必要な財の生産を制御する仕組みである。第三の流通の仕組みは、生産された財を必要としている主体に必要なだけ、必要な時に提供するための仕組みである。第四に、分配の仕組みは、働きや権利に基づいて必要とする生産財を分配する仕組みである。第五の消費の仕組みは、分配された資源を消費するための仕組みである。第六の後処理の仕組みは、消費された後の残渣を再活用、あるいは廃棄するたるの仕組みである。

これらをの仕組みは、社会的分業を前提として成り立っている。

経済の根本が生きるための活動であり、物を生産し、生きていく樽に必要な資源を分配するのが経済の根本なのに、なぜ、「お金」が経済を支配するほどの絶大な力を発揮するのか。

それは、「お金」が経済を動かす原動力だからである。自由経済の基盤である市場は、「お金」の力で動かされている。「お金」の力で経済の仕組みが動かされているから「お金」の力に人々の生活は支配されているのである。

自由主義経済は、貨幣制度を基盤として成り立っている。

そして、貨幣経済の仕組みは、「お金」を循環させる事によって機能する仕組みである。

「お金」の働きは、「お金」の出入りによって発揮させられる。貨幣経済は、基本的には、お金の出入りによって動いていると考えていい。しかし、本来貨幣制度は、経済の仕組みを動かしている手段に過ぎない。

貨幣制度は主たる制度ではなく、本来従属的な制度である事を念頭に置いておく必要がある。

経済を難しくしているのは、学者であり、会計士である。

科学は、複雑な事を単純化する作業だと心得ているが、経済学者は単純な事を複雑にしてしまっている。

貨幣経済の仕組みは、極めて単純かつ明確である。

まず第一に、自由主義経済は、「お金」を循環させることによって生産財を分配する事で成り立っていて。市場は、生産財を分配する仕組みの一部だという事である。

「お金」によって生産財を分配するためには、予め、満遍なく消費者に「お金」が行渡っていなければならない。「お金」を得る手段は所得である。所得は、労働力や何らかの用役の対価として受け取る。

経済の仕組みは、「お金」の循環によって生産を調整し、公平な分配を実現する仕組みである。

経済の仕組みは、生産を調節するという部分と、財を分配するという二つの部分からなる。生産を調節するという部分は、物的部分であり、経済の実体的働きである生産や消費を司っている。それに対して財を分配する部分は、貨幣的部分であり、名目的働きである所得や支出を司っている。生産や消費は、一方的、単方向なのに対して、貨幣は、循環的であり、双方向的である。

公平な分配を実現するためには、お金が常時、全ての消費者に一定量、供給され続ける必要がある。その主たる手段は、所得である。

現在の経済の仕組みが正常に機能するためには、「お金」が全体に満遍なく循環し続ける必要がある。「お金」が回らない部分が生じるとその部分から経済体制は崩壊していくからである。

故に、経済の動きを制御するためには、「お金」の流れる場所や範囲の偏り、「お金」の滞留。「お金」の流れる速度。「お金」の流れる方向等を常に監視する必要がある。

「お金」をどこに、どの様に流すかが問題なのである。

「お金」は、公共投資、給付金、行政経費というか形で市場に供給される。

公共投資は、社会資本投資、国防投資、教育投資、研究開発投資、医療衛生投資等がある。また、国防投資は、治安、防災、軍事がある。

供給された「お金」は、最終的には個人所得に還元される。言い換えるとすべての経費は最終的には、個人所得に還元される。

個人所得に還元されるところを起点として「お金」は、市場に流通する。

お金の流通経路と量、速度によって需要と供給を制御する仕組みが市場である。

個人所得は、消費と投資と貯蓄、公共費用のいずれかの形で支出される。

貯蓄に回されたものは、金融機関の負債となる。

資金は、一定の手続きによって生産された観念の所産である。

資金と言う物質的実体があるわけではない。我々が目にしたり、手に触れるは、資金を実体化したものであり、資金そのものではない。資金と貨幣とは別の存在である。

「お金」は、採掘されて生産される資源でも機械で生産できる物でもない。「お金」は機械で印刷すればできるものではない。紙幣は、確かに、印刷すれば、いくらでも生産できる。しかし、印刷すればすぐに「お金」として通用するわけではない。紙幣が「お金」として通用するためには、それなりの手続きが必要なのである。

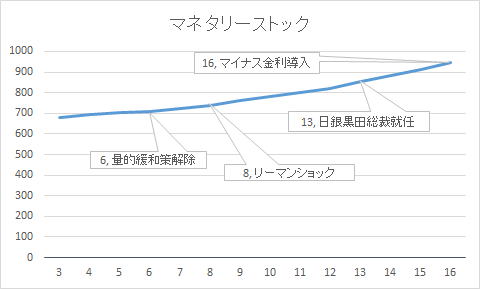

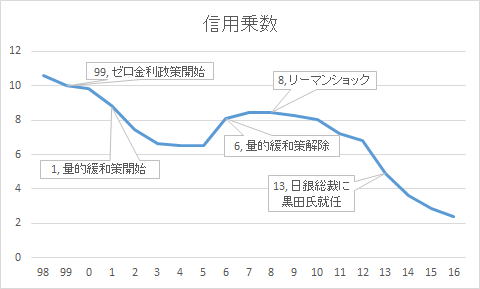

「お金」資金を市場に循環させる仕組みを知るためには、「お金」の成り立ちを知る必要がある。「お金」の成り立ちを知るためには、中央銀行の仕組みを知る必要がある。

政府が国債を発行し民間金融機関や企業が引き受け、それを担保に中央銀行が銀行券を発行し、金融機関に資金を貸し出す事で市場に資金を供給する。

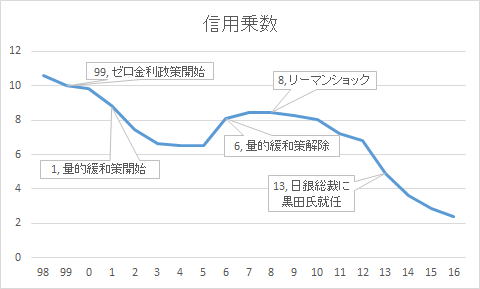

金融機関は、更に信用を創造して通貨を民間企業や家計に貸し出して市場に回転させ、流通量を増幅させる。

現在の貨幣経済の仕組みは、基本的に入力と出力、お金の出入りの二つの働きによって動かされている

すなわち、貨幣経済の仕組みは2進法であり、離散数であり、自然数の元とした空間の上に成り立っているのである。そして、貨幣経済を構成している要素は、人と物と「お金」である。

「お金」の出し入れは、売り買い、貸し借り、税、贈与、給付によってなされる。つまり、売り買い、貸し借り、税、贈与、給付によって「お金」は循環するのである。

市場は、「お金」の力によって動かされている。市場を動かしているのは、資金、「お金」の流れである。資金の流れを生み出しているのは、資金の過不足である。資金の過不足は資金移動によって生じる。

資金は、所得として配分される。所得は、消費と投資と貯蓄になる。投資と貯蓄は、視点を変えると負債になる。預金と負債は、ストックを形成する。即ち、所得に打ち、消費に回されない資金は、ストックとなり、蓄積される。

資金の過不足は、部門間に歪みを生む。その歪みを是正しようとする力によって市場は動かされている。資金の過不足は、基本的に貸し借りと税によって調節される。単年度の資金の過不足は、売買によって引き起こされるからそれを貸借によって均衡させる。その為に、単年度に限っては、売買と貸借は均衡している。しかし、資金の過不足は、貸借に蓄積されストックとして累積していく。

資金の過不足は、貸し借りとしてストックに蓄積する。資金は、貸し借りだけでは、債権と債務が一方的に累積してしまう。所得を再配分して資金の偏りを是正しないと資金が回らなくなる。その為に税制がある。

資金の流れには、収入と支出、借入と返済の二つの流れがある。借入金だけがストックを増加させるわけではない。

単位期間の負債と、収入は一致している。なぜならば、借入は収入でもあるからである。

収入と支出、借りと貸しはゼロ和である。借入と収入もゼロ和である。

収入の中で消費に回されない資金は、貯蓄としてストックに積み上がる。貯蓄は、金融部門の借入である。

ストックが拡大している間は、資金は市場に供給され続ける。資金を減少させるためには、負債を清算する必要がある。清算する手段の一つが資本化である。

民営化とは、期間損益主義を導入する事を意味している。

貸方と借方はゼロ和であるが、収益と費用、資産と負債はゼロ和である。

ストックが拡大し続けると資金の供給量も増え続け、時間価値も上昇していく。借入だけがストックを拡大するのではなく、貸出も借入と同量、ストックを拡大するのである。

過剰負債は、過剰資産でもある。レバレッジを聞かせるとストックは、さらに拡大する。信用取引を考えればわかる。損失が拡大したら追証がかかるのである。その時、水面下にある元本は何倍にも膨れ上がっている。名目的な担保は、保証金でも、実質的借入は、元本であり、それが現実の収支を支配するようになる。信用取引を基礎とした経済の落とし穴である。

経済を拡大発展させるのは時間価値である。時間価値は、増減として現れる。

機構と機構を動かす力は違う。

経済体制や政治体制の違いは、体制や仕組みの違いとして現れる。残念ながらそれが思想や哲学を歪める原因となっている。経済体制や政治体制の背後にある思想や哲学が体制や仕組みの違位置して捉えられてしまうからである。

例えば、社会主義と言えば、全体主義的、独裁主義的体制を思い浮かべるが社会主義自体が全体主義、独裁主義と一体だという訳ではない。むしろ、無政府主義的な思想を持つ社会主義や共産主義もある。逆に資本主義の中にも独裁的な体制を容認する例もある。

組織や体制と言うのは、絶対的な事ではなく。相対的な事である。

何が最適な仕組みであり、組織であるかの問題であって思想上の問題は、又別の次元の問題である。ただ、個人主義や民主主義は、政治的には、組織や手続きによって具現化するという性格を持っているために、政治的には、組織や手続きが重要な意味を持つ。それに対して社会主義や共産主義、資本主義は、経済に思想の基盤がある事から体制や仕組みに対して柔軟である。

政治体制とは、政治的な指導者をどの様な仕組みや手続きによって選ぶかが鍵になっている。また、財をどの様な仕組みで分配するかによる。しかし、それは、社会が成立する過程で生じる事であり。社会主義体制を一概に独裁主義や全体主義と結びつけるのは、間違いである。

市場は、経済を動かす仕組み、装置である。「お金」は、経済の仕組みや装置を動かす原動力である。

テレビの装置とテレビを動かす電力とは別物である。自動車の仕組みとガソリンとは、別物である。テレビ装置が壊れた時、いくら強力な電力を流してもテレビの装置は治らない。

経済を動かす市場の仕組みと経済を動かす「お金」とは別である。市場の仕組みがうまく機能しないからと言って金融政策だけで経済を動かそうというのは野蛮な考え方である。市場の仕組みが機能しなくなったら市場の仕組みを見直し再構築する以外にない。

お金の本質は、物理的な事ではなく。情報と働きにある。それが極限まで進められればキャッシュレス、物理的貨幣が消滅し、記号や信号と言った単なる情報と化す。

「お金」の働きと貨幣制度の働きは違う。「お金」の働きと市場の働きは違う。「お金」の力は、「お金」を持つ者の能力を表しているわけではない。

「お金」の力と経済主体の力と、「お金」を持つ者の力を混同してはならない。

「お金」なければ家計も財政も企業も動かない。だからといって「お金」が全てではないし、「お金」の力にも限界がある。「お金」をいくら持っていたとしてもその人の人格を表すわけではない。その人の人格、真の力は、持っている「お金」を何に対してどう使うかによって定まる。

仕組みは、仕組みの機構と仕組みを動かすエネルギーと仕組みを操作する人によって働きを発揮する。

仕組みの機構は、物理的な機構と観念的機構の二種類がある。

物理的機構を動かす力は、石油、電気、ガスなどによってもたらされる。それに対して観念的機構を動かす力は、お金や情報によってもたらされる。

経済の働きを考察する際、機構としての仕組みと原動力としてのお金の働きは区分して考える必要がある。

お金の力を活用する機構とお金の力とは別次元の事なのである。そして、そこに人の意志が絡むのである。

お金の持つ力や働きと「お金」を動かしている仕組みとは別のものである。

ところが「お金」の働きとお金を動かしている仕組みとを混同してしまっている人がいる。

多くの人は、「お金」の動きや働きばかりに気をとられてその背後にある「お金」を動かしている仕組みを見落としている。

物価の上昇や不景気というのは、貨幣的現象である。つまり、「お金」の働きによって引き起こされている。しかし、その「お金」の働き、貨幣的現象を生み出している機構があるのである。そして、その機構を変えない限り、「お金」の異常な動きや暴走は止められないのである。

直接的に価格を統制したり、所得を操作しても、思い通りの結果が得られず、かえって、制御不能な状態に追い込まれるのが落ちである。

「お金」は、経済や市場を動かすための道具であり、重要なのは、「お金」を動かす機構によってどの様な仕事や効能を人々が期待している夏なのである。

「お金」の持つ力、魔力ともいえる力ばかりに目を奪われて「お金」の奴隷になったり、「お金」をひたすらに貯めても「お金」を思い通りに活用できなければ、虚しいだけである。

石油や電力、ガスと言ったエネルギーを活用して何を実現したいかが本旨なのであって石油や電気、ガスそのものを得ても何の意味もないのである。石油や電力、ガスを自分の期待通りに活用しようと思ったら、石油や電力、ガスを活用する仕組みを構築する必要があるのである。

我々は、自由主義経済下で生活をしている。自由主義経済は、市場経済、貨幣経済を基礎として成り立っている。市場経済、貨幣経済では、お金の流れが経済の仕組みを動かしている。しかし、「お金」を動かしている仕組みやその仕組みの目的、仕事を正しく理解していなければ、「お金」の力や働きを制御する事はできないのである。

原子力にせよ、電力せよ、石油にせよ、制御する技術が伴っていなければ、装置そのものを壊しってしまう事がある。自動車だって使い方を間違えば凶器となるのである。

神の力を手に入れたとしても人は神になれるわけではない。それが偉大な力であればあるほど、使う者の心が貧しければ使い手自身を傷つけ、破滅させてしまう。力が強ければ強いほど、それを持つ者の心こそが問われるのである。

お金を循環させる仕組み

経済とは過程である。

「お金」が流れる過程で分配の仕組みは作動してきた。その過程をなくそうとしている。

「お金」がこれまでは仕事を作ってきたのである。その「お金」が仕事を奪おうとしている。

経済の仕組みの役割は、「お金」の流れを作り、「お金」を循環させることにある。経済は、「お金」の流れを作る事で支えてきた。その「お金」の源を堰き止めたから「お金」が市場に流れなくなった。

「お金」が市場に流れなくなったことで、市場はカラカラに乾いてしまい。今や市場は砂漠のようになってしまった。

市場は、「お金」を循環させることで、物流を起こし分配を促進する仕組みである。

「お金」の流れの逆方向に流れる物流がある。

物は消費されると価値を失う。それに対して「お金」の名目的価値は失わせない。

経済の仕組みは、「お金」を循環させる仕組みである。

いかに「お金」を廻すかが最大の課題なのである。「お金」は自分の意志があって流れるわけではない。「お金」の流れを誘導するのは、人である。「お金」の流れを放置すれば、「お金」は、一方的に流れていてしまう。「お金」は、「お金」を引き付ける性格があるから、当然、偏りや歪が生じるのである。「お金」は、本来循環する性格がない。「お金」の流れは、水の流れに似ていて高いところから、低いところに一方的に流れていく。

つまり、「お金」を循環させるためには、それなりの仕組みや装置が必要になるのである。

その仕組みや装置が金融機関であり、財政である。この点を理解しないと財政や金融の働きを理解できない。また、企業や家計も「お金」を循環させる仕組みの一翼を担っている。

「お金」は、資金の過不足によって動かされている。資金の過不足を補うように貸し借りが生じる。この貸し借りが資金を循環させるのである。売り買いが財を流すのを促すのに対して貸し借りは、資金を循環させる。そして、売り買い、貸し借りによって生じた資金の偏り、歪みを是正する働きをするのが税である。忘れてはならないのは、放置したら「お金」は回らなくなり、垂れ流し状態に陥るという事である。

所得の再配分は、貧富の格差をなくすという事だけでなく、むしろ、資金を循環させるという働きの方が重要なのである。確かに、貧富の格差、所得格差を緩和するという事も重要だが、それ以上に資金の循環を促す事が重要なのである。なぜならば、資金が循環しなくなったら市場は自壊してしまうからである。

貨幣制度は、お金を循環させる仕組み、構造がなければ成り立たない。

お金が市場に出回らなくなったら市場は機能しなくならないのである。

つまり、「お金」を循環する機能が働かなくなったらお終いなのである。

「お金」を循環させているのは、市場取引である。

リーマンショックの時、それが起こり市場が機能不全に陥ったのである。

市場は、取引による連鎖反応によって動いている。取引の連鎖反応が「お金」を循環させているのである。

市場取引は、売り買いと貸し借りによって成り立っている。つまり、売り買い、貸し借りによって資金を循環させる仕組みが市場なのである。

「お金」を循環させる仕組みは、第一に、「お金」の供給する仕組み、第二に、「お金」の分配する仕組み、第三に、「お金」の流通、循環させる仕組み、第四に、「お金」の回収する仕組み、第五に、「お金」を蓄える仕組み、第六に、「お金」を貸し借りする仕組み、第七に、「お金」を決済する仕組みからなる。

金融機関の役割は、「お金」の循環を促す事である。「お金」は、資金余剰のところから資金不足のところに流れる事で循環する。しかし、何もしなければ、余剰に資金を持っている主体は、資金不足の主体に資金を回したりしない。なぜならば、確実に資金が回収されるという保証がないからである。金持ちは、貧乏人にお金を貸したりはしないのである。それを仲介するのが金融機関本来の役割である。力はあるけれど資金が不足している主体に力はないけれど余剰の資金を持っている主体から資金を回すのが金融機関の役割なのである。金融が本来の役割を果たさなくなると、「お金」は、淀み、停滞し、偏って循環しなくなるのである。

「お金」を循環させる仕組みは信用制度の上に成り立っている。市場は、信用制度があるから成り立っているのである。

「お金」を循環させる仕組みの役割は分配にある。「お金」が循環する動きによって財が循環する。

分配の仕組みは、所得と資産に依拠している。所得と資産は、労働と私的所有権を根拠としている。

分配の仕組みの一部に市場の仕組みを活用しているのが市場経済である。市場は、分配の仕組みを補助する仕組みの一つである。

分配の仕組みには、市場の仕組み以外に組織的(制度的)仕組みがあり、一般言われる市場経済は、この二つの仕組みが組み合わせられてできている。

分配は、所得と支出によって完了する。所得と支出は表裏をなしている。即ち、ある主体の支出は、取引相手の所得となり、ある主体の所得は、取引相手の支出となるのである。それが取引の原則を構成する。

市場全体は合目的的な仕組みである。

また、全体を構成する部分の仕組みは、合目的的な仕組みであり、独自固有の構造と性格を持っている。

部分は、それ自体独自の目的を持ちながら、集合して全体を構成する。個々独立した部分が集まって全体が形成されると、全体は、全体で固有の目的を持つ様になる。全体と部分は、主体的に行動する事によって関係を築き整合性をとろうとする。引力と斥力が調和したところで均衡は維持される。

人が集まって会社やお店を作り。会社が集まって産業が構成され。人や会社やお店が集まる事で市場が形成される。いくつかの市場が集まって市場全体が構成されるのである。会社や市場を構成する人も企業も市場も主体的に動くから全体を構成する事が出来る。市場は、個々の主体が離合集散を繰り返す事で活動するのである。

部分と全体の関係を作り、結び付け、活動させる手段が「お金」の役割なのである。

経済を動かす主体は、段階的に個人主体、家計主体、企業主体、公的主体、海外主体から成り立っている。

自由主義経済が正常に機能するためには、全体を構成する仕組みと部分を構成する仕組みの整合性がとれていなければならない。

財は、貨幣の流れによって分配される

「お金」の出入りによって物の過不足を均衡させる仕組みが貨幣制度である。物の過不足を均衡させる過程で「お金」の過不足、資金の過不足が生じる。それを均衡させようさせる働きを活用して物の過不足を均衡させるのである。

貨幣制度というのは、貨幣の流れによって財の流れを作り、財の流れによって財を分配し、あるいは、財の効用を発揮させる仕組みである。

即ち、貨幣制度とは、貨幣の流れ、循環運動によって生産と消費を制御し、尚且つ、生産財を分配する仕組みである。

つまり、貨幣の流れは必ず逆方向の財の流れがある。そして、表面に現れる「お金」の値によって経済の働きを制御するのが貨幣経済である。

財の流れを作るのは、財の過不足である。「お金」の流れを作るのは、貨幣の過不足である。

つまり、経済の仕組みを動かす原動力は、財や資金の過不足である。

「お金」は情報であって「お金」その物に経済的価値があるわけではない。

「お金」が象徴するのは交換価値であって、希少価値や使用価値ではない。

この点を忘れ「お金」その物に経済的価値を置くとひたすら金儲けに走ったり、蓄財を目的としたりする。「お金」は持っているだけでは効用を発揮しない。使わなければ役に立たないのである。

「お金」その物に個性があるわけではなく。「お金」は匿名なものである。お金一枚一枚は、全て同じものでなければならない。「お金」が個性を持つと「お金」き基準としての役割を果たせなくなるからである。

貨幣経済を構成しているのは、経済主体である。経済主体は、お金の収入と支出の量によって働いている。お金の収入と支出は、お金が循環する過程で生じる。故に、お金の収入と支出を制御する構造によって貨幣経済の仕組みは動かされていると言える。この様な仕組みには、経済主体の内部構造と、経済主体の外部にあって市場を構成する外部構造がある。

経済は、生産だけで成り立っているわけではない。経済の中核は、むしろ分配にある。故に、総所得が核になるのである。

分配効率と生産効率は必ずしも一致しているわけではない。生産効率ばかりを追求すると分配効率が損なわれることがある。

生産と分配と支出この均衡が重要になるのである。

資金の移動は、財の移動によって作られる。

資金の移動は、財の移動によって作られる。

財には、生産財と労働、権利がある。生産財の中で無形の財は、用役とする。権利は、債権と差異を産む。

財は、貨幣価値に換算される事によって経済価値を形成する。これが財の貨幣価値への変換である。

市場経済では、財の貨幣価値への変換は、市場取引によって実現する。

財の動かす力は、第一に、財の過不足。第二に、財の分配。第三に、財の消費。第四に、財の生産がある。

経済は、生きるための活動であり、生きるために必要な資源を人々に遍く配分する仕組みが経済の仕組みなのである。

故に、経済の仕組みの本質は、分配にある。

経済は、分配のための仕組みであるから、過程が重要になる。「お金」が流れる過程で財が配分されていくのである。

国民経済計算では、経済の過程に財の生産、変換、交換、移転又は消費の段階を設定している。そして、それぞれの局面における増減と残高を計算している。

「お金」は、流れる過程で生産活動と消費活動、貯蓄活動の三つの活動を生む。

また、「お金」が流れる過程でいくつかの部門を構成する。部門を段階的に経由する事で、「お金」と財は、分配される。

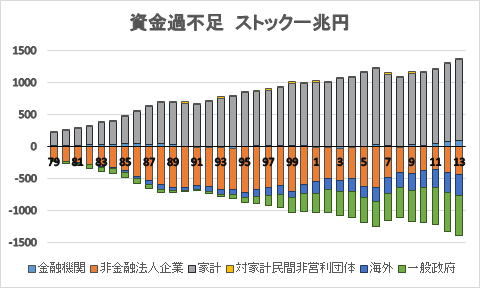

「お金」が流れる過程で形成される部門の主たるものは、財政、非金融法人、家計、そして、海外部門である。

更に、資金の過不足を調節する機関として金融機関が構成される。即ち、国内の部門は、財政、非金融法人、家計からなり、国内の財の過不足を調整する機関として海外部門が働いている。

そして、部門間の資金の過不足を金融機関が融通しているのである。金融機関の手段には、貸借と資本がある。

市場経済では、分配のための手段が「お金」であり、分配のための根拠も「お金」なのである。故に、「お金」は、市場経済では不可欠な要素である。

「お金」は、収入として配分され、支出として使用される。収入は、何らか財や権利への対価として得られる。債権は、権利の一種である。

現在の「お金」の大部分は、紙幣による。紙幣を管理するのは、発券機関であり。今の日本では中央銀行のみが貨幣を発券する権利を独占する事で統括的に管理している。発券機関は、制約がなければ無制限に紙幣を発券する事が出来る。ただし、「お金」は分配のための手段であるから上限が閉じていなければ尺度して市の機能を果たせない。なぜならば財は有限だからである。総量に占める割合が特定できなければ、尺度としての基準は満たせない。故に、通貨の発行量には何らかの制約を設定する必要がある。

紙幣の本質は、借用証書である。つまり、貨幣は、負債を根拠とし、それにより負債を形成する。つまり、上限を設けなければ、負債は、無制限増幅する。

「お金」の流れは、水の流れに例えられる。水の流れに沿って街は建設され、文明がおき、田畑は耕かされる。水は雨となって大地に降り注ぎ、小さな流れとなる。小さな流れが寄り集まって川となり、川は、集まって大河となる。大河は、海にそそぐ。海に注がれた水は、蒸発し、雨となって山々を潤す。この水の流れと同じように「お金」の流れは、いろいろな産業を育み経済を動かす。「お金」が循環できれば経済は豊かになれる。しかし、この循環がうまく機能しなければ、市場は砂漠と化し、経済は動かなくなるのである。

資金の過不足は、負債として市場に累積する。市場取引だけでは、負債は一方的に蓄積される傾向がある。故に、「お金」を市場に循環させるためには、貸し借りだけでは不十分である。何らかの形で負債を生産する必要がある。

貸し借りを清算する手段は、基本的に売り買いである。貸し借りが清算できなければ、債権・債務は累積していく。

基本的に資金の過不足を、売り買いによって清算するとしたら一定の収益を維持する事か前提となる。つまり、現在の市場経済は、収益を核として成り立っている。この点を正しく理解しておく必要がある。

収益は、量と単価の積である。市場が成熟し量の伸びが鈍ったり、減少し始めたら、単価によって収益を確保する必要がある。市場が成熟しているのに、過度の競争をしいれば適正な収益が維持できなくなり、市場は、縮小均衡へと向かう。市場が縮小均衡に向かい債務を収益によって清算できなくなると負債は、市場に累積されるようになる。

経済は双方向の働きによって成り立っている。

経済主体は多面的な存在であり、一面だけ見ただけではその動きや働きを理解する事はできない。

主体に働く作用は、主体の内に向かって働く作用と、主体の外に働く作用とからなる。

これは、認識の問題である。経済主体は、主体であると同時に間接的認識対象である。自分の顔を直接自分が見る事はできないように主体は、自己を直接認識できない。主体が自己認識をするためには、何らかの媒体、例えば、鏡を必要とする。これが認識の作用反作用を生む。故に、主体は、自分の働きを双方向の働きとして認識する。

「お金」の働きは経済主体に対する入金、出金によって発揮される。この入金、出金は、経済主体の内と外の関係を前提として成り立つ。入金出金の差は、何を主体としているかの視点の違いに過ぎない。入・出金は、全体から見ると一対であり、等価・同量である。故に、全体として入出金量の総和はゼロになる。入金・出金も認識の作用反作用から生じる。

現実に「お金」を動かすのは、取引である。取引は、売り買いを基礎に資金が不足した場合、金融取引である貸し借りが生じる。取引は、売り手と買い手があって成り立っている。同様に金融取引も、貸し手と借り手がいて成り立っている。そして、売り買いは貸し借りは、一対でもある。売り手がいれば買い手がいる。売り手だけでも、取引は成り立たないし、買手だけでも取引は成り立たない。同様に、貸し手がいれば借り手がいる。貸し手だけでも、借り手だけでも金融取引は成り立たない。そして、全体で見ると売り買い、貸し借りの量は、均衡しており、市場全体ではゼロ和になる。一つの取引の売り買いは、等価である。一つひとつの取引は、支払われる金額と等価の財で成り立っている。つまり、等価交換である。

基本的に市場に財を流すのは、売り買いである。そして、売り手と買い手は、同じ主体である。売り手は、買い手にもなる。買い手は、売り手にもなる。一つの主体が売り手でもあり買い手でもあるという関係が「お金」を循環させる。

この市場取引も作用反作用の関係を生む。

経済評論家等の意見を聞いていると生産者と消費者を分けて考えよう、分けて考えさせようとする風潮がある様に思える。

先日も、テレビのニュースで過当競争による価格の下落は、生産者には厳しいが消費者にとっては、ありがたいみたいな事を言っていたが、消費者と生産者は一体な主体である。生産者は、消費者であり、消費者は生産者である。つまり、一つの主体を視点を変えて認識しているに過ぎない。生産者に厳しい事は、消費者にとっても厳しい事であり、消費者にとっていい事は、生産者にとってもいい事なのである。

安く売るためには費用を削減しなければならない。費用の一番大きな部分は人件費である。人件費は、費用であると同時に所得でもある。社会全体で人件費を削減すれば所得や雇用が失われる。費用を削減する事が経済的というが、それは、生産性の効率という観点から見た場合である。分配の効率を考えれば適正な費用を維持しなければならない。

マスコミの人間は消費者の味方のようなふりをするがその結果、雇用が減ったり、人件費が削減されたり、労働条件が悪化する事は見て見ないふりをする。あるいは、労働条件が悪化するのは、経営努力が足りないからだと批判する。

消費のための支出と生産によって得られる所得の均衡する処が適正価格なのである。

価格も、費用も、適正さを求めるべきであり、ただ安ければいい、低ければいいというわけにはいかない。大切なのは均衡である。

生産者と消費者を区分して考えようとするのは、安売りや過当競争、規制緩和を正当化する時に使われる常套句であるが、独占禁止法には不当廉売の条項もあるのである。独占禁止法が制定された当初は、独占も問題だが、それと同じくらい不当廉売にも弊害があるという認識があったのである。特に、大資本による不当廉売は、不公正な競争の基になるという認識があった。

生産の対極に消費があり、労働の対極に分配があり、需要に対極に供給、収益の対極に費用がある。これらの事象は一対となって機能を発揮している。

生産と消費は一対としてみなすから経済の働きを測る事が出るし、数値化する事もできるのである。

生産と消費を一対と見なすからその関係や過程が重要となるのである。ある意味で経済は、生産から消費に至る過程に成立していると言える。同様に、経済は、労働から分配に至る過程で、あるいは、需要と供給の関係によって形成されると言える。

経済現象は、基本的に双方向である。なぜならば、貨幣取引は、交換を前提としているからである。

財と「お金」を交換する事で売買取引は成り立っている。つまり、売りと買いが一対となって取引は成り立っている。貸は、借と一対で成り立つ。収入は、支出と一対で成り立っている。

「お金」の流れは、必ず、逆の財の流れがある。「お金」の動きや働きだけを見ていても経済の実体を理解する事はできない。「お金」とその逆方向に流れ値財の働きや動きの双方を見ないと経済の真の働きを理解する事はできない。

ところが、多くの人は、経済の一面だけを見て経済を理解しようとする傾向がある。

双方向だから、複式簿記によって表現される。国民経済計算、国民所得会計では、水平的複式記入と垂直的複式記入を用いるのである。

経済は、本来、双方向の働きの均衡の上に成り立っている。一種の作用反作用の法則だと思えばいい。

「お金」の働きは主ではなく。従である。「お金」は、基本的に手段であって目的にはならない。

「お金」で食料を手に入れることはできても「お金」を食べて腹を満たす事はできない。「お金」で、服は買えても、「お金」で寒さは防げない。

「お金」の働きは、裏働きなのである。表で働くのは、人であり物、即ち、財である。

売上の反対方向に買上が、借りの反対方向に貸しがある。売り買い、貸し借りは本来一つの事であり、それを視点を変える事によって発生している事柄なのである。

同様に、収入と支出、入金と出金、受けと払い、受けと渡し、債権と債務がある。

これらの働きは本来一つの事象を逆の視点から認識しているのだから総和はゼロになる。つまり、貨幣経済は、総和がゼロになるように設定されているのである。

物価が上昇したからと言って景気がいいとは限らないし、物価が下がったから不景気だと決めつけるわけにはいかない。物価が上昇しても所得が増えなければ生活は苦しくなる一方である。収益の働きは、費用と対比されて初めてわかる。物価も所得と比べなければ効能はわからない。

生産と消費

資金は、循環しなければならない。

最終的に資金を循環させているのは人である。なぜなら、人は、生産者と消費者を兼ねているからである。つまり、人は、生産と言う入り口と消費と言う出口を担っているからである。そして、労働と言う生産手段を所得に変換し、消費に支出を変換する事で資金の循環を担っている。ただ、問題なのは、生産者と消費者は同一ではなく、所得と支出も同一ではないという点である。生産年齢人口と消費者、即ち、全人口は一致していない。つまり、限られた人口に所得を分配し、全人口の支出に応えるという図式になるのである。

また、物を消費した後の余りとお金を支出した後の残高とは、同じ性格のものではないという事である。物を消費した後の余りは、一般に不要なものであるが、お金を使った後の残金は、有用な物である。

物は、生産から消費へと直線的に流れるのに対して、「お金」は、所得と支出によって循環している。

現実に「お金」を動かすのは、取引である。取引は、売り手と買い手があって成り立っている。そして、売り買いは一対でもある。売り手がいれば買い手がいる。売り手だけでも、取引は成り立たないし、買手だけでも取引は成り立たない。

売り手と買い手は、一体である。売り手は、買い手でもある。これが「お金」を循環させる。

「お金」を循環させるのは、売り買いの釣り合いとフローとストックの均衡である。

生産された物から消費された物を引くと在庫になる。在庫は劣化する。

所得から支出を引くと貯蓄になる。貯蓄は劣化しない。

収益から費用を引くと利益(資本)になる。

物は、使い道がなかったり、残ればゴミである。「お金」は、残れば宝になる。この違いが資本主義や貨幣経済の根本にある。残った「お金」が、資本や、資産、負債に転じるからである。残ったお金も劣化させればいいという思想がある。しかし、それでは、「お金」は、市場を循環しなくなる。「お金」は、資金の過不足を補うように市場を駆け巡るからである。貸し借りが成立しないと資金を市場に循環させる事が出来なくなる。

問題は、生産と消費の均衡である。そして、生産と消費の均衡が所得と支出の均衡に結び付いているかどうかなのである。現代は、飽食の時代と言われ、過剰な生産財が市場に溢れている。過剰な生産が過剰な資金を生み出し、それが市場に累積しているのである。必要以上に生産しても必要以上には消費ができないのである。その為に、経済は消化不良を起こしている。

必要以上に作られた物は、捨てられる。しかし、余った「お金」は、資金、資本として蓄積していくのである。

物は、消費されれば価値がなくなる。しかし、「お金」は、使っても、使っても持ち主が変わるだけでなくならない。

経済は、最終的には消費に至る。消費は必要性から生じる。

現在の経済は、生産に偏り過ぎている。供給によって需要が作られると言った転倒した考え方が主力になっている。

しかし、本来は、消費があって生産がある。

自然界においては、獰猛な虎やライオン、鷲鷹だっては、必要以上に狩りをしたりはしない。無駄な事は極力しないのである。それによって自然界の均衡は保たれてきた。自分の快楽のために動物を狩るのは人間くらいなものである。消費できる以上の物を生産したりはしない。

つまり、生産と消費は、常に均衡を保つように抑制されてきた。

それに対して、現在の経済は、まず生産ありきであり、経済の核となる指標は、生産性に置かれている。しかも、大量生産型経済が主流である。まず大量生産があってその生産物を消費する事で経済が回っているところがある。

大量生産型経済は、量を中心とした経済である。質が軽んじられる。大量生産は、大量販売、大量消費を前提として成り立っている。

一方において食べきれないくらい食べ物を工場生産し、大量に廃棄している。他方で、資源の枯渇や飢餓が問題となる。生産と分配と消費の均衡が保たれていないのである。

大量生産型経済は、必然的に過剰設備、過剰負債を生み出しやすい。

そして、生産と消費の不均衡は、絶えず経済状態を不安定にしている。

経済性というと生産性や効率ばかりが指標とされるが、かつては、経済性を表す言葉として節約、倹約という概念もあったのである。

今は、使い捨てが推奨されるが、かつては物を大切にする事が美徳だったのである。だからこそ、「もったいない」という言葉が重んじられてきたのである。節約や倹約は、道徳なのである。

そして、物を大切に消費する事が生産にもつながった。ご飯を残したりするとお百姓さんが作ったお米を粗末にするなと叱ったのである。

今は、飽食の時代である。余った食べ物を大量に廃棄しても心が痛んだりはしない。生産と消費は結びつかないのである。

経済は、生産だけで成り立っているわけではない。消費も経済を構成する重要な要素である。経済は、生産と消費が両輪として成り立っている。消費では質が重んじられる。生産と消費の均衡がとれてはじめて経済は、安定する。

消費には波がある。生産にも波がある。消費の波は、生活のリズムによって形成される。

消費の波は、経済の基礎となる波を形成する。消費の波は、寝食による一日の波、また、休日や仕事の基礎となる一週間の波、支払や賃金による一か月の波、季節等の四半期の波、そして、半期の波、単位期間の基礎となる一年の波と言った短期の波と生病老死、住宅や教育などによって作られる長期周期の波がある。狭義の消費の波は短期の波を指し、長期の波は、投資によって形成される。

生産の波は、財の特性による。財には、季節変動があるものがある。また、財は、生産設備や供給設備の状態、操業度、原材料の調達力に制約される。

財の流れは、生産から消費、そして、一部が在庫と言う一方通行に流れる。それに対して「お金」の流れは循環する事を前提としている。「お金」は、使用しても消費される事なく、蓄積していくのである。それ故に、「お金」の流れは、偏りを生みやすい。放置すると「お金」の巡りを悪くし、資金効率を低下させる。一種の動脈硬化を引き起こすのである。

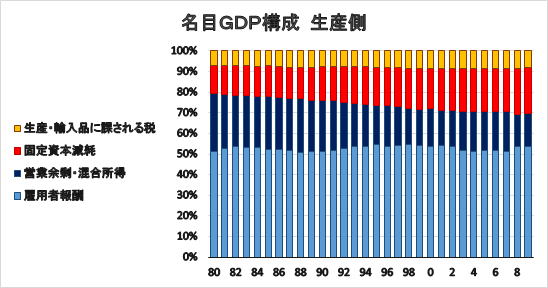

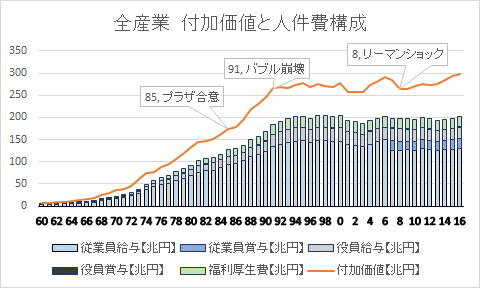

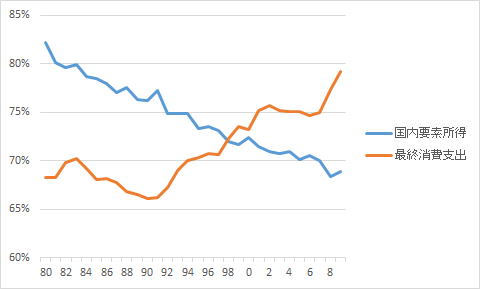

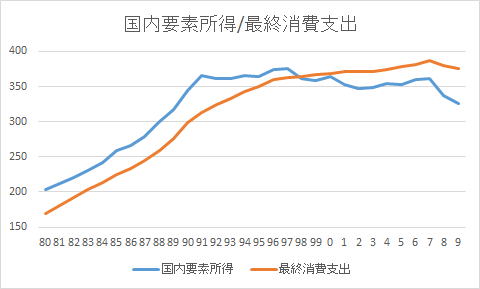

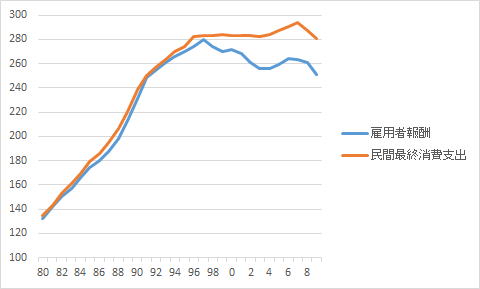

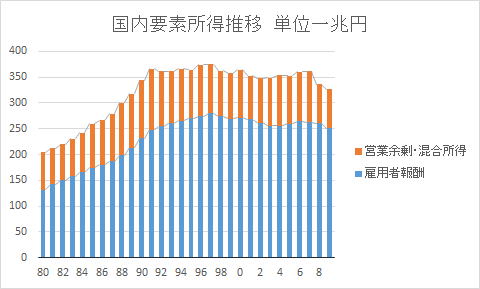

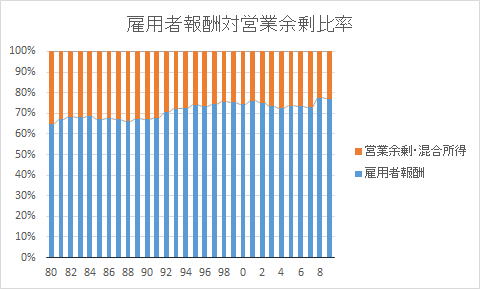

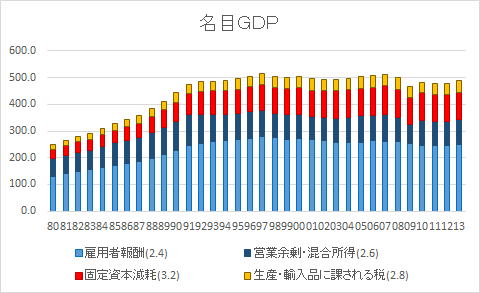

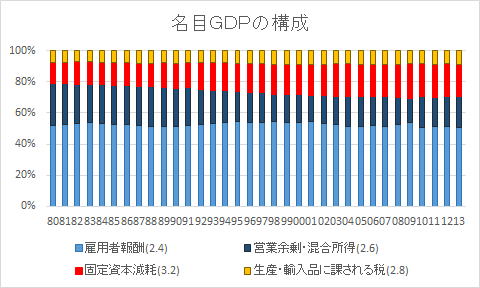

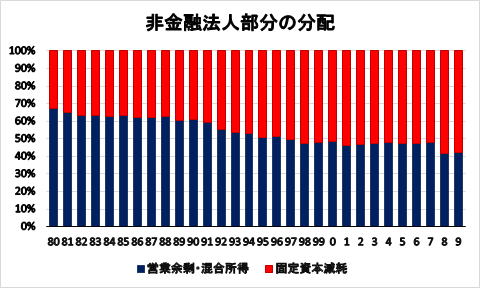

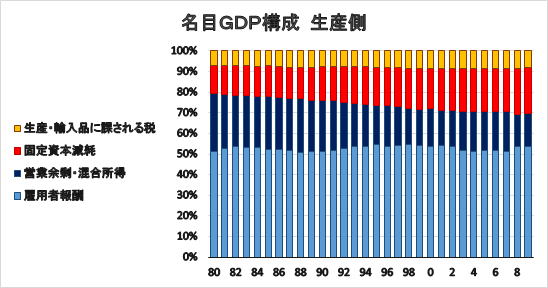

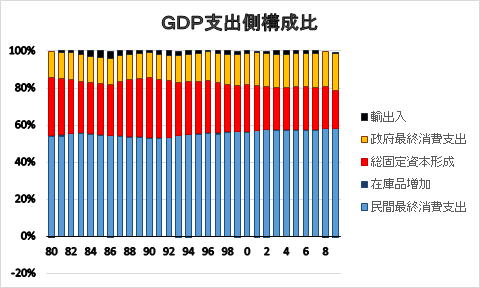

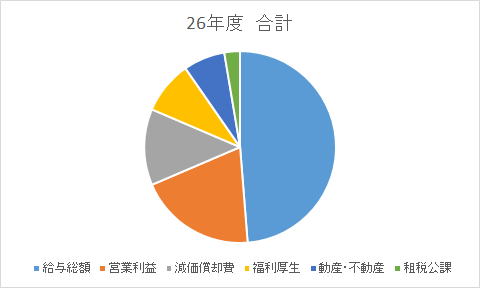

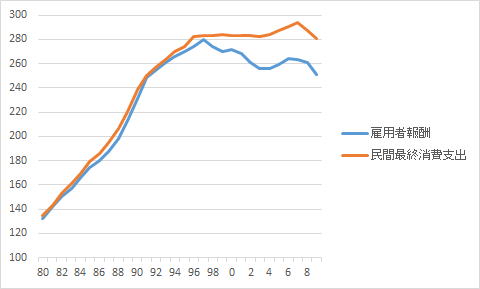

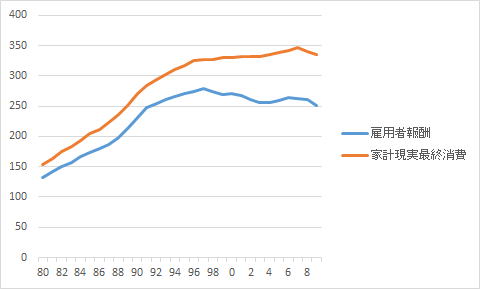

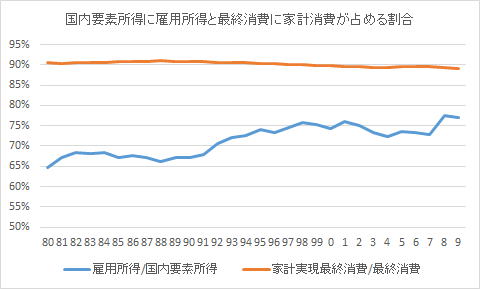

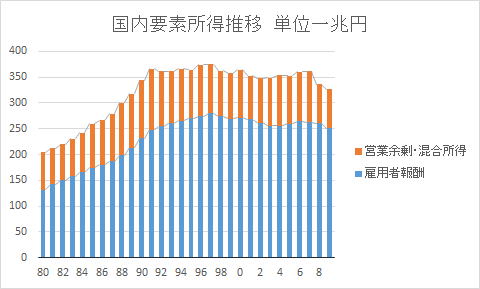

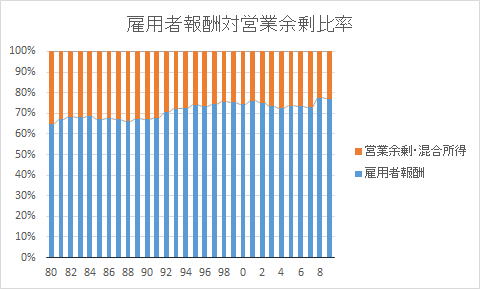

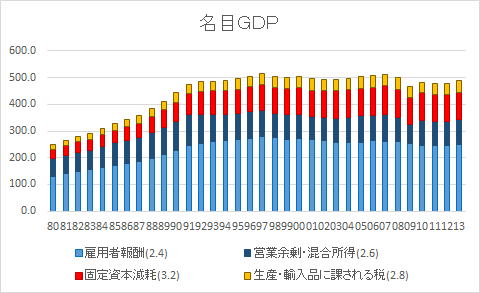

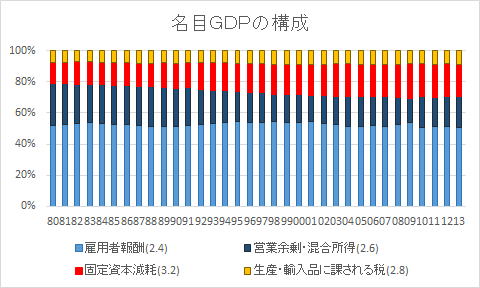

生産側から見た総所得は、雇用者所得、営業余剰・混合所得、固定資本減耗、生産・輸入品に課せられる税からなる。

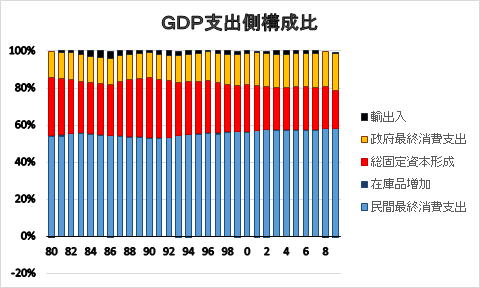

そして、支出側から見た総支出は、民間最終消費支出、政府最終消費支出、総固定資本形成、在庫品増加、財貨・サービスの輸出である。

国民経済計算書

経済は、生産から消費までの過程にある。生産側から見ると営業余剰・混合所得、雇用者報酬、生産、輸入品に課せられる税、固定資産減耗からなり、消費側から見ると在庫品の増加、民間最終消費支出、政府最終消費支出となる。要するに、収益、賃金、税、そして、資産に収斂するのである。これは、生産から消費に至る側面を表している。また、労働と分配への側面でもある。生産と消費が物的側面なら、労働から報酬(分配)は、人的側面、所得かに支出は金銭的側面を意味する。

経済を基礎を形成するのが生産と消費である。生産は所得の本となり、消費は支出を形成する。

消費は需要を生み、生産は供給力に基づく。消費量と生産量が需給関係を作る。

経済は、生産から消費に至る過程に生じるといえる。生産から消費に至る過程でどのような局面が生じ、どの様な働き、仕事が生まれるかによって経済は決まる。

生産から雇用が生じ、雇用は、労働を元としている。労働を提供するのは家計であり、家計は、消費を生み、支出の基となる。この一連の流れの中で経済は、生成発展する。

生産の拠点は、職場であり、消費の拠点は家庭である。職場から財政、法人、海外部門が派生する。

生産と消費、労働と分配、需要と供給とが組み合わさって経済の仕組みは構築される。その一本の柱が生産と消費である。

生産と消費は経済の基本であり、経済の在り様を決める。

生産は、経済の実質的な部分である。経済は、生産に始まり消費に終わる。物と「お金」との決定的な違いは、物は、取引が成立した後は、基本的に劣化し、消費されるのに対して「お金」の名目的価値は失われずに、再利用され循環するという事である。むろん、物の全てが劣化し、消費されるわけではないが、物の流れは、「お金」の流れの様な循環的を前提としたものではない。財は生産されて消費されるのである。故に、物の経済は、生産に始まり、消費で終わる。逆にいうと消費にかかる時間によって財は、区分できる。用役、消耗品、耐久消費財、備品、償却資産、非償却資産等、消費にも質がある。また、消費によって生産も変化する。

財は、消費されるために生産されるが「お金」は、交換の手段として循環する。

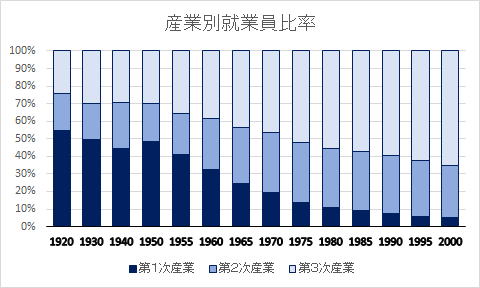

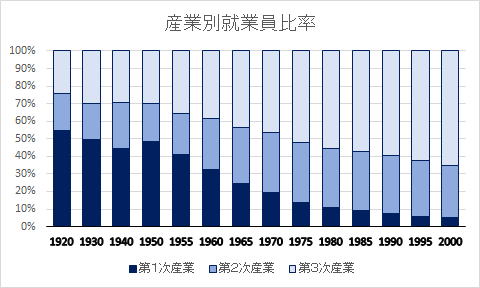

総務省統計局

第一次産業は、農業、漁業、林業といった原材料や食料と言った基礎的生産物、必需品に係る産業を言う。

明治から大正期にかけて第一次産業は、全就業者の過半数を占めていた。つまり、人口の半分によって生活の基礎となる者を生産してきた。つまり、過半数の人間によって生活必需品を生産していたことになる。

それが今日では、一割を切ってきている。ここが重要なのである。一割の人間で全人口が生きていくのに必要な物を生産しているとしたら、残された九割の人間は、何によって生活をしてくのか。

故に、経済問題の本質は、生産効率でも、金儲けでもなく、分配なのである。

この点をよく理解しておかないと経済の本質は理解できない。一次産業の生産効率があが、これまでの五分の一の人手で全人口の生活を支えていくことができる。問題は、そのようにして生産された物をどの様にして分配するかなのである。

現代社会は、生産財で溢れている。しかし、いくら大量に商品を生産できたとしてもそれを消費者に分配する手段がなければ、宝の持ち腐れになる。

だからこそ、生産と所得の関係が鍵を握る事になるのである。

消費は、支出に転換する事で効用を発揮する。

労働と分配

経済の本質は分配である。生きていく為の活動が経済である。生きていくために必要な資源を分配する仕組みが経済の仕組みである。この事を明確にしておかないと経済の仕組みによって争いが起こり、多くの人が犠牲になったり、極端なインフレーションによって生活が成り立たなくなったり、貧困によって生活ができなくなるような事態を引き起こす。

経済の仕組みは、人々が生きていくために必要な活動を支援する事が根本的目的なのである。

「お金」は、基本的に分配の手段である。交換は、分配のという働きを実現する為に必要な要素の一つである。「お金」が分配の手段という性格がインフレーションやデフレーションを引き起こす主因である。

市場において「お金」に分配という機能を発揮させるためには、一定の条件が満たされている必要がある。

「お金」が市場で分配という機能を発揮するたるの要件とは、第一に、市場を構成る人全員に、必要最小限の「お金」が満遍なく行渡っている。第二に、必要な「お金」が必要とされる時に絶え間なく供給されている。第三に、必要な資源が、必要な時に、必要なだけ市場から調達できるという三点である。

第一に、「お金」が満遍なく分配されていなければ、経済は成り立たない。次に、絶え間なく供給され続ける必要がある。

「お金」は、何らかの働きに対する対価として分配される。働きの対価として支払われる事で生産と働きが結びつくのである。

経済で一番重要なのは、生産と働きを結びつける事なのである。生産と働きが結びついていて、働きが所得に反映されれば、生産と所得が直接的に関係づけられる。生産と所得が直接的に結びつく事で、生産を働きによって制御する事が可能となる。そして、所得は消費のための原資であるから、働きと所得とを結びつけることで間接的に生産と消費を制御するのである。

経済は、家計、企業、財政、海外、金融の五つの部門から成り立っている。厳密にいえば、「対家計民間非営利団体」があるが、政治的な影響力は別にして経済的には、影響力が小さいから度外視してもいい。

各部門の働き、役割は、家計は、消費の単位であり分配の根拠となり、労働力の源となる。企業は、生産の単位であり、収入と個人所得を整流する。財政は、公共サービスを提供し、共有資産(社会資本)を構築し、所得を再配分する。金融は、「お金」を供給し、過不足を是正し、還流する。海外部門は、国内の財の不足を補い。国家間の決済を準備する。

経済の目的は、分配にある。その分配の根源は、即ち、分配する相手は、全ての人民である。つまり、満遍なく全ての人に富を分け与える事が経済の仕組みに求められることなのである。

その為にはどの様な手段によって何を根拠とすべきなのか。それが経済の機構、仕組みの設計思想となるのである。

国民経済、自由経済では、分配する手段は、所得である。必要な資源を市場で所得に応じて調達させることで公平な分配を実現する。それが自由経済の根本思想であり、国民国家の理念なのである。全ての国民に公平に所得を行渡らせる事、それが、国民国家を実現するためには必須となる。それ故に、所得を与える根拠として全ての人が等しく所有する労働力を基準とするというのが自由経済の基本理念である。

それは、最終的には、賃金労働に所得の基準を収斂させるという考え方になる。その場合、私的所有権との兼ね合いが重要となる。なぜならば、私的財産も生産手段となり、所得を生み出すからである。この二つの資金源をいかに調和させるかが自由主義の肝となる。

経済は、生きるための活動であり、経済の仕組みは、人を生かす事が目的なのであり、金儲けや生産効率を上げるのは、人を生かすための手段であって経済の目的ではない。

故に、生産効率を上げたり、利益を追求する事よりも人に仕事を作る事が経済では、重要なのである。

現代経済の錯覚は、利益を追求する事を目的化し、分配という働きを忘れている事にある。

いくら生産性がよくなっても、無人化したら、分配という働きは発揮されないのである。

給付反対給付が市場経済、貨幣経済では原則である。経済基準は、相対的基準であり、相反するの働きの方向と量、関係によって定まる。故に、給付反対給付によって経済的価値は測られるのである。

労働力と言う生産手段の対価として所得を分配する事によって公平な分配を実現する事を基本としている。ただ、所得は、労働以外の他の生産手段からももたらされる。

それが持てる者と持たざる者の格差の原因となり、不労所得の原因ともなっている。ただ、この問題は、私的所有権の問題にも絡み、短絡的には結論が出せないでいる。

人にとって体が資本というのは、労働の本質をよく表現している。

貨幣経済では、全ての経済主体は、無一物であるように初期設定される。人は、無一物で生を受ける。この世にある物は全て借物である。この肉体だって借物に過ぎない。最後には返さなければならない。それが根本思想である。ただ、自分の肉体は、無条件で神から借り受けたものである。体が資本というがなにも担保せずに資金を調達できるのは、労働力だけである。

そして、この労働力こそが全ての権利の根源である。古来より、働かざる者食うべからず。労働は、最も尊ばれる事である。労働こそ自己実現の手段である。だからこそ労働の質が問われるべきなのに、量ばかりが問題とされている。

働きに応じて取り分、評価が決めるそれが原則である。それが、自己実現につながる。自分の働きと成果、それが評価に直接結びつかないと阻害が生じる。同一労働同一賃金というのは、量に特化している。質が見落とされているのである。しかし、労働で重んじられるべきなのは質であって量ではない。なぜならば、人間性は量では測れない、質的な要素が多くを占めているからである。

経済は生きるための活動であり、経済の仕組みは、生きるために必要な資源を分配する事である。

その為の手段が「お金」であり、仕組みの一つが市場である。

分配の仕組みには、組織と市場があり、目的や思想に応じてどちらを活用するかは任意に選択され組み立てられる。どちらかが絶対という事はない。

今の政府は、労働は苦役だと思い込んでいる様に、決めつけている様に思える。

ひたすら労働時間を短縮し、休日を増やす事を考えているとしか思えない。

労働と言うのは自己実現の手段である。また、一己の人間として与えられている唯一の生産手段である。最大の財産ともいえる。

この事を忘れて労働を語る事はできない。

労働は、一人ひとりに与えられた権利である。自分に与えられた能力を最大限に生かして自己実現を計る。だからこそ、労働を強制されたり、思うように時間がとれなかったり、自分の意にそぐわない仕事をさせられる様な体制は否定されるべきなのである。

そういう意味では、職業選択の自由がない封建体制や全体主義体制は、批判されてしかるべきである。

しかしも反面に定年退職を強制したり、働く時間を一意的に規制したり、労働の評価を一元化したりするのは、労働者の権利をかえって阻害する事になる。

労働と言うのは、安全かつ衛生的で安心して働ける環境、労働条件を整える事なのである。

労働に対する適正な評価を保証する事が肝要なのである。

労働は、個人に与えられた究極的な生産手段である。財の源、始原である。

そして、労働の成果は、分配の根拠となり、報酬を保証する。

労働、評価、分配の流れは、経済の一側面を形成する。そして、それは、所得、支出、消費の流れに結びつく。

この流れは、家計に発して生産主体、財政を経由、また消費主体である家計に変える。

家計は、生産手段としての労働を提供する事で所得を得るのである。そして、所得は、支出を制約し、最終消費を形成する。

評論家や学者には、安売りが横行する事は、消費者にとっていい事だと無条件に奨励する者がいるが、消費者は、同時に、労働者であり、生産者であり、所得者であるという事を忘れてはならない。過当競争や生産の効率化が行き過ぎると雇用の減少に発展する事もあるのである。

完全雇用を前提とした議論は、完全雇用が成り立つ市場を前提としている。しかし、世界には完全雇用が成り立たない国が沢山ある事が問題なのである。

生産と消費が物を中心とした考え方であるのに対して、労働と分配は、人を中心とした捉え方である。また、労働と分配は、家計を根源とした捉え方である。そして、労働と分配は、所得と支出の元となる要素である。

家計は、労働力と言う生産手段によって所得と言う対価を得る。その所得の範囲内で生産財の分配を受けるのである。問題なのは、働いて所得を得る人口と分配しなければならない人口が一致していないという事である。全員が働いて所得を得ているわけではなく。限られた人の所得で多くの人が分配を得ている。つまり、所得は単純に個人に還元できない。所得は生活費でもある。一人の所得で何人が生活しているか、一律一様ではない。故に、所得の単位が個人であるのに対して、消費の単位が個人ではなく世帯となるのである。所得と消費の単位が違う事は、未婚者の増加の一因でもある。

所得と支出

貨幣経済下では、需要と供給、生産と消費、労働と分配を結び付けているのは、「お金」の流れである。

故に最終的に、所得と支出に収斂する。

所得と支出は、一体であり、表裏をなしている。所得は入りであり、支出は出である。

「お金」の出入りによって経済主体は機能する。

「お金」の出入り、即ち、入出金は、経済主体に内と外との境界線を画定する。経済主体の内と外の領域が確定される。経済主体は、内部取引と外部取引を成立させる。

経済主体は、無一物に初期設定されている。

一般に、経常所得、経常収入の範囲内で支出を抑えようとする。経常所得から支出を差し引いて余りがあれば、それを貯蓄に回し、経常所得や経常収入が不足した時にそれまで蓄えた貯蓄で補う。また、一時的な支出が嵩んだり、住宅や設備に投資する場合に蓄えを取り崩すのである。

ただ、通常は、経常収入の範囲内で支出をのが原則である。

この様な経常収入は、安定的に一定額が入金されることが望ましい。経常収入が不確実、一定していないと生活設計ができないからである。

もう一つ、定収がないと借金が難しいという問題がある。

故に、経済は、定職があって低収入が得られることが前提で成り立っている。

また、経済の安定的基盤は、経常所得と経常収入を中心にして考えられる。

経常収入は、収益の根拠である。

所得、収入は、分配の手段である。所得と収入、支出は「お金」によって実現する。「お金」は、分配の手段である。

ただし、経済の実体は、財の生産と消費である。生きる為に必要な財を生産し、それを消費者に分配する。それが経済の仕組み本来の目的である。

生産と消費の中間にあって生産と消費を結び付けているのが、分配の手段である「お金」である。

注意しなければならないのは、生産量と消費量は有限なのに対して「お金」は際限がないという点である。

分配の手段である「お金」は、割合が鍵を握る。生産と消費は、所得の分散と幅、平均によって決まる。分散に偏りがあり、分散の幅が大きすぎると配分に偏りが生じ、適正な分配が実現できなくなるからである。

後重要となるのは、所得の範囲内で生活の資源、財が手に入れる事が出来るかである。財の価値は価格によって表される。

こう考えると所得、物価、支出が経済の要なのである。

「お金」の出入りによって物の過不足を均衡させる仕組みが貨幣制度である。物の過不足を均衡させる過程で「お金」の過不足、資金の過不足が生じる。それを均衡させようさせる働きを活用して物の過不足を均衡させるのである。

入金と出金が経済を動かしている。個々の経済主体は、残高と入金と出金と残高という関係によって記録される。これが原点である。

日本の伝票制度には、三伝票制と五伝票制がある。この伝票制度は市場経済の働きを象徴的に表している。

三伝票制は、入金伝票と出金伝票、そして、振替伝票からなる。振替伝票は、内部取引の際に使われる伝票である。つまり、経済主体は、入手金と内部取引によって機能している事を三伝票制は表している。五伝票制は、入出金伝票、振替伝票の他に売上伝票と仕入伝票が加わる。この事は、売り買いを他の取引を区別する事を意味している。つまり、売れ上げと仕入れが市場取引の基礎を構成しているのである。

いずれにしても、「お金」の出入りだけが経済主体を動かす事が出来る。そして、「お金」が表象できるのは量だけであり、質は含まれない。質が含まれないから「お金」は、尺度しての機能が果たせるのである。

入出金は、内部取引と外部取引を成立させる。例えば、売上は、外部取引は、売りと買いが交錯する事によって成り立つ、取引の経済的価値の総計は相殺されてゼロ和である。それに対して、内部取引では、買いと売りが関連付けられる事で利益を上げる。売りと買いとを結び付けているのは財である。この事は、取引の実体は、「お金」ではなく財にある事を意味している。「お金」には、匿名性があるのに対して、財には、匿名性がなく、一般に個々の財は見分ける事が可能である。

内部取引は、付加価値を生み出す過程である。付加価値は、時間価値である。即ち、付加価値は時間の関数である。内部取引が付加価値を生み出す過程であるから、期間損益は、内部取引を測定する為に考案されたのである。それが会計制度の骨子である。

経済主体は、最初、無一物である事が前提とし設定されている。貨幣経済では、初期設定は、ゼロに設定される事を原則としている。

これは、経済主体全て、家計も、金融機関も、民間企業も、財政も海外部門も初期設定はゼロである。

故に、全ての部門は、資金調達から始まるのが貨幣経済の原則である。

資金を調達したくても全ての経済主体は、当初無一物である事が前提である。故に、何らかの権利や労力を担保して資金を調達するのが一般である。例えば、家計は、労働力を提供する事で資金を調達する。株式会社は、株主の権利を売って資金を調達する。金融機関は、預金という形で他の部門から借金をして資金を調達する。資金を調達し、中央銀行は、国民から与信によって紙幣を発券する事で資金を調達する。国家は、国債を発行するか税を徴収する事で調達する。

要するに融通手形みたいなものであり、お互いに貸し借りをする事で資金を最初は調達するのである。問題は何を担保するかである。会計上経済主体は最初無一物である事を前提としているから担保すると言っても無形の労力か権利しかないのである。

貸し借りは、「お金」の流れに沿って同量の債務と債権を発生させる。

体が資本というがなにも担保せずに資金を調達できるのは、労働力だけである。

基本的には、部門間の貸し借りによって資金は作られる。つまり、貨幣経済は、借金から始まるのである。経済を動かしているのは、「お金」の貸し借りに始まる揺らぎである。この揺らぎが収束すると経済は、動かなくなる。この働きは熱力学のエントロピーに似ている。

「お金」の働きは交換にある。「お金」は、交換価値を象徴した物である。

「お金」の働きは、量的なものであり、質的なものは含まない。質は、物にあり、あるいは、人が生み出すのである。

「お金」の本質は、情報であって、「お金」その物に価値があるわけではない。

故に、取得と支出で問題となるのは、総量とお金の流れた先と速度、回転である。

そして、所得と支出は、資金の流れを生みと同時に、資金の過不足を生じさせる。

そして、入金と出金による資金の流れによって生産と消費、労働と分配、需要と供給は結び付けられる。資金の流れは一筋であるから、全ての取引の経済的価値はゼロ和となる。即ち、生産と消費、労働と分配、需要と供給は市場取引によって均衡する。

所得と支出は売り買いによって実現する事を基本とする。

何によって収益を得て何に支出されるか、それが経済の基本である。

所得と支出は、内的な取引を生み出す。経済主体と取引相手との間では同量の価値の交換となるが、内的には所得と支出は一致しない。

所得から支出を引いた残りが残高として貯蓄される。所得に対して支出が多く、残高が不足した時は、他の経済主体から借りるか、貰うかしなければならない。残高がなくなれば経済行為は持続できなくなる。そういう仕組みなのである。

資金の過不足の偏りを均すのが金融の働きである。ただ、金融機関の働きは、資金の過不足を貸し借りによって是正する事であり、資金の偏りそのものを矯正する事ではない。資金の過不足を直接矯正する手段は税である。

資金の過不足は、貸借上に蓄積される。

資金の働きには、長期的働きと短期的な働きがあり。資金の働きは、資金の動きによる。資金を動かすのは、資金の過不足である。

短期的な資金の働きは、フローを形成し、長期的な資金の働きはストックを形成する。

需要と供給

バブル崩壊後の長い景気停滞で問題とされたのは、過剰設備、過剰雇用、過剰債務である。この三つの過剰を解決しないとバブルの後遺症から立ち直れないと言われている。では、過剰、過剰というけれど何を基準として過剰とするのか、それが問題なのである。

過剰か、不足かを測る基準は、需要にある。いくら財を生産してもその財に対する重要がなかったり、不足したら、財は過剰になる。

過剰設備にせよ、過剰雇用にせよ、過剰債務にせよ、根本は需給関係にある。需要を供給が上回れば過剰であり、需要を供給が下回れば不足している。そして、需給関係が現在の経済の根幹を構成しているのである。

経済を成長、発展させる要因は何か。先進国と言われ、経済が発達した国と経済がいつまでたっても全段階にとどまっている国との差はどこにあるのか。それがわかっているようでわかっていない。

第一に言えるのは、資源が豊富で、また、農業や漁業の様な生きていくために必要な産業が盛んな国なのに必ずしも経済が発展していないのに、資源に恵まれずに農耕などには適していない、産業らしい産業がないのに経済が発達した地域もある。

それは、経済を発達させる一番の要素が交易にあるからである。交易の要に位置すれば経済は、発達する。では、交易とは何によって生成発展するか。交易は、需給関係によって作られる。そして、需給関係の基にあるのが需要なのである。

もう一つ、経済を発展させるために、重要な要素は、仕事である。供給が仕事を生み出す。その仕事が、需要を掘り起こすという事で、供給を重視する思想もある。しかし、その思想も核となるのは、需要である。なぜ、仕事が重要となるのか。それは、仕事が所得を生み出すからである。需要と所得が結びつくことによって経済は、成長発展するのである。

現在の市場経済は、需要を基礎に成り立っている。需要とは必要性を基としている。

経済の成長を引っ張っているのは、需要である。近年、供給を重視する傾向が出てきたが、需要がなければ、いくら供給力を強めても経済は活性化できない。

この点を錯覚している人が多いように思える。供給力を強めるのも潜在的な需要を発掘する事が目的なのであってただ供給力を強めればいいというのはお門違いである。

需要と供給関係が財の経済価値を定める。

経済的価値とは、物価、物の値段である。そして、需要と供給は、売上に反映される。

我々は、企業業績を見る時、売上に注目する。しかし、売上は、名目的価値であり、実質的価値は、物の数量や顧客数などにある。

売上を表す数量は売上高だけではない。売上数量や顧客数なども売上を表す数字である。

需要を表す数量も売上高だけではない。販売数、消費量、人口、市場規模等数多くある。

供給を表す数字も生産量、商品在庫量、原材料の在庫量、仕掛品の数量、生産能力、操業度などがある。

需要と供給は、実体的に把握しないと理解できない。

市場で財の価値を決めるのは、需要と供給である。需要は財の必要性に基づき、供給は、財の生産力に基づく。

市場取引では、財の経済的価値は、需要と供給の力関係によって市場取引で決定される。

財の経済的価値を定めるのは、財の需要量と供給量、そして、「お金」の総量である。需要は人的量で供給量は、物的量、「お金」の総量は、貨幣的量である。つまり、経済的価値を決めるのは、人、物、金の三つの要素である。

需要と供給を生み出すのは、基本的に財の過不足である。

需要と供給は、広い意味にとらえれば、人にも、金にも、物にもある。しかし、需要と供給は、本来、物の中心概念である。需要と供給は、「お金」、即ち、価格によって測られる。しかし、「お金」は、尺度であって需給そのものを意味しない。「お金」の需給はまた違う意味で用いられる。

ただ、経済の根本は、物の需給で決まる。

生産と消費も本来的に物を根拠とした概念である。経済の実体は「お金」ではなく、人と物にある。

需要と供給の背後にあるのは、生産と消費であるが、ではなぜ、生産と消費と言わないのかと言うと生産と消費、需要と供給が必ずしも一致していないからである。

需要を決めるのは消費であり、供給を決めるのは生産であるが、生産量と供給量は同じではないし、供給量と供給力も同じではない。同様に需要量と消費量は必ずしも一致していない。

生産量と供給量に差が出るのは、生産されたもの総てを市場に供給できない事情があり、消費が全て需要に反映されない事情がある。

その事情の要因は、第一に、物理的理由がある。第二に、時間的理由がある。第三に情報の非対称性がある。

物理的理由とは、物流の問題がある。つまり、生産したものを市場に供給するためには、市場まで運搬したり、貯蔵したりしなければならないが物を運んだり、貯蔵するための許容量を生産量が越えてしまうと生産量より供給量が少なくなってしまう。同じ理由で時間的な制約を受ける場合がある。また、生産設備がいくらあっても操業度によって生産が抑制される場合がある。

需要の全てが消費に回されるのではなく、一部が貯蔵されたりする。

また、情報の非対称性によって生産の全てが必要な時に必要なだけ必要な場所に供給されていないと言う点にある。同様な事は、消費と需要の関係にも言える。

この様に、需要と消費、供給と生産は必ずしも一致しているわけではないが、基本的には、需要と供給の背後には、生産と消費がある。

問題は、今日の需要と供給は、生産側の都合によって作られた需要であったり、供給であったりするという事である。それは生産体制が大量生産によるという事に起因している。本来は、需要が供給を制約するのだが供給によって需要が作られる事が増えてきた。それは、一度生産設備を作ったら操業度によって経済的価値が左右されるからである。それが経済本来の姿を歪めてしまっいてる。つまり、大量の無駄なを生み出し、浪費の原因となっているのである。

景気のために経済があり、金儲けのために事業があるといった本末転倒な状態が常態化してしまっている。金儲けはあくまでも手段であって目的ではない。

需要を決めるのは、人である。人が何を、何時、どれくらい、どの様に求めているかによって需要は決まる。

供給を決めるのは、物である。何をどれくらい生産できるかが供給を決める。

値段を決めるのは、金である。需要と供給に対してどれくらいの「お金」が準備できるか、支払えるかで値段は決まる。

故に、需要で決定的な要素は人口である。供給で鍵を握るのは、供給力、生産量である。値段を左右するのは、通貨の流通量、総量である。

経済が発展成長発展させる要素は、需要と所得とが結びつく事である。これが経済発展した国と経済発展できない国の決定的な差である。

また、経済が成熟した国が陥る罠でもある。つまり、いくら資源があっても需要がなければ、経済発展は望めないし、また、需要があっても所得がなければ経済発展はできないという構図がある。

競争力がないから経済が発展しないのだとひたすら生産性の向上に努め、それがかえって経済の活力を削いでいる事に多くの先進国は気が付いていない。それが先進国が斜陽する原因なのである。

過剰な供給によって市場が飽和状態に陥り、需要が減退し、さらに、市場の成長に合わせて生産性を向上させた結果、所得が減少することで経済が衰退しはじめているのである。つまり、市場の成熟が需要と所得の両方を弱めてしまっているのである。

いくら競争力をつけても、生産性や効率を高めても結果的に需要を減退させたり、所得を失わせたら本末転倒なのである。

新興国が経済発展をする契機は、新たな市場の出現により需要が喚起され、それによって仕事が増えて所得が上昇する事による。基本的に経済成長を引き起こすのは余剰生産である。余剰生産された部分が所得を結果的に高めるのである。その捌け口があるうちは、経済成長は続くが、余剰部分が本であるから、いずれは市場は飽和状態に陥って頭打ちになるのである。

真の経済発展の鍵は市場が飽和状態になった後の構造的転換にかかっている。市場が飽和状態になると需要が量から質へと変化していくからである。その変化に適合できれば、質の高い経済に止揚できるが、適合できなければ経済は衰退していく。

量的拡大は、質的変化を促す。

今の日本は、ひたすら、規制緩和と競争を煽る事によって市場が成熟したというのに、量のみを追求している。その結果、経済は、衰退へと向かっているのである。

収益と費用

収益と収入、費用と支出は同じではない。

収入と支出は、単純に終始関係と残高から導き出される。それに対して収益や費用は、その背後に、貸借関係と資本が隠されている。つまり、収益や費用は、資産、負債、純資産との相互関係の上に成り立っている。

収益と費用は、損益を形成し、資産、負債、純資産は、貸借を構成する。

損益はの基礎はフローであり、貸借の基礎はストックである。

つまり、損益は、フローの働きを貸借は、ストックの働きを表している。

費用は、下方硬直的である。費用の上昇は収益に先立って起こり、費用を削減するにしても収益に追従して起こるという性格がある。

資産にも、価値がなくなっていく資産と価値が残り、価格が変動する資産がある。前者は、価値を償却しなければならないが、後者は、資産価値を継続的に計測し続ける必要が出てくる。償却資産は、減価償却費として減価する部分が費用計上されるのに対して資産化される部分は、資金調達における担保となる。資産価値が上昇している時は、資金調達力を増加させる作用があるが、一旦、資産価値が低下し始めると資金調達力を削ぐ作用がある。

金融資産のように名目的価値に依拠している様な資産もある。名目的価値とは、取引額、あるいは、簿価をさす。

収益と費用の関係は一定ではない。経済環境や前提条件によって変わってくる。

収益は、市場経済の柱である。収益を蔑ろにしたら市場は荒廃する。世の中の風潮は、収益をあまり尊重していない。ひたすら、収益を圧縮させ陽とする施策がとられている。市場経済のもう一方の柱が費用である。費用に対する見方も冷たい。収益を軽視する風潮は強いが、費用に至っては、蔑視どころか、無駄無用として限りなくなくしてしまえ、あるいは、費用の根幹である人件費をなくして無人化してしまえという考えが大勢を占めつつある。だから市場から活力が削がれていくのである。

今日、市場経済が行き詰まりを見せている原因は、利益至上主義にある。利益ばかり追求してきたから経済が回らなくなったのです。利益は指標にすぎない。

肝心なのは、収益と費用の関係である。利益は、費用対効果を測る指標である。重要なのは、収益と費用の内容である。ひたすら、費用を削減していったら、所得が圧縮されてしまう。所得は分配の要であるから、経済は、縮小均衡へと向かう。それは、利益を目標としているからである。利益は、指標であって目標ではない。

基本的に負債は、収益の範囲内で解消するのが原則である。しかし、長期借入金の返済額は、費用計上されない。その為に、資金繰りと利益が一致しないのである。このこと自体が問題と言うより、この事を正しく認識していない事が問題なのである。

利益以上に利益を得る為の過程が重要となる。

現状、利益が第一で、収益と費用、費用対効果などを吹っ飛ばして、利益さえ上げればいいという考え方が主流になりつつある。しかし、忘れてはならないのは、利益は、適正な収益と費用を導き出すための指標に過ぎない。

市場経済の根幹は、収益と費用である。そして、費用は、経済の中枢である分配を担っているのである。拡大均衡か縮小均衡かで収益や費用に対する認識にも差が出る。

市場の状態、前提によって収益と費用の関係にも差が生じる。

成長期の市場と成熟期の市場、衰退期の市場では、収益と費用の関係は全く違ったものになる。

成長期は、市場が拡大しているから、その分費用の増加にも寛容になれる。人件費の増加も収益の拡大が吸収してくれる。しかし、市場が成熟し飽和状態に陥ると費用の増大を吸収しきれなくなり、費用を削減する事によって利益を確保しようとする。

市場も成長期においては、競争をしていれば一定の成績が期待できたが、市場の拡大が止まり、逆に収縮しだすと競争から闘争へと販売の仕方も変わってくる。

成長には、成長するための経費が掛かる。成熟して基盤が出来てくると成長にかかる経費がいらなくなる。その為に、惰性でも一定の利益は確保できるようになる。

経済が成熟したら、何もしなくても儲かるようになる。むしろ何もしない方が儲かるようになる。しかし、何もしなければ、衰退を準備する事になる。だから、人は足掻くのである。

むやみやたらに経費を削減したり、成長のための投資を怠れば、経済は、発展の余地がなくなる。現在の日本が落ち込んでいる状態は市場が成熟したからである。それを成長期のまま、あるいは成長を前提とした政策を惰性でとり続ければ、結局、衰退を準備する事になる。

適切な収益と費用を維持するためには、市場の仕組みを整えて規律の保てるようにすべきなのである。

その為には、市場を適切な規模に維持する必要がある。

経済的価値は、絶対的価値ではなく。相対的価値である。だからこそ相互牽制を聞かせるために競争が必要なのである。しかし、それは無原則な競争であってはならない。一定のルールの基に統制された市場であるべきなのである。ルールのない争いは、競争ではなくて闘争である。

百チームでは多すぎるし、一チームではゲームは成り立たない。二チームでは勝負にならない。どれくらいの競技者の数が適正なのか、それが問題なのである。

フローとストック

ストックは、ある時点における貯蓄、貯蔵品の残高である。フローは、ストックを変化させるある一定期間の経済活動を言う。ストックには、人的要素、物的要素、資金的要素がある。

フローは、財と資金の流れによって構成される。フローの歪はストックに集積される。

そして、フローは、金利や負債の返済、地代、家賃、運転資金、人件費などの維持費用と言った付加価値や費用、時間価値などストックから派生する要素によって制約されている。

故に、ストックで重要となるのは、配分と比率であり、フローで重要になるのは、幅とストックとの関係である。それを現しているのが期間損益である。

注意しなければならないのは、フローとストックにも、人、物、金がある点である。人のストックは、人口や労働力を意味し、物のストックは、生産力や在庫、資源の埋蔵量を意味する。

現代人は、資金が生み出すフローとストックに目を奪われて人や物のフローやストックが作り出す空間や構造を見落としがちである。

少子高齢化を問題とするが、根本的に人口や人口構成が経済に与える影響、金銭面だけでなく、人間関係や社会構造などに与える影響をどう受け止めて、どう対応していくかを明らかにする必要がある。少子高齢化は問題だ。温暖化は大変だと騒いだところで何の解決にも結び付かないのである。

まず、基礎となる人や物のフローとストックを明らかにし、是々非々を論じる前に、きちんと自分の考えをまとめる事である。周囲の人間が少子高齢化は問題だと言えば少子高齢化は大変だと騒ぐのではなく、大体、中国が少子高齢化したのは、一人っ子政策の結果であり、一人っ子政策を採用した時は、人口爆発の方が深刻にとらえられていたのである。温暖化問題も付和雷同するのではなく。まず自分のよって立つ思想を明確に持つ事である。

経済の実体は、人と物にある。「お金」の問題で人と物本来の在り方を変えてはならない。

ただ、貨幣経済においては、資金の過不足、資金の流れ作り出すフローとストックが市場の基礎を作る。まず、資金のフローとストックの関係を明らかにする。

フローは、単位期間の資金の過不足を現す。単位期間の資金の過不足は、貸し借りによって補填される。貸し借りは同量の債務を発生させる。債務は、蓄積され、ストックを形成する。る。故に、単位期間内の資金の過不足の量と貸借の量は一致する。

資金の過不足は、貸借によって補填されストックを形成する。債務は、金利として時間価値を形成する。

ストックは、金利と元本の返済の二つの流れを作り出す。

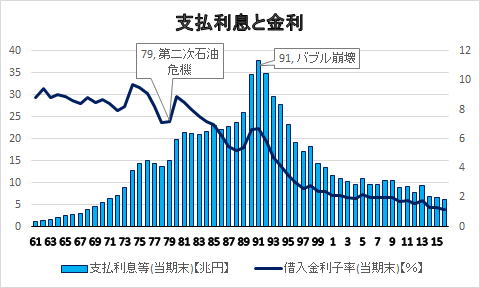

金利は、時間価値を形成する。金利は、債務の元本に対する利率であるから元本の大きさに比例して大きくなる。債務が増加すると時間価値を圧迫するようになる。

元本は、期間損益に反映されない。問題は、元本の返済が表面に現れてこない事である。資金移動の大きな部分は、債務の増減が占めているからである。

フローは国民経済計算書 ストックは資金循環表

短期の資金の過不足は、長期の資金の過不足に累積する。長期に資金の過不足は、金利としてフローに現れる。故に、金利は、短期の過不足によって制約を受ける。可処分所得を支払利息が上回るようになると借入金制御できなくなる。

フローは国民経済計算書 ストックは資金循環表

フローは、期間損益を構成し、ストックは、貸借を構成する。

また、キャッシュフローにおいては、営業キャッシュフローがフローの働きを表し、投資キャッシュフローと財務キャッシュフローはストックの働きを表す。

短期資金の働きによって生じた資金の過不足は、長期資金に貸し借りとして蓄積される。貸し借りは、債務と債権を構成する。

短期資金の働きは、フローを形成する。フローは、収益と費用の基となる。長期的資金の働きは、ストックを形成する。

債務と債権は、金利、減価償却費を派生させてフローの働きを制約する。このフローとストックの関係が資金の流れ前提の働きを制約するのである。

フローは、付加価値を形成し、ストックは、付加価値の基礎を形成する。

利益と金利は、投資対効果を表し、減価償却費は、設備投資を元として計算され、運転資金は、資金繰りを反映している。

即ち、利益は、収益と費用の関係から導かれ、支払利息は、長期借入金、債務の働きを反映し、減価償却費は、投資、即ち、債権を反映し、運転資本は、売上と仕入れの関係を反映している。仕入と在庫は、原価に反映される。

経済の均衡は、フローとストックの平衡にある。ストックが大きくなるといわゆるレバレッジ、「てこの原理」が働き利息が上昇する。利息が上昇すると必然的に利益を引き上げ、名目的な収益も上昇する。それは、所得や物価に反映し、インフレーションを引き起こす要因となる。

ストックの働きで重要なのは、率と幅の関係である。ストックの厚さが率に働き、幅を押し上げるのである。

長期的資金の働きは、経済成長の原動力となる。

鍵を握るのは、民間投資、民間消費である。

紙幣の元は、債務である。国債は政府の債務である。紙幣の源は、国債である。紙幣は、預かり証書であり、借用証書である。

発券機関は、無制限に紙幣を発行しようと思えばできる。本来紙幣の根拠は借金なのである。問題は、誰から発券機関は、借金しているのかである。それは、借用証書の相手先、つまり、紙幣の使用者である。紙幣の使用者とは、言い換えれば国民である。国民であるけれど、紙幣は、交換する代物がない。かつては金貨との交換が約束されていたが、現在は、約束されていない。何を担保しているかと言うと国家の信用である。

極論すれば国家は、国債に頼れば税金もいらなくなる。しかし、なぜ、国家は、税金を徴収するのか。実は、そこに現在の貨幣制度の本質があるのである。

なず第一に、税と言う還流機構がなくなれば、政府は、通貨を制御する権能も手段も失う事になる。第二に、貨幣の働きは、尺度だという事である。尺度は、単位があって成り立っている。単位は、区切りであり、何らかの基準に基づいて全体を設定しなければ、単位を区切る事が出来ないという事である。第三に、税による所得の再分配をしないと蓄積された資金の過不足を解消する事が出来ないという事である。資金の過不足は、一方的に蓄積する傾向がある。蓄積された資金は、資産格差の要因となる。資産格差は、社会的不平等や階級の原因となる。

それ故に、ストックの偏りを是正する様な機構を経済の仕組みの中に組み込むと同時に、税と言う強制力によって資金の過不足を是正する必要があるのである。ただ、税と言うのは、権力的手段である事を忘れてはならない。個人の財産権や所有権に常に抵触した権能だという事を忘れると基本的人権を国家がないがしろにする事にもなりかねない。税は両刃の剣なのである。

第四に、資金の過不足は部門間に生じるという事である。部門間の資金の過不足は、税という強制的手段でしか是正できない部分がある。例えば家計に蓄積された資金を財政に移動させる手段としては、税が最も直接的で速く効果が表れるという点である。

第五に財政資金の調達を借金に依存すると紙幣の流通量が一方的に増加し、制御する事が出来なくなると言う点である。つまり、最初から資金の流量を制御する事を放棄する事を意味している。物価は、需給関係と流通する通貨の量によって定まる値であるから、通貨を一方的に増やすような仕組みにしてしまったら、物価の暴走を止められない。

第六に、政府が通貨を循環させる仕組みの中に組み込まれていなかったら、貨幣制度に対して、つまり、経済に対して何の関係も果たせない、役割も影響も持てなくなる。つまり、税制度があるから、政府は、経済を制御する事が出来るのである。

紙幣は、社会全体の負債を形成する。それ故に、紙幣の発券は、厳しく制限され、管理される必要があるのである。

フローとは、経常的な資金の移動が観測される事象である。フローは、現金主義からみると収入、期間損益からすると収益として認識される。ストックを解消する手段は、フローにしかない。この点を忘れてはならない。

財政問題などで負債の対極に資産があるのだから、それを相殺すればいいといった意見もあるが、これは暴論である。

財政は、家計や非金融法人と違って通貨の発行券があるのだから、収入がへったら紙幣をどんどんすればいいというのは、一面しか見ていない。そんなことをしたらストックは、フローとかかわりなく際限なく膨張してしまう。それがいくいくは、フローを締め付けてしまうのである。

例えば、住宅ローンを組んで家を買たら家という資産があるから、借金はないの等しいと言っているような事である。現実は、家のローンは、所得の中から返済されているのであり、返済が滞れば家を取り上げられてしまうのである。家は担保でしかなく、使用価値は、約定通り、所得から返済されている事が前提なのである。だとしたら、所得をいかに維持すべきかが鍵なのであり、ストックどうしを相殺したところで、フローを悪くするだけである。

フローは、部門間の過不足によって流れる方向が定まる。故に、部門間の歪を是正する事で、フローを調整しないと抜本的な解決には結びつかない。

一般に貨幣価値を位置エネルギーとしてとらえがちだが、貨幣は、運動する事によってその効力を発揮する事を忘れてはならない。つまり、いくら手元に残っているかではなく。いくら使ったかによって経済的効用は測られる。部門間の負債を相殺しても経済的な効用は得られないのである。

資金の流れは、部門間を経由する度に要素を変換する。例えば、家計に所得として流れる事で生産手段としての労働力を引き出す。家計から企業法人に支出として流れる事で、企業法人から資金を財に変換すると言うようにである。

名目的勘定は、ストックに反映され実質勘定は、フローに反映する。名目的価値と実質的価値の乖離は、ストックとフローの均衡も乱した。

バブル崩壊後、実質的価値が下落したために、名目的価値と実質的価値が乖離し、それによって負債の負担が大きくなった。負債の負担が大きくなったことで資金の流れが調達から運用と言う流れから回収から返済と言う流れに変わった。

実質的価値は、総資産、費用の側に表示され、名目的価値は、総資本、収益の側に表示される。

経済現象を全て貨幣的現象だというのは危険である。確かに、インフレーションやデフレーションと言うのは、貨幣的現象である。貨幣経済下でないと起こらない現象である。しかしだからといって貨幣の働きにのみ原因を帰すのは間違いである。例え、インフレーションやデフレーションが貨幣的な現象だとしても、貨幣の流量や金利を操作するだけで制御できる事ではない。経済の停滞の原因は、収益の低下と資産価値の下落、そして、部門間、経済主体間の不均衡にある。通貨の流通量が主因ではない。

経済現象の根本は、人、物、金の不均衡にある。ただ通貨の供給量を加減するだけで改善できる事ではない。通貨の問題は、通貨が市場に均質に流れていない、円滑に循環していない事である。

経済を動かしているのは、資金の過不足である。資金の過不足が資金の流れを作るのである。

では資金の過不足は、なぜ生じるのか。

資金不足が生じるのは、手持ちの「お金」に対して支出が上回るからである。逆に、手持ち資金を支出が下回れば資金は余剰になる。

手持ち資金の資金源は、預金と所得による。資金が不足した場合は、誰からか貰うか、借りるしかない。そして、余った資金は、誰かに預けるか、貸すことになる。これが、自由主義経済の原則なのである。

負債は、負の概念の上に成り立っている。現在の経済は、資産と負債の均衡の上に成り立っている。正と負は、何らかの基準に対して過不足を言う。負と言う概念は、何らかの中心点が定められることによって成立する概念である。中心点が定まるとその中心点に対する方向が生じる。つまり、正と負と言う概念は、方向と強く結びついた概念でもある。

ひれは、負債を考える場合、重要な前提となる。

経済的な負は、対極に同量の正の存在を想定する事で成り立つ概念であり、その中心点の違いによって現金収支と期間損益の差が生じる。

現金収支は、取引における財が表す方向を正とし、「お金」表す方向を負とするのである。

経済を動かしているのは、資金の過不足である。資金の過不足は、正と負の揺らぎを生む。その振幅が経済を動かしているのである。

経済ではボラティリティ(volatility)、幅が重要な意味を持つ。その幅の根拠が差なのか率なのかで経済に対する見方は変わる。早い話、単利的か、複利的かの違いが好例である。単利的世界は、差を基礎とした世界であり、複利的世界は、率を基礎とした世界なのである。この違いは、決定的な差になる。

いくら財産を持っていても会計に計上されていない物は経済的価値が認められていない。つまり、会計制度の上に立つ市場経済上は無価値である。

資金の過不足によって市場が動く以上、資金不足主体と資金余剰主体が生じる。現金収支上、資金不足主体は赤字主体であり、資金余剰主体は黒字主体である。

経済は、赤字主体、即ち、資金不足主体と黒字主体、即ち、資金余剰主体があって資金は流れる。

また、売り買い、貸し借りがゼロ和であるから、現金収支上の赤字主体が生じれば必ず黒字主体が生じる事となる。

そして、資金不足主体と余剰主体とを取り持つのが金融機関である。

赤字、黒字と言っても期間損益上の損失か、利益かという意味と借越か、貸越かという意味がある。

一般には、黒字が正しくて赤字が悪いと言った思い込みがあるが、黒字か、赤字かは、位置の問題であり、善悪の問題ではない。黒字主体が必要なように赤字主体も必要なのである。黒字主体というのは、資金余剰主体であり、赤字主体は、資金不足主体である。

また、損益上で赤字だとしても、赤字がいいか悪いかは、赤字になる原因によるのである。一概に赤字だから悪いとは言い切れない。

赤字主体と黒字主体が交互に周期的に入れ替わる仕組みがを採用するか、恒久的に変化しない体制を全体とするか問題である。ただ、赤字主体と黒字主体を固定的なものとした場合、どこかの時点で清算しなければならなくなる。それが戦争のような暴力的、破壊的手段に選らなければならない場合も生じる事を覚悟する必要がある。

資金不足主体と余剰主体とは均衡している必要がある。

不足主体と余剰主体を均衡させる手段は貸し借りである。

市場取引は、貸し借り、売り買いで成り立っている。貸と借り、売りと買いは均衡している。故に、市場取引の総和は常にゼロである。

故に、赤字主体と黒字主体は常に均衡している。ゼロ和なのである。

資金の過不足を調節する機関が金融機関である。

余剰資金を持つ経済主体から資金が不足している経済主体へ資金を融通するのが金融機関である。

借りて不足の場合、金融機関が借り手になり、貸し手不足の場合は、金融機関が貸し手となる。現在の市場は、借り手不足である。故に、金融機関が借り手となり、更に、不足している部分を政府が借り手となって補っているのである。この兆候は金融機関の預貸率となって現れる。

部門間の資金の過不足が経済を動かしている

市場を動かす力は、部門間の資金の過不足によっておこる。部門間の資金の過不足をもたらすのは、資金の動きである。

市場で資金を動かすのは、取引である。取引には、売買取引と貸借取引がある。資金を移動させる行為には、他に、税と給付と贈与がある。

ただ、市場で資金を動かす力は、基本的に売買取引と貸借取引による。

売買取引も貸借取引も基本的には時間の関数であり、時間価値によって形成される。

市場には実質的市場と名目的市場がある。実質的市場は、売買取引からなる。名目的市場は、貸借取引によって形成される。

実質的市場は、家計、企業、一般政府、海外部門からなる。名目的市場は金融市場である。金融市場は、各部門の基礎を形成する。

実質的市場と名目的市場は表裏関係にある。

実質的市場は、短期的資金の働きにより、名目的市場は短期的資金の働きからなる。

個々の部門の短期的資金過不足は、貸借によって均衡する。貸し借りは、長期的資金に蓄積される。

長期的資金は、時間価値の元金となる。時間価値は、元金と利率の積として表せる。

時間価値は、所得によって制約を受ける。

基本的に市場は、家計、企業、一般政府、海外部門がゼロ和で均衡している。しかし、財政が均衡を保てなくなると金融市場が異常に拡大する事がある。金融市場の拡大は、損益上の不均衡が貸借上に及ぶことを意味する。貸借上の不均衡は、長期資金の働きが短期資金を圧迫する事を意味する。それは時間価値の働きを弱めてしまう。

つまり、所得で不足する部分を借り入れで補う事を意味するからである。それが講じると暴力的な力によって貸借関係を解消せざるを得なくなる。それが一番避けなければならない事態である。

経済を動かす力は、部門間の資金の過不足によって生じる。資金の過不足を産むのは、資金移動である。

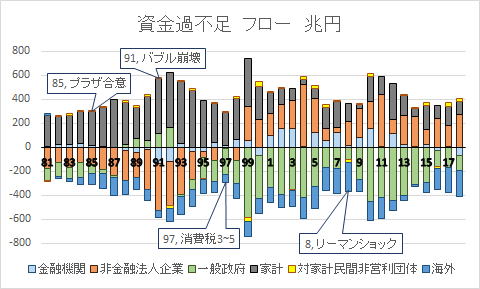

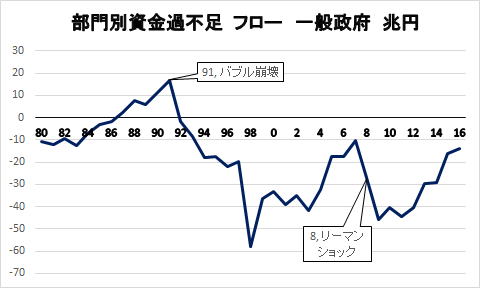

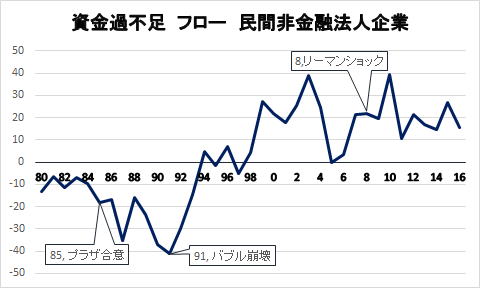

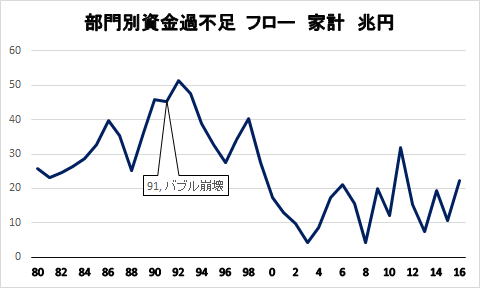

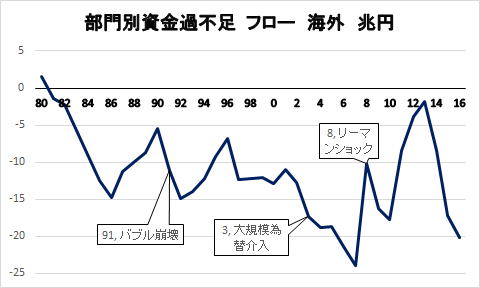

景気の波と状態を見るためには、資金の過不足の振れ幅と部門間の動きを見てみる事である。

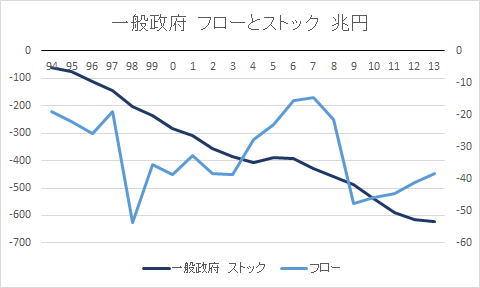

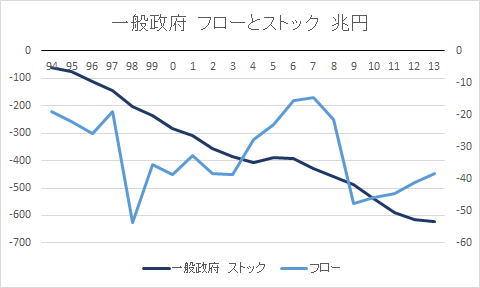

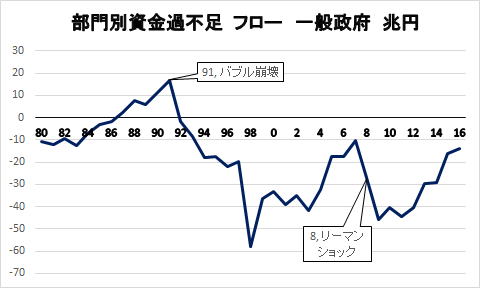

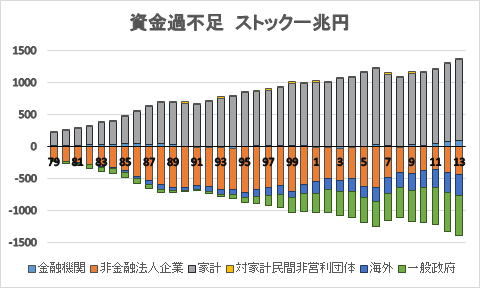

バブルが形成された1988年から1991年の間、景気が拡大していたのがわかる。バブルが拡大している時は、そして、民間企業が資金不足に陥っており、逆に、一般政府には資金が余剰にあった事を表している。バブルが崩壊後1992年から1996年にかけて景気が縮小しこの間大きく一般政府が資金不足に陥っている事がわかる。逆に民間企業は、余剰式が拡大している。この傾向は以後持続する事になる。この点を鑑みれば何が財政赤字の原因かが明確となる。

ただ、なぜ、民間企業が資金余剰になっているかを理解しないと部門間の歪は解消できない。部門間の歪が大きくなった時にどのような政策をとられていたかが謎を解く鍵となる。

日本銀行

バブル崩壊するまでは、家計が資金の余剰主体を一手に引き受けていた。プラザ合意後、一般政府が資金余剰主体となり、バブル崩壊まで資金余剰主体だった。この時、一時的に財政は改善の方向に向かった。

ところがバブルが崩壊すると一転して資金不足主体になる。

つまり、円高が昂進し、バブルが拡大している時、財政は健全な方向に向かっていたのである。ここに財政を黒字化するための方策が隠されている。むろんバブルを起こせというのではない。バブルが形成されていた背景を単に否定的にとらえるだけでなく客観的、公平に検証する必要があるというのである。

何が何でもバブルは悪いと決めつけてはいないだろうか。その点でいえば背景として円高が昂進したと言う点も見落としてはならない。円高は悪いというのも根拠なき決めつけではないのか。逆に円安にすれば財政は改善するというのも思い込みかもしれない。問題は、前提となる状況、条件をどう評価するかである。

いい点もあれば悪い点もある。それは結果が示している。我々は歴史から学ばなければならない。

日本銀行

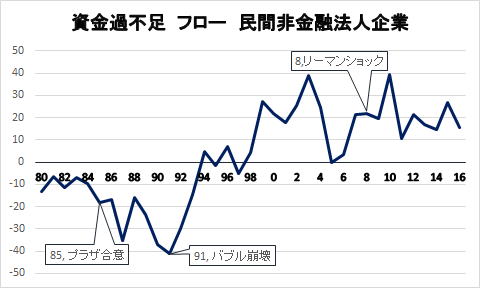

民間非金融法人は、バブル崩壊まで資金不足主体だったのがバブル崩壊後黒字主体へと急速に変換していく。

1999年にゼロ金利まで金利が低下しても資金を外部から調達しようとする動きは見えてこない。

非金融民間企業が資金余剰主体となったのは、結果論である。つまり、資金余剰主体になりたくてなったわけではない。

地価が下落して資金調達力が低下し、外部からの資金調達が困難になったから投資を控え、資金を内部調達した。内部調達と言うのは、減価償却費、内部留保の取り崩し、そして、もう一つ忘れてはならないのは、経費の削減である。バブル崩壊後合理化がすすんだりである。

また、この事は、金融機関の収益力も低下させた。

民間企業の財務体質の改善が不況期、つまり、収益力が低下している時に実現したという事実も見落としてはならない。

個々の企業が財務体質を強化しようとしたことが財政を悪化させ、経済政策を抑制させ、景気を停滞させたと言える。

しかも、企業の財務体質の改善を促したのが、金融機関であり、行政だと言う点である。これは、悲劇を通り越して喜劇的ですらある。自分たちの採った政策が金融も行政も経営を悪化させる一番の要因となったのである。

日本銀行

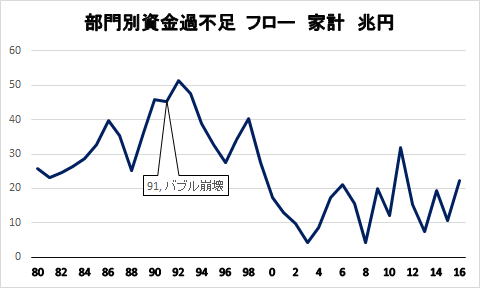

家計は一貫して黒字主体である。問題は、その黒字幅だが、バブル崩壊前後を頂点として急速に黒字幅を縮小していく。家計が黒字幅を圧縮されている背景には、非金融法人の黒字幅の増加がある。

家計の黒字が他の部門の資金不足を補填してきたともいえるし、逆に、他の部門を資金不足にしてきたともいえる。これは捉え方の違いである。

ただ、景気の拡大は、資金の過不足の振れ幅による事を考えると家計の黒字が悪いとは言いけれない。ただ、一方的に累積すると時間価値を圧迫するようになるという事だけは注意すべきである。

バブルの形成期に大きく黒字化している事にも注目してみる必要がある。

家計が黒字主体であり続けるのは、家計が現金主義に立っているという事が考えられる。現金主義であるが故に、残高主義てもある。残高主義というのは、所得の範囲内に消費は、抑えられ、一定の残高を保ち続ける事が要求される。残高は、必然的に貯蓄に向けられるから家計の貯蓄は、望むと望まない関わらず累積していくことになる。家計の貯蓄が切り崩されるのは、年金生活に入って収入に限りが出始めてからである。

つまり、常に、家計部門は、現金残高を持ち続けなければならないようにできているから家計の黒字は減る事がないのである。

日本銀行

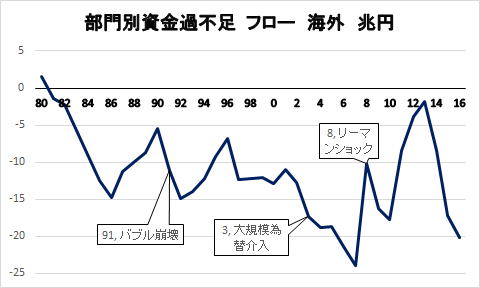

海外部門は、80年代に入って資金不足主体へと転じていく。海外部門の資金不足も民間企業の余剰資金体質への転換と無関係ではない。

財務体質の改善が必ずしも景気を良くするわけではない事の証である。

何が海外部門の資金不足を招いているのかを見極める必要がある。その点で、大きく海外部門の資金が不足したのが大規模な為替介入をした時だというのがヒントになるかもしれない。

日本銀行

ここで示しているのは、フロー即ち、資金の過不足の増減を示しているが、単年度の資金の過不足は、貸借によって補われる。そして、債権、債務として長期資金に蓄積されていく。

長期資金に蓄積された債権、債務は金利として時間価値に反映される。時間価値は利率として表現されるが、債務の増加は、利率を圧迫する。金利は、1991年にバブルが崩壊した後、1999年にゼロ金利に、そして、2000年には非金融法人が外部資金調達から内部資金調達へと資金の流れが転換し、収益は、横ばいなのに、自己資本率は上昇し、総資本回転率は、低下し一回転を割り込むようになる。拡大均衡型経済から、縮小均衡型経済へと移行していったのである。

自由経済は貨幣制度を基礎として発達した

貨幣制度を土台にしているという事は、貨幣経済を基盤としている事を意味する。貨幣経済は、お金を循環させる仕組みによって成り立っている。

お金が流れていない所では、貨幣経済は成立しない。貨幣経済が成り立つ為には、経済体制に属する部分には、隅々にまで貨幣が行き渡っていなければならない。先ずこれが前提となる。

貨幣経済が成立する為には、全ての生産財は、一旦、貨幣価値に換算されている事が前提しなる。貨幣経済体制下では、貨幣価値に換算されていない対象は経済的価値をもたない。

自由主義経済は、市場経済を基盤としている。かつては、市場経済と貨幣経済は別々の体制であったが、今日では、貨幣経済と市場経済は表裏一体の関係にある。

貨幣が流通する所に市場空間は形成される。

貨幣経済は、段階的に発達する。その段階ごとに個別の問題がある。

黎明期では、「お金」を流通させ、浸透させる事が主となる。市場に広く貨幣が出回っていないと貨幣制度は正常に機能しない。また、消費者が必要な資金を所持していないと貨幣制度は成り立たない。そして、消費者がお金を支出しなければ市場は成り立たない。また、絶え間なく、消費者に資金が供給され続けなければ市場は機能しない。更にすべての経済的価値は、一旦市場で現金化される必要がある。これらが貨幣制度が成立するための前提条件である。

故に、貨幣制度の初期の段階では、先ず資金が市場に満遍なく行渡るように仕向けなければならない。

この段階では、狭い範囲でお金が流通する為に、資金が過剰になったり、不足したりする。それがインフレーションやデフレーションを引き起こす原因となる。この段階で鍵を握るのは、国債、税制、通貨の発行権である。

市場取引によって経済的価値を換金する。その前提となるのは、租税の金納であり、それ故に、貨幣制度にとって税制度の在り様は、決定的な働きをする。

成長期に入ると今度は、貨幣を社会全体に浸透させる必要がある。その為に効果的なのが公共投資や戦争である。残念な事に戦争は、貨幣制度の確立にとって決定的な働きをしている事が歴史的には度々ある。

もうひとつ成長期において重要な働きをするのが民間投資や住宅投資である。民間投資や住宅投資といった投資によって資金は市場に供給される。

成熟期に入ると次に重要になるのは資金を循環させる事である。

投資は、更新投資や再投資と言う形をとるようになり、市場に流通する資金の量は、一定に保たれるように制御する事が求められるようになる。この段階では、雇用の確保と雇用の質が重要になる。気を付けなければならないのは、雇用の質や投資の質は、成長期とは質が変わっているという事である。

また、成長の段階に応じて部門の資金状態、資金の余剰主体か資金不足主体かも変化していくという事である。

貨幣制度を土台としていると言っても貨幣制度は目的ではない。貨幣制度は手段であって、主だはなく、従である。貨幣制度というのは、あくまでも裏方である。貨幣制度によって経済制度が支配されたら、貨幣制度は本来の役割を果たせなくなる。

貨幣制度というのは、市場を機能させたり、財を分配させたり、人々の生活を成り立たせるための手段なのである。

ところが、貨幣制度が浸透するにしたがっていつの間にか経済が貨幣制度に振り回されるわうになり、争いや格差、差別の元凶のようになっている。

成長段階の初期では、民間企業が、成長段階から成熟段階へと移行する機関は、財政は、往々に資金不足主体に陥る事がある。ただ、部門間の資金の過不足は、市場の状況や成長段階をよく見極めて判断すべきであり、機械的に不足している、あるいは、赤字だから悪いと断定できる事ではない。

「お金」が「お金」、本来の働きをしなくなっているからである。

貨幣制度を正常に機能させるためにも「お金」本来の働きを明らかにする必要がある。

「お金」の働き

「お金」は、数と量と尺度(基準)から成り立っている。「お金」の働きは、取引によって発揮される。取引の働きの根本は交換である。故に、「お金」は、交換のための手段である。

「お金」の働きには、第一に、価値の数値化がある。第二に、価値の統一。第三に、価値の演算可能化。第四に経済の動きの可視化、第五に、物との市場取引、交換取引を通じて貨幣価値は、交換価値を象徴し、貨幣価値の単位を設定する。第六に、貨幣は、物の流れの逆方向の流れを作り、物の流れを促す働きがある。物の流れを正の流れとすると「お金」の流れは負の流れでありお金は負の価値を形成するのである。第六に、貨幣は負の空間を形成する。第七に、「お金」は、価値蓄積する性格がある。第八に、「お金」は、経済的価値を数値情報化する。

経済的価値の価値の数値化は、価値の統一や,価値の演算可能化、価値の可視化の前提となる。

価値の数値化は、価値の量化を意味する。

価値の量化は、異質な価値を同質化する働きをする。すなわち、牛や自動車、労働が生み出す経済的価値を量的に測定し、貨幣価値に統一する働きが「お金」にはある。

牛と自動車の価値を足したり、サービスと時間の掛けたりする事を可能とするのである。

市場取引によって貨幣価値は、価格という形で表現される。貨幣単位は、絶対的価値ではない。物理的単位は、前提条件によって一定の量を特定する事が出来る。それに対して貨幣単位は、物理的単位のように一定の量を単位として他の対象に影響されることなく、特定する事ができない。貨幣単位は、相対的単位であり、絶えず環境や状況の変化に合わせて変動している。今日の百円は、明日の百円と同じ価値を持ってい居るとは限らない。価値を決めるのは、市場取引によってであり、買手と売手である。

貨幣は、交換手段であり、貨幣価値は、交換価値であり、交換によって成り立っている。貨幣そのものが価値を持っいるわけではない。貨幣は、貨幣が指し示す対象があって成り立っている。

そして、貨幣価値、財と交換する金額によって財の経済的価値を数値化する事であって、経済的働きは、交換する財によって発揮される。実質的な経済的価値や働きは財にある。つまり、貨幣価値は名目的価値なのである。

財は有限であるのに対して、数値的尺度である貨幣価値は、無限である。有限である財の価値を無限である貨幣価値で測るためには、貨幣単位の上限を制約する必要がある。

価格は、金額的要素と数量的要素を掛け合わせたものである。

「お金」は、負の価値を形成する。貨幣価値は、陰、すなわち、負の価値である。紙幣の本質は、借用証書であり、借用証書である紙幣は、借金を前提としている。つまり、貨幣価値は名目的価値であり、負債に属するのである。

民間企業は、投資をする事で資金不足の主体となる。それを利益を上げる事で長期的に資金を均衡させていく仕組みが資本である。財務を短期的に均衡させようとすると市場全体が資金不足となる。個々の企業が一斉に財務体質を健全にしようとすれば、市場に資金が流れなくなる。

基本的に経済は付加価値の創造にある。つまり付加価値が得られなくなると経済は活力を失っていく。付加価値とは、金利、利益、地代等である。なかでも利益を否定したら付加価値は成り立たない。ところが現代の経済政策は利益を否定するような方策を持っている。

「お金」は、経済的価値を名目的な価値として蓄積する性格がある。現実の財は、時間とともに劣化するものが多い。石油のように備蓄できるものも備蓄する為に費用が掛かり、必ずしも価値を保存できるとは限らない。その点、「お金」は、腐ったり、錆びたり、壊れたり、劣化したりしない。もともと「お金」は、貴金属のように保存がきくものを素材としていたのである。

また、「お金」によって、経済価値は、情報化されるという事である。そして、「お金」の情報化は進化している。

金貨や銀貨のように「お金」そのものに価値があった時代から、「お金」が金や銀と言った基準となる資源との交換を前提とした兌換紙幣の時代に、そして、価値を証憑している紙幣へと不換紙幣の時代となり、そして、更に、紙幣すら失われて情報の時代へと変化しつつある。それによって「お金」の働きの本質が変化してきている。

「お金」は、没個性である。「お金」は、匿名である。それは「お金」の働きに由来し、また、「お金」の働きを性格づけている。

「お金」は、尺度であるから、「お金」その物が価値を持つ事は許されない。「お金」は、偽造を防ぐための識別番号以外個性を持たないようにされている。

同時にお金は匿名である。所有者が特定されないようになっている。なぜならば、「お金」が表象しているのは、交換価値であり、「お金」は交換手段だからである。

「お金」のこの性格が「お金」の情報化を進化させるのである。

「お金」の単位は、離散数である。

貨幣は経済的価値を数値化した

貨幣によって経済的価値が数値化されたことによって今日の経済、特に会計制度の基礎は築かれた。以後経済は数学となったのである。

今日の経済は、数学そのものである。

貨幣を前提とした経済を確立したというのは画期的なことなのである。

何が画期的かというと価値を数値化する事である。貨幣は、経済的価値を数値化する事に成功した。数値化するとは、数の持つ性格を抽出する事を意味する。貨幣によって経済的対象を数値化するという事は数の性格を経済的対象に付加する事を意味する。貨幣価値は、自然数であり、離散数である。経済的価値を貨幣価値に置き換える事で、対象に自然数や離散数の正確を付加する事が可能となるのである。

貨幣は、価値を数値化する事によって対象を制約し、制限する。なぜならば、貨幣価値は、数値化される事によって有限となるからである。例えば、値段が百円のリンゴは、百円に制限されるのである。

又、数は、対象の多元的価値を一元化した上で、分割し、再構築する働きがある。つまり、所得として一括的にお金を支払い、それを必要に応じて必要な量だけで取り出して財と交換、変換するという操作を可能としたのである。

また、数値化する事で異質な対象を演算が可能となったのである。

例えば、リンゴの価値と労働の価値を足したり引いたり、時間と労働量を掛けたり、サービスと人数を掛けたりすることが可能となったのである。

そして、貨幣価値を実体化するのは、所得であり、所得は支出となって効用を発揮する。故に、支出の構成、有り様によって経済状態は定まるのである。お金は使われる事で始めて働きを発現する。例えば、月、三十万円の所得を得るものは、月々三十万円という交換価値、市場で財と交換する権利を得るのである。この様な権利は、交換価値を貨幣価値として数値がすることではじめて可能となった。この事が画期的なのである。しかも、交換する権利を貸し借りすることも可能となったのである。

経済的価値を貨幣化する事で、お金として交換する権利を統括的に配分し、支出の時に再配分する事が可能となったのである。この事が経済の多様性を可能としたのである。

貨幣は数値情報である。経済的価値を貨幣化する事で、経済を一つの情報系として体系化することが可能となった。経済体制は情報系である。

貨幣によって経済的価値を数値化された事で、経済的価値を足したり、引いたり、即ち演算する事が可能になった。また、労働力と生産財の価値を比較したり、自動車と船とを交換したり、料理と飲み物を足したりと言った異質のものの価値を一元的に処理する事が可能となったのである。この事によって市場取引を数字として計測する事も可能となった。

更に、経済体制を一つの体系に統合する事が可能となったのである。

また、価値を一元化する事で財を統一的に管理し、配分する事も可能となった。

多様な労働を給与や賃金という数値で現わす事も、比較する事も、評価する事も可能となった。質的な事を量に置き換える事を可能としたのである。

「お金」を流す力

現在、日本の経済が停滞している原因は、市場に「お金」が流れなくなったことにある。

現在の経済の仕組みは、「お金」が循環する事で成り立っている。言い換えれば「お金」が円滑に循環しなくなると経済の仕組みも有効に機能しなくなる。では、「お金」は、常に円滑に流れているのかというとそうとは限らない。時々、詰まったり、偏った流れになったり、過剰になったり、不足したりして流れが滞る事が往々にある。最悪なのは、「お金」が流れなくなることである。

なぜ、「お金」が流れなくなるのか。「お金」が流れる、流れないは流動性の問題である。お金が流れなくなるのは、流動性が低下するか、なくなるかである。流動性がなぜ低下するか、また、流れなくなるのか。その原因は、いろいろ考えられる。一つは、資金の粘度である。粘度とは密度である。第二は、過程、装置、仕組みである。第三は、資金の通り道である。

資金には、粘度がある。俗にいう流動性である。流動性とは、現金化の速度である。現金化に手間取れば、粘度は落ちる。

お金が流通するためには、手順や段取りがある。それは、金融制度や市場制度の仕組みや装置にかかわる問題である。つまり、構造的な問題である。お金は、投資によって供給され、収益によって回収され、費用によって分配される。資金の過不足は、貸借取引や資本取引によって補填される。構造的な問題で一番は、格差の拡大である。

もう一つ、「お金」を循環させるために、「お金」を通す道がある。その「お金」を通す道が狭くなったり、塞がったりすると「お金」は流れなくなる。所謂、血栓であり、動脈硬化である。「お金」の流れる道は、可処分所得によって確保される。つまり、「お金」の通り道を狭くするのは、金利とか、元本の返済、税、社会保険料等の固定的支出が蓄積し増幅する事である。金利や元本の返済、税、社会保険料等は、社会的債務を基数としているから、社会的債務の増加は、「お金」の通り道を狭くする。また、収益の低下も可処分所得を圧迫する要因になる。

これらの原因を取り除くことが「お金」を潤滑に流す事になるのである。

現代の経済は、「お金」が循環する事によって機能している。バブル崩壊後も、リーマンショックの時もお金が潤滑に流れなくなったことによって経済が機能不全に陥った。

経済の仕組みは、「お金」が循環する事によって機能している。言い換えると実物市場に「お金」がうまく循環しないと経済の仕組みは機能しなくなる。

「お金」が流れなくなれば実物市場は機能不全状態に陥る。

だとしたら「お金」が流れなくなる原因がわかれば対処する事ができる。

しかし、「お金」が流れなくなる原因というのは、単純ではない。

金利を下げれば、必ず、お金は潤滑に流れる訳というわけではない。また、お金の供給量を増やせばお金は流れるという訳でもない。

バブル時には地価の上昇によって実需がうせてしまった。今回は、資産価値の大幅な下落によって資金が実物市場に流れなくなった。いずれにしても資産価値が一定の限界を超えて乱高下すると資金の出口をふさいで資金が実物市場に流れなくなってしまう。

まず、「お金」は何によって流れているのかを明らかにする必要がある。

第一に、「お金」を流しているのは、市場取引である。

つまり、何らかの生産財と「お金」を交換する事によって実物市場で「お金」は循環している。

市場取引は、根本的に売買を基礎としている。売り手と買い手の関係が崩れる事で「お金」の流れが変わる。

売買取引の根底にあるのは物の流れである。物の流れがお金の流れを生むのである。

第二に、貸し借りによって「お金」は流れる。貸し借りは、資金の過不足を補う目的で生じる。しかし、「お金」を貸したい相手は、「お金」に不足しているとは限ららず。「お金」を必要としている主体は、「お金」を借りる要件を満たしていない場合が多い。

第三に、「お金」はストックとフローの関係によって流れる。

例えば、バブル時のように地価が、個人の支払限界を超えた事で実需がうせてしまった。そのために実物市場に「お金」が流れなくなった。

バブル崩壊後は、逆資産効果によって担保価値が低下したことで投資が抑制されその分、実物市場に「お金」が流れなくなった。

第四に、取引の各段階、すなわち、収入、貯蓄、支出の過程である。また、生産、物流、在庫、分配、消費の過程である。いつ、どこで、何を、どれくらい、必要としているのか。各々の局面の市場構造はどうなっているのかが、「お金」の流れに重要な働きをしている。

収入が少なくなれば、消費は減退し、その分、実物市場に「お金」が流れなくなる。生産や物流といった過程の一部の市場が寡占独占であった場合、極端にお金の流れが抑圧的になったりする。

収入が貯蓄に向けられるか、支出に向けられるかによっても景気の質が変わってくる。

第五に、所得である。すなわち、「お金」は、労働のような生産活動の対価として流れる。定収入が保証されているか、いないかによって資金の流れる勢いに差が生じる。

雇用の量だけでなく正規採用か、派遣かといった雇用の質も重要となる。

また、勤労所得が、不労所得かによっても資金の流れに差が生じる。

少子高齢化は、所得の質を変える。生産労働人口と非生産労働人口の比率によっても所得と国民産出高(national output)と総所得に質的違いが生じる。所得の質は、支出の変化にも左右される。

第六に、金利である。金利とは、時間価値を意味する。時間価値は、物価と金利、所得の力関係の問題である。金利がいくら低下してもそれ以上に物価が下がったら実物市場に「お金」は、流れなくなる。

第七に、利益である。利益を上げるという事を悪だとする思想がある。儲けは搾取だというのである。しかし、このような考え方が「お金」の流れを悪くしている。適正な利益が保証それるから、「お金」は流れるのである。適正な利益が確保されなくなれば、売買取引をする意味がなくなる。売買取引が成立すなくなれば、「お金」は流通しなくなる。適正な利益は、費用対効果によって測られる。利益を悪だとする思想は、費用を悪だとする思想にもつながる。費用を悪だとする者は、費用を目の仇にして削減する事を追求する。

費用こそ経済効果そのものである。費用がなくなれば同時に、経済効果も失われる。

経済が成熟してくると量から質への転換が求められる。量から質への転換は、高級化を意味する。

量から質への転換は、適正な価格が維持されはじめて可能となる。価格とは、質と量の両面から決まる。

金額は、量を現す。質を表すのは、その物自体である。故に、量から質への転換は、金額的要素ではなく物質的要素へと転換する事を意味する。

商人は、高く売る事を考えるべきなのである。ところが現代社会は、高く売る事を悪だとする。何でもかんでも安売りをすればいいと考えている。そのために、利益が失われ、市場に「お金」が流れなくなる。高く売るというのは顧客をだます事ではない。品質や技術、サービスを高めて付加価値をつけ顧客に納得してもらう事である。安売りばかりを善とすれば、粗悪品や平均的な物ばかり横行し、また、雇用が失われることになる。市場が成熟したら高く売れる物を追求すべきなのである。

また、利益が資金の流れを作る。過少な利益も問題だが、過剰な利益も資金の流れを悪くする。過剰な利益は、資金や所得の偏りを生み出し、かえって資金の流れを悪くするからである。

資金の流れは価格差によって作られる。

第八に、「物」と「お金」の関係である。総産出量と通貨の流量の関係である。

経済の根本は、産出量、総人口、生産労働人口、資金の流通量である。これらの要素の均衡が資金の流れる方向や速度に影響をする。

物と「お金」の関係は、実質と名目の差としても現れる。

名目的価値が上昇している場合は、価格が下がる物は当然だが、価格が据え置きな物も実質的には値下げになる。それがデフレーション効果である。

名目的な価値は複利で上昇するために、実質的価値は大きく変動する事になる。

表面的には変わってないように見える事象も裏に回れば大きな地殻変動を起こしている場合がある。

名目的な値が上昇していても実質的産出高の総量が変わっていなければ所得の総量は増えているとは言えない。増えるのではなくて細かくなるのである。

名目的に上昇している事でも、実質的には細分化されている場合が多い。なぜならば、名目的価値は、無限に開いているが、実体経済というのは、有限な世界だからである。

第九に、需要と供給の力関係の問題である。すなわち、必要量と供給量の平衡、釣り合いである。

第十に、生活水準の差である。最低限の生活を維持するための要件が満たされているかいないかが重要な指標となる。

全体の水準が問題なのである。全体の生活水準は、一定の平衡状態に向かう傾向がある。それが、資金の流れに影響するのである。

第十一に、市場の状態である。渇いた市場と過飽和な市場とでは「お金」の流れ方が違う。成長市場と縮小市場でも「お金」の流れる量と方向が変化する。経済が成熟してくると市場は飽和状態に陥ってくる。経済の仕組みも成長型の仕組みから成熟型の仕組みへと切り替えていかなければいかない。成長型経済から成熟型経済への切り替えは、量から質への転換を意味する。

成長型経済の仕組みから、成熟型経済の仕組みに切り替えがうまくいかないと、「お金」は市場から溢れ出してしまう。

第十二に、欲求の問題がある。人々の欲求、欲望がお金の流れを作り出す。欲望は、必要性でもあり、需要の源でもある。

資金の流れははやりすたりによって変わってくる。消費者が何に価値を見出すかが、資金の流れに影響するのである。

人々が何を求めているのか。どのような人口構成かによって「お金」の流れる方向が変わってくる。

第十三に、生産力である。生産力は供給の源となる。

第十四に、投資による資金の流れである。誰が、何に投資するかによって資金の流れは変わってくる。公共投資か、民間投資かによっても変わってくる。

問題は、これら「お金」を動かす要件のどこかに問題が生じるから「お金」が流れなくなるのである。

売り買い、貸し借りは資金の流れの下地を作る。

経済はどのようにして破綻するのか。再建方法は。

経済が破綻するというのは、どの様な状態を指すのか。

経済が破綻するというのは、経済の仕組みが機能しなくなる状態を言う。経済の仕組みの目的は、人々の生活を成り立たせる事であるから、経済の仕組みが機能しなくなるという事は、生活が成り立たなくなることを意味する。

生活が成り立たなくなるというのは、分配がうまく機能しなくなる事である。