基本のアルゴリズム

経済の基本

経済の目的は、人を生かす事であり、自己実現にある。

経済とは生きる為の活動である。

故に、経済とは、人を生かすための仕組みである。人を生かすための仕組みは、使いかを間違えば人を殺す仕組みに変質する。

人を生かすための仕組みの目的とは、国民が生きていくために必要な財を生産し、あるいは、調達して国民に遍く配分する為の仕組みである。

経済の仕組みの目標は、必要な資源を必要とする人に必要なだけ、提供する事である。

経済の目的は、「お金」を儲ける事でも、富を蓄える事でも、人民を支配する事でもない。

人々が生きていけるようにする事なのである。

経済は、人と人との関係の上に成り立っている。経済は、一人では成り立たない。

人と人との関係は、集団を形成する。故に、経済は、何らかの集団を前提としている。

人と人とが集団で生活する為には、掟、即ち、何らかの法がなければならない。

法は、合意と契約の上に成り立っている。

つまり、経済は一人では成り立たないのである。

生産、分配、消費は、各々固有の場を形成する。各々の場に働く原理や目的はは独立しており、直接他の場には働かない。生産、分配、消費を結び付けているのは、人・物・金であり、それぞれの場の境界性には、市場が形成される。

働いて、働いて得た「お金」で生計をたて、家族を養う。企業は、生産設備に借金をして投資をし、売上、即ち、収益の中から投資した資金を回収して借金を返し、仕入先や取引先に「お金」を廻し、働いている人達に所得を分配する。これが、経済の基本的な流れである。この流れが上手く回らなくなったそりが今日の一番問題である。市場経済は、収益と個人所得を柱とした経済である。

しかし、乱売合戦によって収益が思うように維持できなくなり、利益ばかりを追求する事で所得が顧みられなくなった。いくら安くても所得がなければ買う事はできない。

経済は分配が要である。分配と言う機能を忘れている事が経済の仕組みをおかしくしている。

働かなくてもいい時代が来るという評論家がいるが、働かないでどうやって生きていくというのであろうか。労働は、苦役ではない。労働を苦役から解放する為に技術は進歩したのであって労働をなくす事を目的としたわけではない。労働こそ、自己実現の手段なのである。

働く事を否定したら経済は成り立たなくなる。

生産と消費が切り離される事は、市場が機能しなくなることを意味する。

市場は、たんに分配だけの場となり、需給、ひいては、生産と消費とを結びつける場ではなくなる。それは、生産と消費との関連を断ち切る事となる。

生産と消費との結びつきを断ち切ったら市場本来の働きは失われる。

つまり、市場経済の終焉を意味する。

市場が機能しなくなれば統制経済、計画経済に移行せざるを得なくなる。それは、社会主義体制、共産主義体制、全体主義体制への体制変換をもたらす。

市場が機能しなくなれば統制経済、計画経済に移行せざるを得なくなる。それは、社会主義体制、共産主義体制、全体主義体制への体制変換をもたらす。

翻っていえば、生産と消費が連関していないのが非市場経済であり、生産と消費が結びついていないからこそ社会主義体制や共産主義体制は破綻したのである。

生産と消費が労働と報酬を介して結びついているからこそ経済は成り立っているのである。そして、生産と消費を結び付ける手段が貨幣、即ち、「お金」なのである。

市場経済は、人的空間、物的空間、貨幣的空間の三つの空間と時間軸によって構成される。

経済現象や経済のアルゴリズムは、人的空間、物的空間、貨幣的空間に経済的事象を写像する事で得られる。経済には、位置と運動と関係があり、経済的事象は、時間の関数に置き換える事が出来る。

経済は数学である。

経済を構成するのは、人、物、金である。

人、物、金を数学的に見ると、人は、自然数であり、離散数である。物は、実数であり、連続量である。「お金」は、自然数であり、離散数である。

また、人と物は、有限数合であるのに対して、「お金」は、無限集合である。

人、物、「お金」は、一対一に対応している。

人、物、「お金」は、各々単位群、対象群、交換群が重要な働きをする。

経済全体の単位群は、人の集合を基本とする。

経済の仕組みの基本

経済の目的は、人々を生かす事である。

経済の仕組みの目的は、人々が生きていくために必要な財を生産し、国民に遍く配分する事である。

つまり、生活を支援する事である。

その為に、経済の仕組みは、生産、分配、消費によって成り立っている。

消費は、価値観による。消費は文化を形成する。消費は生活である。つまるところ、消費は目的である。

消費をする為に生産するのであって、生産をする為に消費をするのではない。経済の根本は必要性であって必要だから生産するのである。それを忘れると浪費や無駄が蔓延る事になる。

経済は、人と人との関係の上に成り立っている。経済は、一人では成り立たない。

人と人との関係は、集団を形成する。故に、経済は、何らかの集団を前提としている。

人と人とが集団で生活する為には、掟、即ち、何らかの法がなければならない。

法は、合意と契約の上に成り立っている。

つまり、経済は一人では成り立たないのである。

貨幣経済の仕組みの目的は、貨幣を循環させる過程で生産、分配、消費、貯蓄を実現される事である。

経済の仕組みは、「お金」を循環させる人で成り立っている。

故に、いかに「お金」を循環させるか。いかに「お金」を隅々まで行渡らせるか。この二点が鍵を握っているのである。

自由主義経済の仕組みは、全体を直接統制する中央集権的機関を想定せず、部分を構成する個々の経済主体が、自己の最適を追求する事が全体最適を実現できるような経済の仕組みを前提として成り立っている。

経済の仕組みは、自然に成るものではなく、人工的な構築物である。故に、個々の主体が自己の最適を追求する事で全体最適が実現できるように、組織や市場を設定する必要がある。

このような仕組みは、全ての価値を貨幣価値に一元化する事で実現すると考えるのが、貨幣経済である。

故に、自由主義経済体制は、部分最適が全体最適を実現するように制度設計されている必要がある。

また、全体最適は、絶対ではない。前提条件や環境、状況が変われば変化する相対的な事である。

ところが現在の経済は、成り行きに任せていれば自然に安定状態に落ち着くという事を前提としている。それは危うい思想である。なぜならば、経済は、人為的な現象だからである。

経済は、投入、生産、分配、消費、再投資と言う一連の流れ、順次構造を持ち、再投資から投入と振出しに戻って繰り返す。即ち、反復構造を持つ。

そして、経済は、生産、分配、消費の局面を持つ。生産、分配、消費は連鎖反応する事によって経済の流れを展開している。

経済は、密度の問題である。密度は、収入と支出の構成と割合、配分によって決まる。そして、この密度が一国の産業構造の基礎を形作る。生産効率だけ高めても、それが分配や消費に結びつかなければ、全体の流れや働きを歪めてしまう。経済は構造的なのである。

個々の家計の構成の延長線上に産業構成があり、生産の配分が定まる。百年前は、通信費は、消費を構成する要素ですらなかったのが、現代は、家計を構成する重要な要素に発展し、通信費の割合が増大し分、割合を圧縮された要素がある。絶対額の変化だけ見ても経済の質的な変化は見えてこない。

生産と消費、分配の個々の局面において、個々の要素の何と何が連動しているかを見極める事である。更に、それが構造的に連動しているのか、統計的に見て連動しているのかを明らかにする事である。

構造的な変化は、仕組みを原因とした変化で、確定的なトレンドを形成し、統計的な変化は、結果から見た変化であり、確率的なトレンドを意味する。

生産、分配、消費は、各々固有の場を形成する。各々の場に働く原理や目的はは独立しており、直接他の場には働かない。生産、分配、消費を結び付けているのは、人・物・金であり、それぞれの場の境界性には、市場が形成される。

経済の最小単位は、個人である。個人は、集合して組織と市場を形成する。

組織は、経済主体を形成し、場は市場を形成する。

経済の基本的働きは、個人の働きに還元される。個人は、働いて生産に寄与し、働きに応じて所得を得て、所得の中から「お金」を出して市場から必要な財を購入し、消費する。この一連の流れによって経済を構成する。これが経済の基本的アルゴリズムを構成する。

経済の実体は過程にある。

一番の問題は、生産単位と分配単位、消費単位が各々独立しているという事である。早い話、生産人口と、分配人口、消費人口はそれぞれ独立していて一体ではない。生産量と消費量は、不均衡である。生産量は、供給力に基づき消費量は、需要に基づき。需要は、人口に拠る。

しかも、名目的な経済量と実質的な経済量も一体ではない。名目的経済量は、「お金」に基づき、実質的経済量は、物と否との関係に基づく。

所得口が増えても生産量が変わらなければ、単位当たりの実質的な所得が低下する事になる。ただ、名目的な所得は、状況に応じて変化する。

市場経済は、生産主体が「お金」を借り。借りた「お金」を投資して収益を上げ。収入の中から金利と借入金の返済をする事で成り立っている仕組みである。

市場経済の仕組みを構成するのは、市場と組織である。

市場経済における分配は、二段階で行われる。分配の手段は、「お金」であり、分配の場は市場である。

第一段階において「お金」(所得)を消費者に配分し、消費者は、手に入れた「お金」によって生産財を市場から購入する。

分配の実体は、所得を分配する局面にある。所得は、何らかの経済的働きの対価として支払われる。原則は、労働力や権利の行使である。基本的に所得は組織的に分配される。組織は、何らかの基準によって働きを評価し報酬として所得を分配する。

経済の仕組みは、「お金」の流れによって動かされている。「お金」の流れは、「お金」の過不足によって生じる。「お金」は、使えばなくなるので消費主体は、常に「お金」が不足する状態に置かれている。この状態が「お金」を市場に循環させるのである。

留意すべきなのは、財は消費されても「お金」は消費されない。「お金」は、消費されないから市場を循環する事が可能なのである。「お金」の本質は数値情報であり、交換価値を数値化したものである。つまり、「お金」は、自然数であり、離散数であり、数値である。この性格は、仮想貨幣では物と言う属性が剥ぎ取られ純化される。

生産と分配、消費を均衡させることが最終的目的となる。その為には、どの様な生活水準を目標とするのかを明確にする必要がある。つまりは、消費構成をどうするのかである。

所得、収益、支出の関係が経済の状態を定める。

所得と収益と物価の水準を均衡させようとする働きによって市場は制御されている。

生産の水準と分配の水準、消費の水準を均衡させることが鍵なのである。

生産の成果は、収益に、分配の成果は、所得に振り分けられる。

経済の働きは、密度の問題でもある。経済の密度は、収入と支出の構成と、割合、配分によって決まる。

経済の状態は、収益、所得、支出、貯蓄の比率に集約される。つまり、収益、所得、支出、貯蓄、負債の均衡をどう保つかが経済政策の目標となる。

一人当たりの消費量、一人当たりの所得、一人当たりの価格の関係が景気の基礎となる。この点を勘違いしてはならない。人は、「お金」の幻想によって経済の実体を見失う。しかし、経済の本質は、生きていくために必要な資源をいかに獲得するかにある。「お金」にあるわけではない。

だから、経済成長だの景気を金額だけで捉えたら実相を見失うのである。単価は、あくまでの市場取引の便宜上つけられるのである。しかし、一度市場価格が決まると金額は独り歩きを始める。

経済の実体は、一人当たりの生産量と消費量の関係に還元される。

経済成長、経済成長と経済成長が全てだと思っている人がいるが、経済の根本は、人と物であり、金額は所詮名目的な事なのである。人と物の実体的な関係に変化がなければ、「お金」という名目的な表面的変化に過ぎないのである。

だから、人と物と言う実体的関係を無視して「お金」の供給量を増やせば、物価は、天井知らずに上昇していく事になる。

アルゴリズムの基本は、順序(順次構造)、分岐(選択構造)、繰り返し(反復構造)である。即ち、経済の中にある順序、分岐、繰り返しを見出すのが経済のアルゴリズムを構築する道である。

基本の構成

自由主義経済では、全体を統制する機関を想定していない。故に、経済の動きは、経済の仕組みによって制御されなければならない。

経済の仕組みを構成するのは、前提条件である。

前提条件には、定性的な事と定量的な事がある。定性的な事は、第一に法を除く制度がある。第二に、政策的な要件である。第三に法的な事、第四に根拠とした文献資料等である。第五に、原油価格の高騰、政権交替の様な経済現象に影響を与える事件、事象である。第六に地理的要件。第七に、高度成長の終焉、拡大均衡と言った市場の状態や構成、第八に、仮定である。

定性的な前提条件には、制度がある。制度的前提には、会計制度や税制度、為替制度等がある。例えば会計ビックバンの様な事である。

また、政治体制や財政の仕組み等がある。法的な前提としては、商法、税法、証券取引法等の法制度がある。

金融政策や財政政策などの政策、制度の改廃、国際条約、関税政策などが経済に与える働きも前提条件となる。規制の改廃がある。例えば、ニクソンショックや第一次石油危機、第二次石油危機、プラザ合意、バブル崩壊、金融危機、リーマンショック、異次元の金融緩和など数量化できないが経済の動向の分岐点となる出来事である。

また、アルゴリズムや処理フローも前提となる。民間企業でいえば業務フローの様な事である。どの様な論理を下敷きとして作られているかは、結果に対する前提条件となる。

次に前提となるのは、方程式や恒等式である。

定量的な前提条件には、定数がある。定数とは、人口の推移とか、消費量、金利、国債残高、前年の物価の様に予め決まっっているか、ある程度、予測がつく値を言う。予測などの根拠となる数値、また、初期値や初期条件である。ただ、何を定数とするかは、多分に恣意的な事である。故に、何を定数とするのか等の定義を事前に確認をしておく必要がある。

何を前提条件にするかは、相対的であり、恣意的な事である。

経済主体は、生産主体、分配主体、消費主体、金融主体からなる。

生産主体は、所得の分担も兼ねている。つまり、組織を共有しているのである。それによって生産と分配を直接的に結びつけている。

企業収益・利益と報酬とは直接結びついている。生産性の効率が必ずしも分配の効率に結び付くわけではない。生産性と分配の整合性をいかにとっていくかが最大の課題なのである。

労働生産性がいくら向上しても結果に結び付けない限り意味がない。その原因は、生産主体と分配主体は仕組みの本質が違うのに、組織を兼ねている事である。その為に生産を効率した結果が、直接的に分配に影響を与えてしまう。

生産、分配、消費、貯蓄を結び付ける媒体は、個人である。

個人を経済の最小単位とし、個人を媒体として生産、分配、消費を結び付ける事によって、総生産、総所得、総支出は一体となる。それが三面等価を構成する。

同時に、三面等価は、時間の働きの影響を受ける。

生産、分配、消費、貯蓄を結び付ける手段は、「お金」である。

個人の働きは、生産の局面では、費用として、分配の局面では、所得として、消費の局面では支出として現れる。

費用は、費用対効果として収益との関係によって測られる。所得は、付加価値の構成比率によって測られる、支出は、生活費を構成し、生活水準と比較する事で測られる。

いずれも相対的な価値であり、統計的な対象である。

費用は、生産に対して生産の必要な資源がどのような働きを示しているかを表している。故に、費用は、生産、即ち、産出や収益に対する構成によって示され。それは、価格として表される。即ち、価格は費用対効果を意味する。

消費主体は、市場から財を購入する事で分配は、完結する。市場と消費主体を結び付けているのは、個人である。

経済の仕組みは、市場を挟んで生産と消費が折り重なった構造になっている。市場は、分配の場であるから前期の生産、当期の分配、後期の消費が並列的に働く事で生産、分配、消費の均衡が保たれ、生産、分配、消費の局面の資金の過不足を金融が融通している。

即ち、経済の仕組みは、過去の結果に基づき、現在の状態を調整して、将来の変化を先取りする形で経済を制御する仕組みである。

この仕組みの特徴は、生産や消費の波が直接市場に影響し、市場の働きを不安定にする事である。

第二点は、初期段階の資金不足をどう補うか。

第三点は、拡大均衡から縮小均衡に市場の方向が変化すると「お金」の流れや市場の働きの性格が変わるという事である。

この市場の変化を制御する役割を果たしているのが、金融と財政である。つまり、拡大均衡から縮小均衡への分岐点を見極め、金融政策や政策立案における前提条件の設定を変える必要がある。

金融は、現金収支の波を平らにし平均化する事によって生産と消費の波によってできる資金の過不足を是正し。財政は、所得再配分によって収支の偏りを矯正している。

金融と財政の機能しなくなると資金の過不足の偏りは、極限まで拡大し、制御不能な状態に陥る。

市場経済では市場が核となっている。故に、経済の仕組みが円滑に機能するかしないかは、市場の構造が鍵を握っている。

市場は、市場環境を取り囲む環境の変化や前提条件の変化に臨機に対応できる仕組みでなければならない。

規制そのものが悪いから規制を緩和すれば万事解決するといった野蛮な考え方では、市場の仕組みの根幹を破損させてしまう危険性がある。

その実例が、バブル崩壊後の日本である。

経済の仕組みは、部門間の働きと生産、分配、消費の段階の働きによって制御されている。消費の変化は、市場を通じて生産に伝達され、生産の状況は、市場を通じて消費に伝わる仕組みになっている。

生産や消費の状態を情報として市場に伝える働きをしているのが価格である。

故に、価格は、生産と消費の情報が均衡したところで成立する。

価格は物価を形成する。

生産、分配、消費の場の分離

かつては、生活の場は一つだった。一つの場で、生産し、分配し、消費してきた。

経済が拡大すると同時に垂直的分業、組織的な分業が始まり、それが深化する事で、職場、即ち、生産の場と家庭、即ち、消費の場が、分離独立していく。それに伴って市場と「お金」が成立したのである。

生産の場と消費の場が分離独立する過程で市場経済や貨幣制度は生じた。即ち、生産の場と消費の場が分離する過程で分配の場が形成されていったのである。組織的分業を垂直的分業とするなら生産、分配、消費の水平的分業である。

そして、水平的分業によって生産の場と消費の場と分配の場が確立されたのである。

かつて経済主体は、生活共同体であり、生産の場と消費の場は一体だった。

収穫物や獲物は、その場で分けられた。生産の場と消費の場一体である共同体は、分配の場を含まれていたのである。

その基本は、生活共同体である家族である。即ち、生活共同体は、生産の場であり、分配の場であり、消費の場であった。共同体でき、分配は、組織的になされていた。

共同体には、経済的な内と外がある。共同体内部は、倫理的空間であり、非貨幣的空間であり、組織的、権威主義的、権力的空間である。それに対して、共同体外部は、化外の空間であり、非倫理的、貨幣的空間であり、自由な空間である。それが市場である。市場は、法的空間でもある。自由は、法によって保障されている。

家内と言うのは、倫理的空間であり、いろいろな制約があって窮屈な処である。しかし、その代わり、家族は家内では守られている。落ち着く場なのである。

企業も働いていると制約が多い。しかし、そこで働いている者は、二十四時間見守られる事になる。それを監視されていると思う者もいるが…。しかし、無断欠勤をしたらすぐに心配して連絡が入るし、何かがあれば保険の手配もしてくれる。家や交通費だって面倒見てくれる。第一、生活費を支給してくれるのである。一旦、職場から離れればどれくらい会社の世話になっていたかがわかる。これは国もそうである。国民国家は国民を守るためにあらゆる手立てをしてくれる。

しかし、共同体の外は別である。共同体の外は法的世界である。制約がない代わりに自分の身は自分で守らなければならない。誰も守ってはくれないのである。それが自由な世界である。

どちらがいいか悪いかは、その人の問題である。

経済は、共同体内部の内部取引と外部取引からなり、市場取引は、外部取引である。会計は、主として内部取引を表している。

経済主体は、入金と出金によって動かされている。入金は、収入であり、出金は支出である。経済の仕組みは、「お金」の過不足によって生じる流れによって動かされる機構である。「お金」は、使えばなくなるのである。「お金」は、使わなければ効用を発揮しない。この様な「お金」は、常に不足しており、補充し続けなければすぐになくなってしまう。だから人は働かなければならない。働かなければ「お金」がなくなるのである。世の中は、そういう仕組みでできている。

共同体は、経済的働きによって消費主体と生産主体を構成する。消費主体と生産主体との隙間を埋めているのが市場である。かつての共同体は自給自足が原則だった。共同体が必要とする物は、全て共同体内部で賄ったのである。

社会的弱者の世話は、家族が見るのが原則である。特に高齢者の面倒を見るのは、道徳の問題であり、「お金」ではなかった。今は、介護制度、介護設備、年金、保険、即ち、「お金」の問題であって道徳の問題ではない。家外の問題に変質したのである。

分配の場の入り口は、「お金」、すなわち、所得の分配である。そして、出口は、家計が財を購入する処である。つまり、消費者が所得を受け取るところが分配の入り口で消費者が「お金」を支出して財を購入する処が分配の出口である。以前家族が「お金」を必要としたら、家族のうちの誰かが、働きに出ればよかった。家内労働と家外労働は明確に区別されていた。家内労働は、消費労働であり、賃金労働とはみなされていない。要するに貨幣価値がないのである。

生産の場は、生産手段を構築し、財を生産するところまでである。

経済は、収益、所得、支出の周期と生産、分配、消費の周期、調達、投資、回収の三つの周期からなる。そして、この三つの周期が相互に「お金」の流れによって結び付く事によって生産、分配、消費は、制御されている。「お金」が流れなくなると生産と消費の結びつきは失われる。

収益と、所得、税の結びつきを断つと経済は制御できなくなる。収益は、民間企業、所得は家計、税は財政を機能させる要因なのである。

各部門の働きと目的

人は、生きる為に働くのである。人を利己的な存在と定義する経済学があるが、それは余りに観念的で飛躍している。確かに、人は、欲望によって生きていると言えるかもしれないが、その欲の本質は、利己的なものかと言うとそうではない。大体、人は、欲望によって生きているというのなら、欲望の本質とは何かを明確にしたうえで、それが利己的な欲が否かを判断すべきなのである。

欲望の本質は、第一に生存欲である。第二に、自己実現に対する欲である。第三に、自己顕示欲である。

欲の本質は、生きる為に必要な欲である。それが経済活動の原点である。生きる為の活動が経済なのである。生きる為の活動を経済とするならば、生存欲を原点とするのに不思議はない。しかし、それは、利己的な欲求とは違う。生きるものとして当然の権利である。

この点を誤解すると資本主義、至上主義の原点、本質を見誤る事になる。

利己的な欲求だとするから「お金」儲けを目的化したりするのである。「お金」を儲けるのは、生きる為に必要な手段だからであって目的ではない。

個人は、自己を客体化した主体である。本来、自己は主体的存在である。自己は、根本原因であり、唯一の存在であり、認識主体であり、主現体である。そして、間接的認識対象である。自己が間接的認識対象であるという事が意識を相対化する。自分の顔は直接見る事の出来ない唯一の実体である。自分の顔を見るためには、鏡とかカメラと言った媒体を経なければならない。そして、意識は、主体と対象との相互作用によって成立する。故に相対的はなのである。存在は絶対であるが認識は相対的である。

この様な自己を客体化したのが個人である。それによって固有な存在である自己を普遍化し、一般化する事で自己の働きを抽象化した存在が個人である。

自己を客体化するという事は、生きるという事は、生かされるという事に置き換えられ、働くというのを個人に置き換えると働ける環境や状況を整えることを意味する。つまり、個人は、社会や国民によって生かされている存在なのである。

個人の基本的働きは、働いて、働きに応じて報酬を得て、手にした報酬で家族を養うという事である。

無論、報酬を得る手段は、働きによるわけではなく、また、全ての個人が働いているわけではない。しかし、個人の中心的な働きは、働く、報酬を得る。家族を養うの三つである。

個人は、一人では生きていけない仕組みになっている。現実には、引き籠りとか、ニートと言った様に一見一人だけで生きているように見える、また、一人の力で生きていると錯覚している人もいるが、そういう人ほど、他人の世話になっている。ただ自分が自覚をしていないで一人で生きていると思い込んでいる。また、マスメディアがそのように思いこませているだけである。隅々まで組織化が進んだ今日の社会は、個人は、一人で生きられない仕組みになっている。

経済の中には、無人島を想定する考えが根強くあるが、それは無意味である。なぜならば前提が違うからである。

一人で生きられないような仕組みの中で個人は、集まって集団を形成する。集団は、組織化され、はじめて効用を発揮する。

集団は、社会における役割、働きによって生産単位、分配単位、消費単位を構成する。単位は、集まって部門を形作る。

個人は、集合して個々の局面の単位を形成する。生産の局面では生産単位。分配の局面では分配単位。消費の局面では消費単位である。

個々の単位は、働きに応じて部門を形成する。

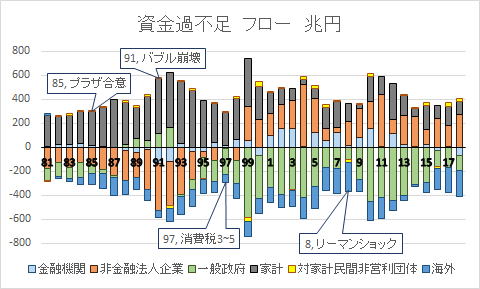

部門には、家計、非金融法人企業、金融、財政、対家計非営利団体、海外部門を言う。

一般に対家計非営利団体は、規模が小さい上に、一般行政の仕事と重なる部分があるので財政の一部と見なされる。

個々の部門の働きは、家計は、消費の場であり、生きる為の活動を実現する。非金融法人は、生きる為に必要な財を生産する主体であり、財政は、国民が生きていくために必要とする社会資本を整え、共同体としての基盤を構築する。金融は、資金を融通して貨幣制度を維持するのが役目である。

本来、生産は、消費構造を反映したものでなければならない。産業は、消費性向を土台として形成される。

消費から支出が生まれる。

生産主体は、所得の分配の仕組み、組織を共有している。生産主体が所得の分配の役割、即ち、分配主体と組織を共有する事で分配と生産とを直接結びつけ、更に、個人の働きによって消費と市場を直接結びつけている。

分配は、働きに応じて報酬を得て。報酬から財を市場から購入する事で完結する。生産活動と消費活動から生じた資金の過不足は、金融によって補う。これが自由経済の原則である。

組織の働きと市場の働き、部門の働きを基礎として人々の生きる為の活動を支援するのが経済の仕組みである。

国民経済計算書に基づく経済の流れ

国民経済計算書は、経済の動きをすべて補足する事を目的としている。

国民経済計算書では、経済の流れを経常勘定、蓄積勘定、バランスシートに記録する。

経常勘定では、経済の流れは、財貨・サービスの生産、生産による所得の発生、二次的所得の分配及び再分配、所得の消費と貯蓄への仕訳と言う順に表される。

国民経済計算書における費用項目は、中間消費と雇用者報酬、固定資産減耗からなる。これは、期間損益が規定する費用項目とは違うが、支出を基とする働きという点では共通している。

中間消費は、ほぼ、総所得、総生産、総支出と同値となる。それは、取引が同値の収入と支出と言う事に由来する。完全に一致しない原因は、全ての取引を補足しきれていないという点、時間的歪みによる点、それと、移転の中に計上されない部分がある点、仮想勘定、評価勘定が含まれている点等である。

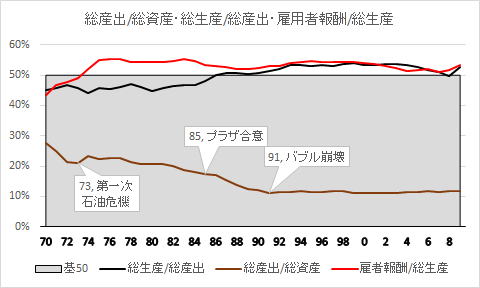

国民経済計算書では、経済活動は、付加価値に集約される。付加価値は、総生産、総所得、総支出の三面を持ち、等価、即ち、三面等価を原則として成り立っている。

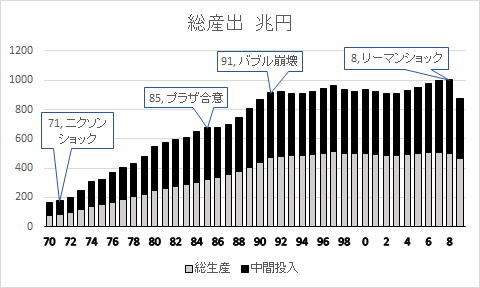

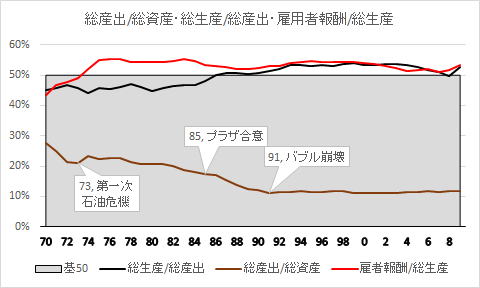

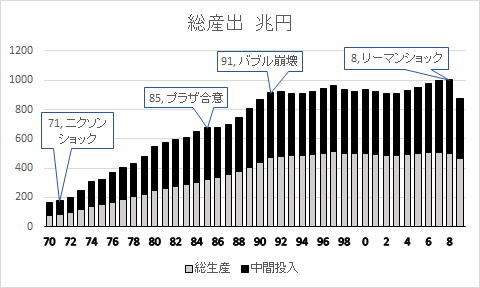

総生産は、生産の側面から付加価値を捉えている。そして、総産出、中間消費、総生産の垂直的関係から付加価値の働きを位置付けているのである。

それに対して、総所得は、所得の発生から最終消費支出と貯蓄までの分配過程から部門間への配分を測定する。

総支出は、消費費支出と貯蓄の関係から部門間の貸借を測り、残高によってストックを見る。

経済の仕組みを動かしているのは、「お金」の流れである。

国民経済計算書では、「お金」の流れをどの様にとらえているのか。

経済の仕組みは、「お金」の出入りによって動いている。即ち、入金、出金によって経済の仕組みは動かされている。経済主体から見ると収入と支出である。収入には、生産に基づく収入と移転に基づく収入があり、消費の基づく支出と移転に基づく支出がある。

この区分を明確にしておかないと「お金」の働きの実体は理解できない。

「お金」の流れの働きを無視して経済の動きを説明しようとするのは、電気の働きを無視して電気製品の効用を説明しようとしているような事である。

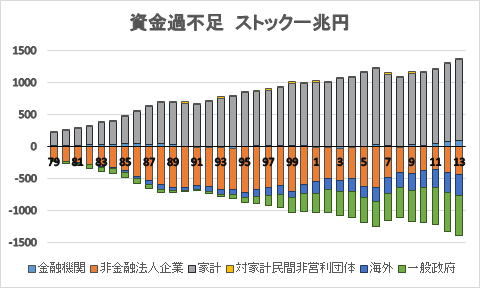

売買取引に基づく「お金」の流れは、フローを形成し、貸借・資本取引に基づく「お金」の流れは、ストックを構成する。ストックは、移転によって作られ、残高として計上される。

表面に現れるのは、フローである。損益では、キャッシュフローである。

「お金」を動かす要因は、時間差、即ち、金利や利益と言った時間価値である。

家計では、可処分所得と家計最終消費支出、そして、貯蓄、借金、借金の返済である。

一般政府は、財政収支として現れる。

相続税などによる収入は、移転として認識される。

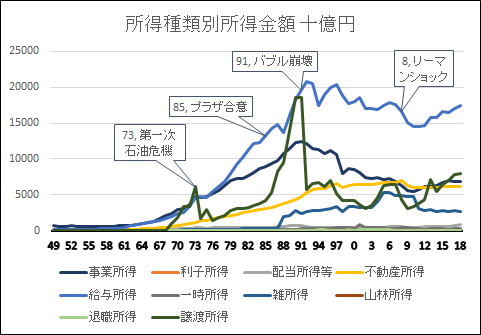

ちなみに所得税から見た所得の比率の推移では、分離短期譲渡所得と分離長期譲渡所得の比率が所得の変動に対して大きく影響を与えているのが読み取れる。分離譲渡所得は、移転であり、総所得に影響を与えない「お金」の動きである。しかし、バブル以後の景気の変動を見ると実際の景気に分離譲渡所得が決定的な働きをしているのがわかる。

累積したストックの残高をフローの固定的部分として前提となる。

故に、フローの状態を診断する上で、ストックの残高を無視するわけにはいかない。

基本を設計する上での要点。要件定義

経済を制御する仕組みは、観賞用ではなく、意思決定用、実用であることが大前提なのである。

先ず、使い手が、どの様な経済の状態を望むのかが元となる。それを実現する為には、今、何をすべきなのか。施策を立てる上に、今、何を知らなければならないのかが経済の仕組みを暗示するからである。そして、それがこれからしようとしている事の目的でもある。

使い手に使い手が必要としているを定義するのが要件定義であり。知りたい情報を使い手が望む形で提供する場面がユーザーインターフェースである。

要件定義は、最終的には、資料や情報をどの様に処理するかに要約される。故に、情報をどの様に定義し、目的や性格によって情報を分類するかが鍵となる。

例えば、情報には、速報値と確定値がある。速報値とするか、確定値とするかは、何に情報を活用するかによって決まる。

モデルの基本を設計する上での要点は何か。まずモデルを設計する目的とUI(ユーザーインターフェース)を明らかにする。即ち、最終的な成果物の書式をどう構成するかである。

最終的な書式の項目をどう構成し、どの様に表現するか。

モデルの構成は、前提となる事、構造的な変化を引き起こす要因、時系列的な変化、相関関係である。

前提となる事は、確定的、固定的なものを指す。例えば人口である。

ただ、前提も絶対ではない。分析をする前に必ず確認する必要がある。

構造的な変化を引き起こす要因には、部門やストック・フローの関係がある。

本題にかかる前に、前提条件は何か、前提条件をどの様に設定するか決める事である。それがアルゴリズムの始点となる。

経済は、情報系である。情報は、数値として表現される。故に、経済の基礎は数学である。

情報を構成する単位は、人の単位、物の単位であるが、最終的には「お金」の単位に還元される。これが現代経済の大前提である。

次に、経済を構成する要素を洗い出す。経済を構成する要素を洗い出す目的は、経済の仕組みを明らかにして経済モデル構築する事にある。

経済を構成する要素を洗い出す際、国民経済計算書の枠組みを下敷きにする。なぜならば、国民経済計算書によって集計加工されたデータを分析の主たる基礎情報とするからである。

まず、国民経済計算書の枠組みを明らかにする。

国民経済計算書は、生産、分配、消費の段階を設定している。

そして、家計、非金融企業法人、財政、対家計非営利団体、金融機関、海外部門の六つの部門を設定し、その部門間の資金の遣り繰りによって付加価値を測定している。

更に、最終支出と貯蓄とを区分し、単位期間内における資金の過不足、部門間貸借の残高を記録している。

国民経済計算書の枠組みに沿って前提とする条件を設定するのだが、その為には、現実の経済体制の構造、経済体制を構成する部品を明らかにする必要がある。

経済模型を作る場合、生産の仕組み、分配の仕組み、消費の仕組み、金融の仕組みが空間的時間的に折り重なっているという点である。

即ち、分配を中心にして時間的には、前段階の生産の仕組み、成果を基にして分配の仕組みは作動しており、前段階の分配の仕組みに従って分配された所得を元にして消費の仕組みは動いている。そして、生産の仕組みは、前々段階の結果を反映して生産活動をしている。生産、分配、消費の段階毎の資金の過不足を期間を平準化する形で金融が調節しているのが経済の基本構造である。

予測に基づいて予定を立て、実績を予定と照らし合わせてやるべき事を決める。これが基本的な仕組みである。予実績管理が経済制御の基本である。

予実績管理は、予測・予定を基礎としその時点その時点に入手できる情報を速やかに入力して、それを使い手の意思決定に役立てるようにする。そのように設計されなければ意味がない。

経済模型を作る場合、注意しなければならないのは、現行経済の構造である。現行経済の全体の仕組みは、生産の仕組み、分配の仕組み、消費の仕組み、金融の仕組みが空間的時間的に折り重なっているという点である。

分配を中心にしてみると、前段階の生産の仕組み、成果を基にして分配の仕組みは作動しており。消費の仕組み前段階の分配の仕組みに従って分配された所得を元にして動いている。そして、生産の仕組みは、前々段階の結果を反映して生産活動をしている。生産、分配、消費の段階毎の資金の過不足を期間を平準化する形で金融が調節しているのが経済の基本構造である。

生産、分配、消費、金融の仕組みを結び付けているのは、人、物、「お金」である。

生産の仕組みは、生産主体が資金を集めて生産手段に投資し、設備、労働力、原材料を活用して財を生産し、販売する仕組みである。

分配の仕組みは、何らかの生産手段を提供する対価として所得・「お金」を獲得し、手に入れた、あるいは手持ちの「お金」を使って市場から財を得る仕組みである。

消費は、所持金を使って財を消費し、余剰の資金を蓄える仕組みである。

金融は、資金過不足を融通し、市場の資金を流通させる仕組みである。

この四つの仕組みが均衡するように全体の仕組みは、動かされる。

市場経済を実際の構成しているのは、経済主体と市場である。経済主体は、共同体(コミュニティー)を基礎として基本的に組織体である。即ち、経済の仕組みを構成する要素は、組織と市場だと考えていい。

経済の仕組みを構成する部品が組織と市場を組み合わせて構造になっている事を前提としたら、組織と市場の定義し、組織と市場の性格と働き明らかにする必要がある。その上で、組織と市場をどの様に設定するか。位置付けるか

である。

組織や市場は任意なものであり、所与な存在ではない。ただ、組織も市場も歴史的な構造物であり、過去の歴史の上に築かれている。故に、歴史を無視しては、組織や市場の働きを解明する事はできない。

組織や市場は歴史的な構造物だと言っても人工的な物である事には変わりがない。人工的な構造物である以上組織や市場がどのような人たちによってどの様な目的で、どの様な思想によって作られたかを明らかにする必要がある。それは大前提となる。

市場や組織は、自然の生成物ではなく、思想の産物であり、根底にある思想さらに言えば契約や合意が決定的な働きをする。この点を避けたり誤魔化したら経済のモデルは最初から成り立たない。

この様な市場や組織の前提となる思想を明らかにしたら、更に、経済の仕組みで変わらない部分、固定的な部分、確かな部分と変化している部分、流動的な部分、不確かな部分を仕分けする。

将に易経でいう不易、変易、簡易である。

前提となる枠組みが設定されたら目的に沿って、何を目的変数とし、何を説明変数とするか明らかにする。それが手順、アルゴリズムとなる。

前提条件を設定する為には、構成要素を明らかにして大枠を作らなければならない。

経済の要は、分配の手段にある。

組織の要点。組織の定義

経済の核は、経済主体である。経済主体は、一般に共同体を構成している。

経済の主要な働きは生産と分配と消費であるが、この内、生産主体は、分配主体を兼ねている場合が一般的である。この場合、分配は、組織的に行われる。

分配は、個人所得として「お金」を働きに応じて分配し、分配された「お金」によって必要とする財を市場から購入するという二段階で行われる。

組織的な分配と市場による分配は違う。組織的な分配と市場による分配を混同したり、同質なものと捉えてはならない。

市場における平等性によって市場経済を平等だと考えるのは大きな間違えである。なぜならば、本来の評価に基づく分配は、組織的分配によってなされるからである。

いくら市場の平等性を実現してもそれが平等の実現には結びつかない。市場の平等性とは、同じ金額を出せば同じ室で同量の財が手に入ることを意味する。

しかし、所得差によって購入できるものに差があるのならば、何によって所得差が生じるかの方が公平な分配を考える上では意義がある。そして、そこにこそ経済思想の本質が隠されている。

市場が平等であるか否かよりも、どの様な基準に基づいて組織的な分配が為されているか。組織の思想や評価基準の方が分配の在り方を考える上では重要なのである。

経済思想と言うのは、分配の思想なのである。

組織は、経済主体内部に形成される。故に、内部取引を形成する。内部取引は、非対称な取引であり、利益は内部取引から生じる。つまり、経済利得は、内部取引によってもたらされるのである。

組織は、規範的、道徳的、倫理的空間である。組織を支配しているのは、道徳である。

組織的分配は、給与体系として現れる。つまりは、どの様な基準に基づいて給与計算がされているかの問題である。給与体系と言うのは、働きを換金化する仕組みである。そして、今日の市場体制は、所得の給与化が前提とされている。それは税制に対する思想が証拠である。

実際、社会の基準は、評価制度、給与体系にこそある。

それは、共産主義や絶対主義においても同じであり、いくら思想的に平等だと言っても分配の基準に格差があれば、実際は格差社会である。しかも、組織的分配は、貨幣では測り切れない部分を多く含んでいるのである。

独裁者が受け取る「お金」がいくら少なくとも、独裁者は「お金」に依らなくても多くの富を自由にできるのである。つまり、市場を経由せず、故に、「お金」を使わずとも手に入れらるのである。それで平等社会が実現できたというのは詭弁に過ぎない。

評価の基準は、労働の質、成果物の質、実績、成果量、時間等である。労働や財には、量だけでなく質があり、肝心なのは密度なのである。

この事から経済成長は、量と質双方から促される。この点を見誤ると経済政策を間違う事につながる。

市場が成熟し、飽和状態に陥ったら量から質へと切り替えるべきなのである。

それは、一概に規制緩和や自由競争を単純に促したりはしない。規律が必要となる場合もあるのである。

問題は、なぜ、規制緩和が必要なのかであり、規律のない競争は、競争ではなく喧嘩、闘争でしかない。

経済成長を促す要素は、数量、人口、価格であり、数量と人口に限界がある以上、市場の実説的な規模には限りがある。だからこそ、実質的限界にぶつかった時は、限界を価格に転化するのできなく、質に転化すべきなのである。

量から質への転換には、時間の働きが重要な役割をするのである。低級品から高級品に、生産と支払に時間をかけるような転換が必要とされる。

組織的分配の根本は思想にある。組織的分配は、市場取引に依るものではなく、組織の内的基準、規範に従ってなされる行為である。組織の内的基準、規範を構成する根拠は、思想である。組織的分配は、思想的なのである。

市場の要点。市場の要件定義

市場は、経済主体、共同体の外部に形成される。

非倫理的空間である。市場を支配するのは、契約であり、法である。

市場は、小さな無数の市場が寄り集まって全体を形成している。

市場全体を構成している個々の市場は、セル(細胞)のようなものである。

市場は、取引の場である。

会計制度は、市場の枠組みを作る。

取引は、基本的に財と「お金」、財と財、「お金」と「お金」、「お金」と権利の交換の場である。原則的に取引は、財と「お金」の交換を意味し、他の取引は、変則的、あるいは補完的取引とする。

取引を構成する要素は、市場、取引の商材、売り手、買い手、「お金」、信用制度である。

市場は、法、契約、裁定者(裁定機関)、手続きを前提として成り立っている。

市場経済では、市場の動向が経済に決定的な働きをしている。

経済活動の基本は、市場から財を購入する事で完結する。つまり、市場は、一連の経済活動を完結する働きをする場である。

故に、市場の動向は、経済全体に決定的な影響を及ぼす。ある意味で市場経済では市場が全てだともいえる。

市場の状態が拡大均衡によって成り立っているか、縮小均衡によって成り立っているかの違いが経済政策の是非を判定する。

市場が縮小し始めると生産も消費も縮小し始める。

ただ、分配だけが拡大し続けようとするために市場の制御が効かなくなるのである。市場が制御不能に陥り暴走するのは、市場の状況を見誤り、間違った政策をとるからである。

故に、何に市場の拡大均衡に結び付き、何が縮小均衡に転換させるのかを明らかにする事が肝心なのである。

市場に働く力が拡大均衡の側に向いているか、縮小均衡なのかは、市場が発展段階なのか成熟しているかといった段階に依拠している。また、飽和状態か不足した状態かにもよる。

生産の主役は物であり、消費の主役は人である。物の生産には限界があり、人の欲望にも限りがある。限りがないのは「お金」である。故に、制御ができなくなるのは、「お金」である場合が多い。市場経済におけるインフレーションやデフレショーン、恐慌や不況は貨幣的現象と言える。

市場の状態を決定づけているのは、人口、単位消費量、単価である。更に、新たな市場が生まれつつあるのか、衰退し、消滅しようとする市場がどれくらいあるのか、市場そのものがどれくらいあるのかによって決まる。

生産、分配、支出、金融の仕組みの要点

生産、分配、消費、金融は、其々独立した空間と固有の仕組みを形成している。

生産の仕組みは、生産手段に投資し、生産手段と原材料を使って財を生産し、販売する仕組みである。

分配は、生産手段を提供し、その対価として所得を獲得し。獲得した「お金」を使って市場から財を手に入れる仕組みである。

消費は、「お金」を使って財を手に入れて消費し、余剰資金を再投資に回す仕組みである。

現行の経済の仕組みは、生産の仕組み、分配の仕組み、消費の仕組み、金融の仕組みが空間的時間的に折り重なっているという点である。

分配を中心にして時間的には、前段階の生産の仕組み、成果を基にして分配の仕組みは作動しており、前段階の分配の仕組みに従って分配された所得を元にして消費の仕組みは動いている。そして、生産の仕組みは、前々段階の結果を反映して生産活動をしている。生産、分配、消費の段階毎の資金の過不足を期間を平準化する形で金融が調節しているのが経済の基本構造である。

この四つの仕組みは、各々独立し、固有の規則によって動いている。四つの仕組みを繋げているのは、人と物と「お金」である。

例えば、生産と分配は、組織を共有する事で、生産と分配を結び付けている。組織は、人の要素と物の要素「お金」の要素を統合する事で成り立っている。

全ての局面を結び付けるのは、個人の働であり、個人の働きは、生産局面では、費用として働き、分配の局面では、所得として、消費の局面では支出、金融の局面では貸借として働く。

費用には、絶えず下降圧力がかかり、所得には、水平圧力、支出には、上昇圧力がかかる。その相互作用が適正な賃金を生み出す。

また、生産の成果は、収益と所得につながり、収益は、費用対効果の結果利益を、所得は、生活費につながり、支出を導き出す。

産出は、中間消費、残高項目である付加価値から構成される。産出は、収益に転換される事で経済的効用を発揮する。

中間消費と雇用者報酬・混合所得は、費用である。営業余剰は、中間消費である。費用は、中間で消費される。

生産性が上がれば労働分配率の上昇も計る必要がある。労働分配率が高くなっても価格に反映できなければ雇用そのものを悪くする。

分配の原則と生産効率は直接関係ないのである。生産と分配とでは、同じ組織を共有しているというだけで仕組みが違うのである。

ただ、報酬や所得、支出を通じて生産、分配、消費は結び付けられているだけなのである。

故に、利益を最優先して生産性を上げれ場、その経済主体は高収益があげられる。しかし、反面、分配効率を悪化させ、雇用を減少する結果を招く事になる。百人で一億円の利益を上げるのと一万人で一億円の利益を上げるのでは、生産効率から言えば前者が優っているが、分配効率から見れば後者の方が優っている。

だからと言って無原則に賃金を上げたら当たり前に競争力を失う。問題は、収益と費用をいかに調和させるかなのである。

生産効率は生産効率、所得は所得と切り離して考えがちだが、全体から見ると総生産量と総所得は、密接な関係がある。

生産と分配、消費の歪を是正する為には、規制をかける必要がある。無原則な規制緩和は、歪みを拡大するだけである。

生産は、生産手段に投資する事から始まる。投資は、ストックを形成する。

消費にも投資がある。消費投資の代表的なものは、住宅投資と耐久消費財に対する投資である。その他に、教育投資等もある。

消費は基本的に生活設計に基づいている。つまり、消費の基礎は人の一生である。

全ての人間が生産に従事する必要はないが、全ての人間は、財を消費しないと生きられない。故に、経済の基礎単位は消費である。

支出は、収入に転換される事で資金は循環する。支出は、取引相手の収入でもある。

売り買い、貸し借り、売り貸し、買い借りの関係が経済の外部取引対称性を成立させ維持する。

内部取引は非対称で、利益は内部取引によって生じる。

基本のアルゴリズム

働いて、働いて得た「お金」で生計をたて、家族を養う。企業は、生産設備に借金をして投資をし、売上、即ち、収益の中から投資した資金を回収して借金を返し、仕入先に「お金」を廻し、働いている人達に所得を分配する。これが、経済の基本的な流れである。この流れに今日異変が起きている。

アルゴリズムには、順次構造と選択構造、反復構造があり、「お金」のアリゴリズム、物のアルゴリズム、人のアリゴリズムの枠組みを構成している。

会計は、「お金」の働きを短期、長期に仕訳し、経済の動きを単位期間の働きに集約して生産主体を制御しようという試みである。

生産から分配、支出と順次に流れそれを反復する。その節目節目で投資と費用に仕分けられ投資は、長期的働きを示し、費用は、短期的働きを示す。そして、余剰資金は、長期資金の働きとしてストックに集積される。

短期的は、付加価値を生み出して経済的効用を発揮し、フローを構成する。

支出は、消費と貯蓄に仕分けられる。貯蓄は債権債務を形成し、ストックとなる。

部門間の「お金」の過不足は、ストックに集計される。

貨幣価値は、基本的に自然数、離散数である。そして、貨幣単位は、上に開いている。また、会計は、残高主義で加算的減算を前提としている。一つひとつの取引の総和はゼロ和であり、必然的に、市場全体の取引の総量は、ゼロ和となる。貸借平均を原理とする。これが市場を均衡させようとする働きを生む。

経済状態を分析する為には、部門間の「お金」の過不足の状況、「お金」の流れる方向と強さ、フローとストックの力関係とその影響を監視する必要である。

市場経済は、市場の動きが経済の方向性を決める。市場は、常に均衡しようとする力が働いている。市場を均衡させようという働きには、拡大均衡と縮小均衡の二つがある。経済状態を分析する場合、市場が拡大均衡に向かっているか、縮小均衡に向かっているか、大前提となるため、先ずその見極めをする必要がある。確証のない場合は、仮定する。その場合は、仮定の根拠を示し、仮定である事を明記する。

市場の働きの総量は、数量と金額の積として表される。市場に働く力は、量的な拡大、あるいは、縮小、そして、金額的拡大か、縮小の積として表す事が出来る。

市場が拡大均衡状態か、縮小均衡状態かは、市場に流れる「お金」の方向によって定まる。即ち、債権、即ち、運用側に「お金」が流れれば市場は拡大に向かい、債務、即ち、調達側に流れれば縮小均衡になる。

債権の方向の「お金」流れを順とし、債務の方向の流れを逆とする。「お金」は、実物市場の方向に流れる事で効用を発揮し、金融方向に流れる事で抑制するからである。

資金の過不足は、最終的に資産と負債の関係、即ち、部門間の資金の過不足に集計される。単位期間の債権と債務の増減は、部門の資金の過不足を現す。

部門毎の資金の過不足の偏りは、部門間の資金の流れを意味する。フローとストックの関係は、拡大か縮小化の方向と強さとして現れる。

経済のアルゴリズムには、「お金」のアリゴリズム、物的アルゴリズム、人的アルゴリズムがあり、各々、独立したアルゴリズムを持ちながら相互に密接に関連しながら経済全体のアルゴリズムを形成している。

例えば、人のアルゴリズムでいえば、順次構造は、生病老死の基礎となり、選択構造は、人生の分岐点に現れ、反復構造は、一日、一週間、一ヵ月、春夏秋冬、一年の周期を表している。

この様に人の一生にはアルゴリズムがあり、日々の生活にもアリゴリズムがある。

この人の一生や日々の生活に潜むアルゴリズムを明らかにする事で、経済のアリゴリズムを解明していくのである。

債権は、人的、物的勘定を形成し、債務は、金銭勘定を構成する。故に、債権は、実質勘定であり、債務は、名目的勘定となる。実質的勘定は変数となり、名目的勘定は定数となる。実質的勘定と名目的勘定の均衡の上に市場は成り立っている。故に、実質勘定と名目的勘定の力関係を測定する必要があり、それが利益であり、純資産(資本)である。故に、利益と純資産は差額勘定となる。

人と物、「お金」のアリゴリズムを考えていくうえで注意しなければならないのは、人と物は物理的な制約があるのに対して「お金」にはないという点である。人口と単位消費量と言う制限がある総消費量は自ずと限界がある。生産量も原材料と設備量と言う制約がある。しかし、上げようと思えば、収益も所得も際限なく上げる事が出来る。この点が肝心なのである。

高度成長が終焉し市場が飽和状態になり、更に少子化による人口減少は、人的、物的市場の縮小を意味している。それをいかに「お金」の流通量を制御する事で経済状態を維持するかが鍵なのである。

市場経済は、収益と個人所得を柱にして成り立っている。この点を忘れないでおいてほしい。収益と費用、個人所得と民間消費支出の状態を常に監視する必要がある。所得と支出は雇用と物価として現れる。

そして、収益と所得の枠組みを確定しているのが税制である。

市場の流れの基本は、生産主体と消費主体との資金の遣り取り事で成り立っている。主体間の資金の過不足を融通するのが、金融の働きで、資金の偏りを是正するのが財政の働きである。故に、金融と財政は、部門間で中立的均衡を保つように制御する必要がある。

1991年バブルが崩壊し、資産価値の下落に伴って市場の拡大圧力は徐々に弱まり、1997年の金融危機の際に「お金」の流れが順から逆へと転換した。順から逆に「お金」の流れが転換したことで、市場に下げ圧力がかかっている。

市場への下げ圧力は、ストックの拡大の速度がフローの拡大の速度を大きく上回っている事に起因している。「お金」の流れる方向を変えない限り、いくら市場に「お金」を供給しても無駄であり、かえって余剰資金を膨らませるだけである。余剰資金は、支払準備を構成し、ストックの拡大させる。フローは、ストックほ基礎(ベース)として働くから、ストックのフローに対する相対的拡大は、フローの活力を削いでしまう。

フローの働きは、ストックに対する比率として表される。即ち、金利、利益率、物価上昇率、所得の上昇率、資産の上昇率などである。

問題は、ストックから受ける圧力にフローがどこまで耐えられるかである。

ただ、今日の市場の状態は、過剰に資金が供給されている状態にある。余剰資金は、金融機関の経営を圧迫する。金融機関が圧迫に耐えられなくなり、「お金」の流れの方向が反転した時、異常な上げ圧力が市場にかかる事が予測される。現在、支払準備としてストックに過剰な力が蓄えられているため、物価の上昇を制御するのが難しい状況にある。この点を明確に自覚しておく必要がある。その上で、物価、金利をいかに制御するかが成否を握っている。一歩間違えば経済体制そのものを破綻させてしまう危険性がある。

故に、「お金」の流れが反転した時にどの様な事態が予測され、個々のケースに合わせてどの様な行動を起こすかを予め設定しておく必要がある。

経済の仕組みは、情報系であるから、予め設定されている初期条件と初期設定に対して任意の情報を入力し、それによって出力された結果に基づいて次の設定がされる。経済の仕組みそのものは、通常はブラックボックスである。

故に、初期設定、初期条件を確認した上、何を入力するかを決定し、出力された結果を確認し、次に何を入力するかを決定する。これが基本的な流れとなる。

基本的にすべての初期条件はゼロに設定されている。故に、貸し借りから始まる。

全ての主体は、所持している生産手段を担保にして「お金」を借りる事で支払準備をする。生産手段は、担保された瞬間から経済的価値が派生し、確定する。

「お金」その物には実体はない。

「お金」は、分配と決済の手段である。今の世の中、「お金」がなければ何もできない。要するにどの様にして「お金」を獲得するかが鍵なのである。「お金」は、匿名な物であるから、どんな手段を講じても「お金」を他人よりより多く得ればそれだけ自分の欲望を満たす事が出来る。

そして、真面目に働いても生活に困るようになれば、治安は乱れるのである。人を殺したって、人を騙したって「お金」を得ようとする者が増えるからである。なぜなら、「お金」がなければ生きられないからである。

「お金」に困る状態とは、単に、「お金」がない、不足している状態を指すのではない。「お金」の配分が極端に偏って状態である。つまり、有り余る「お金」を持つ者と生活費にも事欠く人々がいる状態である。それは「お金」を分配する仕組みが破綻した状態である。貧富は相対的な事であり、絶対的な事ではない。

経済の仕組みの基本は、生産、分配、消費を周期的に反復する事である。反復を維持する為には、常時、「お金」が市場の隅々まで循環していなければならない。「お金」の循環が止まった時、経済は破綻するのである。「お金」の偏りや澱み、停滞は、経済状態を悪化させる。

生産、分配、消費は、「お金」の動きによって連結されている。生産、分配、消費は順次構造を持つ。

生産は、分配の元を作り、分配に従って支出され、支出の範囲内で消費は行われる。消費は、生産の根拠となる。この様に生産、分配、消費は循環的に結合されている。

そして、生産、分配、消費は支払いが準備されていて実現される。支払準備は、「お金」によるから、資金調達が全てに先行する。故に、貸し借りが全てに先行するのである。

貸し借りは、ストックを形成し売買は、フローを形成する。

生産は所得を決め、所得は消費を制約し、消費は生産の規模を画定する。この関係が経済の状態を形成する。

生産から始まり、分配、消費と段階的に流れていく。

故に、相互作用を見るためには、三つの段階を段階的に重ね合わせる必要がある。

特に、生産主体は、組織的に分配主体も兼ねている事に注目する。生産主体の収益力の低下は、直接的に所得に影響し、分配力を弱める。所得が圧縮されると市場は縮小圧力を受ける。

現代社会は、分配と言う機能を忘れている。分配と言う機能を担うのは、費用なのである。なぜならは費用は突き詰めれば人件費に至るからである。費用を削減すれば所得を圧縮する事になる。

つまりは、費用を目の敵にしてひたすら削減したら分配の機能は失われる。生産の究極的効率化は、無人化だからである。無人化は、生産の現場から人々を排除する事になるからである。つまりは、人々から働く場を奪う事になる。

それ程働くという事は悪い事なのであろうか。

経済主体の行動は、予測に基づいて予定を立て、実績を予定と照らし合わせてやるべき事を決める。これが予実績管理であり、経済制御の基本である。この様な行動原則は、生産だけでなく、分配や消費でも共通している。

意識しているか否か、自覚しているか否かは別にして、人は、現状分析をして、計画を立て、実施、計画と現実の違いがあればそれを修正する。故に、基本的アルゴリズムもこの手順で進む事となる。

予実績管理は、予測・予定を基礎としその時点その時点に入手できる情報を速やかに入力して、それを使い手の意思決定に役立てるようにする。そのように設計されなければ意味がない。

情報には、用途とタイミング、鮮度が売る。あまりに古い情報では、活用の幅が限られるし、新しい情報は、裏がとれずに信憑性に欠ける。

速報値と確報値をどう使い分けるかは、使い手次第、使い手の目的や都合によって決まる。

情報の活用は、使い手と目的と都合によって左右される。故に、予め使い手と目的を特定しておく必要がある。それがアルゴリズムの初期条件、初期設定を形成する。

経済の仕組みを動かしているのは、「お金」の流れであるが、「お金」の流れを作り出しているのは、「お金」の過不足である。

「お金」の過不足を融通する事で経済の動きは制御されている。

生産、分配、消費の仕組みは、段階的かつ並列的に結びつけられている。

全体は、先ず、人、物、金の調達から始まり、次に、人、物、金を組み合わせて投資する事につながる。その上で、実質的な事業が始まる。基本的に、企業だけでなく、家計も、財政も、金融も事業である事に変わりはない。

投資は、生産部門だけにあるのではなく、財政部門や家計部門、金融部門、海外部門にもある。生産部門の投資が設備投資であるのに対して、財政は、公共投資、家計は、消費(住宅投資等)投資である。そして、金融機関が金融投資、海外部門は資本投資である。

気を付けなければならないのは、生産投資以外は、付加価値を生まない点である。

故に、いくら公共投資や住宅投資を増やしても直接的には、経済成長に寄与しない。

経済は、成長段階に応じて構造や仕組みの働きが変質してくる。

成長期には、拡大均衡型の働きによるが、成熟期になると縮小均衡型の働きに転換する。同時に、ストックとフローの関係も変質してくる。

故に、前提条件や環境状況の変化に合わせて指標の設定を変える必要がある。

次に、指標を設定する。指標は目的に応じてリストアップし、働きに応じて合わせて組み合わせる。

指標は、元となるデータの性格に依拠する。

情報には、性格があり、状況や場面に合わせて必要最小限の情報を即時的に提供できる体制が要求される。

情報の性格は、第一に、情報源である。何を根拠としている情報かは、情報の信憑度や有効性を測る決め手となる。逆に情報源が明らかでない情報は、かなり危険である。何らかの政治的な意図が働いている可能性があるからである。

第二に、情報の鮮度である。情報には鮮度がある。情報の鮮度は、情報の質に依拠している。人口の様変化が緩やかであり、基礎となる数値の鮮度は、比較的長く保たれる。しかし、為替や原油価格などの鮮度はかなり早く劣化、陳腐化する。

第三に、定性的データか、定量的データかの違いである。

第四に、生データか、加工されたものかによる違い。国民経済計算書で用いられるデータは、二次データであり、一次データや生データを直接用いる事はない。加工されたデータを用いる場合、誰が、どの様な意図によって作成した情報であるかを毛穴証する必要がある。

第五に、情報の精度、あるいは、密度である。情報に偏りや変更はないかという点である。要するに、データの分散と平均の問題、確率の問題である。

第六に、情報の収集手段、どの様な手段で収集した情報かは、情報の後処理を制約する。全数調査か、標本調査かの違いが好例である。

第七に、情報の信憑度である。情報の信憑度は情報源に依拠する部分が大きい。ただ、公共機関だから、あるいは、権威ある機関が作成した統計だと言っても、先日、政府が統計データを改ざんした事が露呈したように絶対と言う事はない。何らかの数値で異常な変化があったらデータの基準が変更されたかどうかを疑ってみる必要がある。

極力、客観的事実に基づいた情報であることが望ましい。憶測や推測に基づく情報は、極力排除すべきである。

第八に、情報量などによる。ビックデータなども今日、データの処理能力が飛躍的に向上している。大量の情報を短期間に処理する事も可能になった。しかし、単純に情報量が多いからいいとは限らない。むしろ、目的に応じて情報を絞った方がいい結果を招くこともある事を忘れてはならない。

第九に、情報の構造、情報相互の関係である。最終的には、データの背後にある規則性が知りたいわけであるから、データ間に働く関係を無視するわけにはいかない。特に相関関係は、予測をする際に決定的な役割を果たす事が多い。一つのデータの動きから変動の原因や将来の予測をする事には限界がある。むしろ多次元のデータをどう解析したらいいのか、そこが問題なのである。

第十に、情報の継続性である。国民経済計算書も、基準が何度か改定されており、それによって統計データが変化している事は、衆知の事実である。問題は、意図的に改ざんされた兆候がある事である。いずれにしても長期でデータを活用する為には注意が必要である。

情報を正しく活用する為には、活用する目的に適合しているか否かを確認する事が大切である。何に、どの様な目的でデータを活用するかが鍵を握っているのである。

第一に、現状を正しく認識させるものが要求される。現状とは、位置と運動、関係を基礎として、合わせて周囲の環境、予測される事である。要は、何事も現状調査、現状確認から始まるという事である。現状を正しく把握しないで思い付きで短絡的に判断をするのは、失敗の元である。

第二に、所謂、正常な状態での判断をする為の情報、予定通り、予測の範囲内で正しい判断を下すための情報である。正しい判断を下すためには、その時点その時点の自分たちが置かれている位置、運動の方向、自分の運動に影響を与える要素との関係が、当初予定された事と一致しているかどうか。つまり、正常であるか否かの判断を伴う必要がある。意外と何でもない時の判断の方が難しい場合がある。標準、基準、基本となる形をしっかりと定着させる事か肝要なのである。

我々は、異常な事でもそれが長期間にわたるとあたかもそれが正常な事であるように錯覚を起こす。例えば。ゼロ金利である。ゼロ金利状態が二十年以上にもなるとゼロ金利が正常な状態であるように錯覚を起こす。そうなるとゼロ金利である事を前提として考えるようになる。しかし、ゼロ金利が正常であるか、否かは、常に、点検する必要があるのである。そうしないといつの間にか経済の根幹が変質してしまう事がある。

何が正常で、何が異常なのかを見極める事が、情報を分析する目的の一つである事を忘れてはならない。

第三に、異常値の検出である。それぞれの状況、正常である場合、異常である場合、それぞれの場面に合わせて意思決定ができるような情報の提供である。何が異常なのか。そして、その異常によって何が影響を受け、どの様な障害が発生するのか。これは問題の本質である。

何かを予測し、その対策を立てる事が問題点なら、何が異常で、何が正常かを最初に設定する必要がある。

確かに異常な数値だが、他に問題がなければ単なる異常値なのである。大雨の日が一日あったとしても被害がなければそれは単なる異常値である。しかし、大雨の日が何日も続いて、それが何年も繰り返し、その都度、河川が氾濫したら、大雨が降り続いている原因を明らかにし、対策を立てる必要がある。

ゼロ金利は、異常である。金利ゼロが異常値なのである。しかし、ゼロ金利によってどのような障害が何に現れているか、影響しているかが明らかにされなければ、対策の立てようがないのである。熱があるだけでは診断の仕様がないのと同じである。とりあえず解熱剤を与えたくても病気の原因がわからなければ、手の施しようがない。

第四に、非常時、緊急時であるかどうかを判断する為の情報である。これも、非常時、緊急時の定義が問題となる。

非常事態、緊急事態と異常値とは違う。この辺を読み違うと対応の仕方を間違う事になる。異常値は、非常事態、緊急事態の予兆にはなるが、異常測非常ではなく、非常即異常でもない。非常時は体制、対応が最大の課題となる。その点を甘く見ると単に異常だという事で早期な対応が出来なくなる。

第五に、最後には、全ての情報を整理統合して長期的な対策を打つための情報である。のど元過ぎれば式に問題が露呈した時大騒ぎするが、暫定的、応急的処置をして事がなんとなく過ぎると抜本的な対策を打つ事を忘れてしまいがちである。しかし、根本の問題が片付いていなければ再発は防げないのである。

この様にデータの性格や活用は、データの活用目的と深く関わりがあり、アルゴリズムにも影響する事を忘れてはならない。

経済の仕組みをモニターしようとした場合、情報をどの様に処理するかが鍵となる。データの中で何が変化し、何が変化していないか、予測と現実との違いはどこにあるのか、何に起因するのかをいち早く発見する事が最終的な目標となる場合もある。そして、変化や違いを検証する過程がアルゴリズムとなるのである。

これからの作業は、現状分析、次に、経済を構成する要素間の関係と仕組みの解明、そして、経済のモデル化、次に、現状の問題点と総合的な対策の立案、そして、異常値の検出と対策、非常時、緊急時を想定しそれに対する予防策の検討、最期に、過去の出来事や機械学習の結果を踏まえてあるべき姿の構築へと進める事になる。これが基本的アルゴリズムである。

経済の一般的なモデルを作るには、何を、人は、経済に期待し、望んでいるかを明らかにする必要がある。

自然現象と経済現象は違う。経済現象は、自然に成る事ではなく、する事なのである。経済とは、自分たちが望むようにする事が究極的目的となるからである。

だからこそ、解明すべき事は、目的変数であると同時に操作すべき対象でなければならない。

自分たちがどのような経済の状態を望んでいるかが、明確でなければ、自分たちの方向性を見失う。現代の日本は、自分たちがどちらの方向に向かって突き進んでいいのかを見失っている。ゴールが見えてこないそれが一番の問題なのである。目標地点、着地点が見えてこないのに、闇雲に走っているそれが現在の日本の姿である。

例えば、投資する為に調達すべき「お金」は、自分だ直接決める事が出来る。しかし、どれくらい収益があげられるかは、直接決める事はできない。不確実な数字である。

知りたい数値は、投資する為に必要とする金額ではなく。どれくらい収益をあげられるかである。それが問題なのである。

直接決められる数値によってどれだけ不確実な数値を予測できるか、それが、経済の問題なのである。

何が定数で、何が変数化を見極める。一番重要なのは、何が変わって、何が変わらないか。注意しなければならないのは、名目的には変化しても実質的には変化しない部分があるという点である。確定値がわかれば変数値は特定しやすくなる。

例えば、ある家の土地の価格は変化しても土地の大きさは変化しない。バブル、バブル崩壊と地価は激しく揺れ動いたとしても土地の大きさは同じなのである。変化する数値に惑わされると変化しないものが見えなくなる。

易でいうところの変易、不易、易簡である。そして、変わらない部分が前提条件を構成する事になる。

次に、変化する部分の中で、何が管理可能で、何が管理不能なのかを見極める。そして、何を目的変数とするのかである。管理可能な変数は、目的化できない。管理可能な変数は、手段となるからである。ただ、管理可能であるか、否かは、前提によって変わる。

基本的には、何を、どの様な目的かが鍵となる。なぜならば、設定の仕方によっては、管理可能変数も管理不能変数に変わる場合があるからである。

経済を予測する場合、金利や物価、利益、為替等が重点項目となる。しかし、この中で直接管理できるのは、金利だけである。

この事から、金利を入力項目とする事によって、物価や利益、為替等を出力項目、目的変数とする事ができる。

経済のモデルを使ったり、予測を立てるのは、経済主体が自分の目的を達成する為である。

モデル・模型を作るのにあたってユーザー(使い手)がどのような状況を想定しているのか。

経済の動きを予測する為には、経済の基盤となる仕組みと仕組みを動かす力の正体を明らかにする必要がある。経済は、水平方向、垂直方向、部門間、時間軸の均衡を保とうとする働きがある。

水平方向の均衡とは、付加価値を均衡させようとする働きである。付加価値は、フローを意味する。

付加価値を均衡させようとする働きの根底にストックとフローとの関係が隠されている。

付加価値を構成しているのは、金利、利益、償却費、所得、税などである。

金利をフローとすれば、借入金がストックとなる。

そして、金利は、分母が借入金、分子が利息、金利は利率を意味する。負債は、債権と債務の関係を表し、支払準備を意味し、対極には資産がある。負債は、貸借取引の結果を意味する。資金の流通量に関わっている。貸借は、金融取引であり、金融機関では、預金は、借入金を意味し、預貸率によって資金効率は測られる。

次に利益である。利益は、国民経済計算書では、営業余剰に相当する。利益率は、売上を分母とする。即ち、営業余剰の分母は、総産出である。但し、利益は、差額勘定であり、営業余剰は、消費されるわけではなく資本として移転され、ストックされる。貸借に基づく「お金」の流れは、表面に現れないが、返済資金は、営業余剰と固定資産減耗が該当する。故に、負債残高の増減と固定資産残高の増減に関わっている。

雇用者報酬と混合所得は、個人所得を構成する。故に、分母は、総所得であり、労働分配率を意味する。雇用者報酬・混合所得は、可処分所得を制約し、最終消費支出と貯蓄の原資となる。最終消費支出は、生産の根拠となり投資と産出を生み出す。

金利、利益、所得、税といた付加価値を構成する要素の均衡を保とうとする力は、直接的に其々の分母となるストックに影響する。

ストックは、基本的に貸借の残高によって構成されている。

貸し借りは、預金と貸付金からなる。貸借は、どこから、どこに流れているのかが、焦点である。

預金の性格は、余剰資金の累積である。貸付金は、不足資金の累積である。そして、預け手にとって債権であり、金融機関にとって債務である。

預金の働きは、支払いを準備する事である。預金には、当座預金、普通預金、定期預金等の別があり、流動性や使途に違いがある。この預金と銀行券の発行量との関係を理解する事が通貨管理の入り口になる。

また、預金は、元本の部分と利息部分からなり。利息は、費用として損益に計上されるが、元本部分は、移転として損益に計上されない。金利は、フローを形成し、元本は、ストックに組み込まれる。時間価値は、主として金利によって作られる。

貸付金は、貸先によって性格に違いが出る。貸先は、非金融法人企業、金融機関、一般政府、対家計非営利団体、海外部門である。

非金融法人企業に対しては、設備投資等の生産手段に対する投資と運転資金で、付加価値を生み出す。家計に対しては、住宅ローンや自動車ローンなどの消費手段に対する投資、そして、一般政府や対家計非営利団体に対しては、社会資本に対する公共投資、海外部門には、資本収支として経常収支と外貨準備に対する出資と言う性格がある。

家計以外の貸付金は、付加価値を生み出さない。

民間企業に資金が流れずに、財政や家計に資金が流れる限り、また、金融機関に資金が滞留する限り、付加価値は、増加せず。必然的に総所得、総生産、総支出は、横這いになる。

預貸率は、資金の効率を見る上で重要な指標である。預金が貸付金にどれだけ振り分けられるか。資金が金融機関にどれだけ滞留しているかは、資金循環の状態を明らかにしている。

貸付金と預金に偏りは単に貸付金利と預金金利による利幅だけの問題ではなく、貸付金量と預金量の偏りも反映されるからである。預貸率の低下は、金融機関の働きを弱める。

金融で重要なのは、機能である。単純に、業務純益で優劣をつけるべきではない。

故に、ストックがどこに蓄積するかによってフローの性質は変わってしまう。表面的なフローの動きだけを見てもフローの予測は不可能なのである。

国は、いくら借金しても経済に影響を及ぼさないというのは、フローとストックの関係を見ていない証拠である。

何を最終的目安・指標とするか

国民国家の役割とは何かというと国家国民の生命財産の保障である。

次に、国民の権利と義務の保障である。

そして、その為の絶対的条件が主権と独立の維持である。

主権者は誰か。それが経済を考える上での基本である。

国民国家における主権者は国民である。

国民経済は、基本的に国民生活の維持が目的である。

経済は、物価の安定、雇用の確保が前提となる。

財政政策や金融政策は、国民生活を維持する為の手段である。

目的は、国家理念の実現である。根本に憲法がある。故に、憲法は国民的合意を前提とする。

根本的なのは、何をいつ、だれが、何をどの様な形で知りたいかである。

最終的に知りたいのは、何を、いつ、だれが、どの様にするかである。

重要な事は立場や役割によって視点が変わってくる事である。

どの様な国にするのか。したいのかが根本になければ最終的な指標は決められない。

どの様な国にするのか、消費の構造に反映される。故に、消費構造を明らかにする必要がある。

消費の構造の核心となるのは、衣食住である。そして更に、エネルギー、通信、交通、情報などのインフラストラクチャーが核心に含まれつつあるのである。

経済をおかしくしているのは、経済の歪である。故に、経済の歪を是正しないと経済の仕組みは、正常に機能しなくなる。

歪みは、生産、分配、消費の間、それから、ストックとフローの間、付加価値を構成する要素の間、部門間の間に生じる。これらの歪の原因は構造的な事であり。「お金」の流れの偏りによる。

経済構造は、生産、分配、消費の三層構造からなる。生産、分配、消費の仕組みは、其々独立しており固有の基準で動いている。

分配は、働きに応じて組織的に所得を配分し、配分された所得(お金)を使って財を購入する事で完結する。財は、消費されるが「お金」は、消費されずに循環する。

経済の実体は、成長にあるわけではなく、生きる為の活動にある。故に、経済の実体は、生産、分配、消費と言う過程を通じて現れてくる。成長は、発展段階における一現象に過ぎない。現象に囚われて実体を見失えば、経済を制御する事が出来なくなる。経済の発展は、成長期だけで構成されているわけではない。木を見て森を見ずでは経済全体を制御する事はできない。

所得を分配する為の組織は、財を生産する為の組織を共有する。組織を共有する事で生産と分配とを直接結びつける。

生産性が上がれば労働分配率の上昇を招く。価格に労働分配率の上昇を還元できなければ、雇用そのものの悪化を招く。

分配の原則と生産効率とは直接的な関係はない。生産と仕組みと分配の仕組みそのものが違うのである。ただ、同じ組織を共有しているだけである。そこに生産効率と分配効率の牽制作用が働くのである。

経済全体から見ると生産効率とむ分配効率をいかに調和させるかが最大の課題となる。

時系列的変化を分析する場合、長期的変化、短期的変化を分けて考える必要がある。

また、スポット的な事と定性的な事象、例えば政策の変更などをどの様に結びつけるかである。

市場経済は、物価の安定と完全雇用、そして、豊かな消費生活の実現を一つの目標としている。

物価の安定、失業率、所得水準が経済の状態を測る指標となる。

物価と雇用の維持、適正な所得を維持しようと考えたら、適正価格を実現するしかないのである。適正な価格を維持できなくなったら、生産性をいくら向上しても雇用者所得には還元されない。

この点を考慮してどの様なモデルを構築するかの大枠を設定する。

これらを前提として経済の仕組みの全体像を描いてみる。

全体

全体には、部分の働きを制御する役割がある。

自由主義経済では、経済全体を直接統御する機関は、設定しない事を原則としている。何らかの権力機関が中枢にあって全体とを恣意的に統御するのではなく。市場の仕組みによって全体を制御するという思想である。

故に、経済は、経済の仕組みに全体を統御する機能を組み込んでおく必要がある。部分を制御するのは、特定の機関ではなく、部分の働きと全体の仕組みである。故に要となる理論は、制御論である。

部分の働きを制御するのは、規範であるから、全体は規制によって制御される事になる。

故に、無原則に規制を緩和したり、なくせというのは、自由経済を破壊する危険性があり、それは、直接的統治を招く事になる。市場の失敗と市場の責任にする者がいるが、それは、責任の転嫁であり。規制を無原則に緩和し、市場の機能が正常に働かなくしている者の責任である。ただ、規制は、絶対ではなく、市場環境の変化に対応して機能しなくなった規制や時流の適合しなくなった規制は改廃する必要がある。

次に、経済の仕組みは、「お金」を循環させる事で成り立っている。つまり、貨幣制度とは、「お金」を循環させる仕組みと言える。

「お金」を社会隅々にまで満遍なく、行き渡らせ、かつ、絶えず循環させ続ける事が経済の仕組みの要である。「お金」の流動性がなくなり、社会全体に循環しなくなったら経済の仕組みは機能しなくなる。資金の循環を阻害する要素には、極端な格差、階層化、偏り、閉塞、障害などである。

経済の仕組み全体の働きは、「お金」を満遍なく循環させる事で、調和のとれた生産、分配、消費を実現する事である。

重要な事は、市場に「お金」を遍く浸透させ、循環させる事である。遍くと言うのは、必要とする額を全ての消費者に偏りなく、絶え間なく、必要なだけ資金を供給し続けることを意味する。

資金を円滑に循環させるためには、人、物、「お金」を均衡させる必要がある。

「お金」の流れる方向と量が決定的な働きをしている。

全体の役割は、貨幣価値の維持である。

そして、貨幣価値の維持する為には、通貨を円滑に循環させると同時に、通貨量を制御する必要がある。

これは金融の指標となる。

また、四つの方向、即ち、水平方向、垂直方向、部門間、時間軸の均衡を保つ事である。四つの方向の均衡を常に監視する必要がある。その為の指標が必要とされる。

投資と消費の関係。それはストックとフローの関係と表裏をなしている。

また、部門間の資金過不足の関係が消費や投資にどうし反映するか、それがストックとフローの関係の元を作る。

分配面からは、物価の動向を所得の変化や市場構造の変化とともに読み解く。

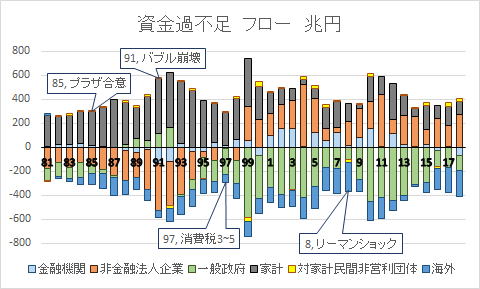

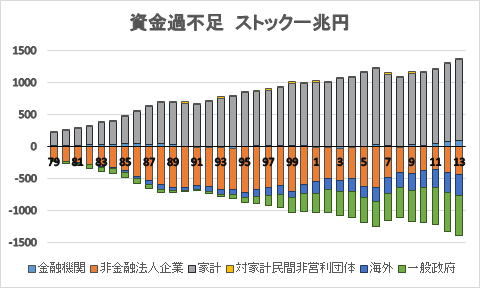

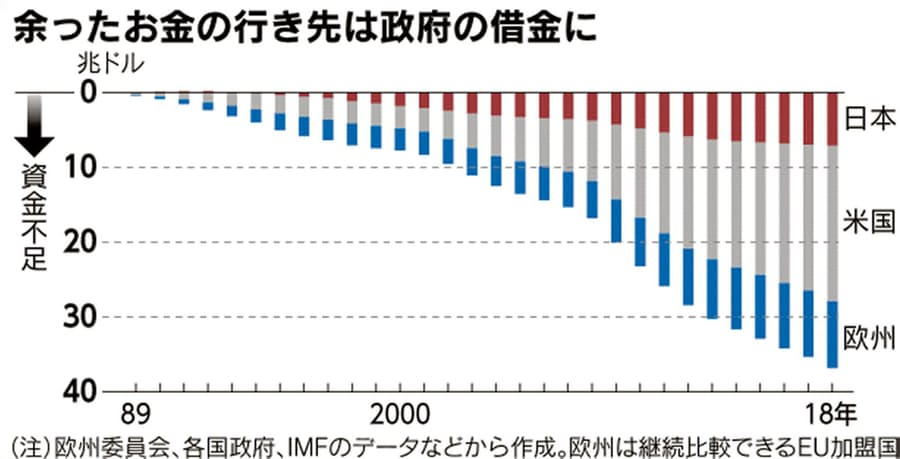

日本銀行 資金循環 フロー

日本銀行 資金循環 ストック

水平方向の均衡

水平方向への均衡は、生産、分配、消費の均衡がある。

もう一つが付加価値の構成要素の均衡がある。

経済は、投入、生産、分配、消費、再投資を順次展開し、反復する事によって「お金」を循環させている。

フローとストックの均衡には、水平的均衡と垂直的均衡がある。即ち、単位期間を見ると貸借と損益と言う垂直的な関係が均衡し、更に、フローの水平的均衡とストックの水平的均衡、其々が保たれている。ストックの残高は、個々の部門の資金の過不足として蓄積される。

水平方向は、総生産、総所得、総支出の関係を作る。総生産、総所得、総支出は、付加価値を意味する。

経済成長は、付加価値の拡大を意味する。付加価値を拡大する要因には、数量的要因、人工的要因、価格的要因がある。なぜならば、売上は、数量と顧客と価格の積だからである。

この点を十分に留意する必要がある。数量も人口も有限であるのに対して価格は上に開いているからである。

水平的均衡は、総資産=総資本=総支出の関係を構築する。

総生産=産出-中間消費

総支出=最終消費支出+総資本形成+輸出-輸入

総所得=雇用者報酬+営業余剰+混合所得+生産・輸入に課せられる税-補助金の三面等価が成り立つ。

付加価値は、生産勘定の残高勘定であり。産出から中間消費を差し引く事で求められる。(「マクロ会計入門」河野正男・大森明著 中央経済社)

水平方向の均衡を保つ為には、投資と資金移転、収益と費用、需要と供給、所得と支出、消費と貸借(資産、負債)、生活と物価(価格)を均衡できる仕組みである事が求められる。資産の中には、預金も含まれる。

収益の中から費用として所得が支払われ、所得の範囲内で支出をして消費する。余った資金は、預金にされて投資に回される。収益が低下し費用が削減されると所得が減少し、支出が圧迫されて消費が減退する。投資も抑えられる。

収益は、供給の元となり、支出は、需要を生み出す。需給の関係から価格は決まる。

需給の関係が維持されている間は、物価は抑制的に推移するが、需給の均衡が破れた時、支払準備の多寡が価格に決定的な働きをする。

物価、所得、消費、貯蓄、税、金利、利益は、一定の割合で均衡するように調節される。物価上昇率、所得上昇率、貯蓄率、税率、金利、利益率の相関関係を調べる。これらの相関関係は、前提条件によって違ってくるから、前提条件も変えてみながら、変化を引き起こしている要因を探る。

物価の上昇率より金利が低ければ、投資は促進され、物価の上昇は加速する。所得の上昇が追い付かなくなると家計は破綻する。逆に税率が低いと財政は破綻する。必ずしも一律に連動して変化をするわけではないが、これらの要素の相関関係は明らかにしておく必要がある。変動幅は一定の基準を構成する。問題は、幅である。何を基準として要素間の幅を調整するかである。

時間価値を主導するのは、金利であり、税率と、金利は、直接管理できる定数である。

その意味でゼロ金利は、個々の要素間の相関関係を弱くしていると考えられる。要素間に働いていた相関関係が弱まり、相互牽制が働きにくくなっていることが考えられる。

物価、金利、税が連動していると考えるからこそ財政、金融政策、税政策は、成立する。物価に、公共投資や金利、税率が連動していなければ成り立たないからである。

ストックの水平的均衡を見るには、部門間の貸借の残高と国際収支を見る事である。

最終的には、国民一人当たり生産、国民一人当たり所得、国民一人当たり消費、国民一人当たり資産、国民一人当たり負債、物価の関係に収斂する。国民一人あたりは、代表値を意味し、代表値には、平均だけでなく、中央値や頻度などもあり目的に応じて使い分ける。また、一人当たりの値を出す場合、分散や偏差、最小値、最大値が重要となる。

なぜ、民間企業では、複式簿記や会計制度を使って期間損益を決算する必要があるのか。それは、単位期間の「お金」の旗らはを計測する為である。現金収支だけでは、「お金」の短期的な働きと長期的な働きを明らかにすることができない。

だから、投資に基づく「お金」の働きと、経常的「お金」の働きを仕分けし、現金の過不足を融通するのである。

なぜならば、市場経済では、資金を調達して投資をし、投資した生産手段によって収益を上げ、その収益の中から投資した資金を回収し、返済するのが主柱だからである。収入の中から元本も含め借金の返済をするというのは、全ての部門に共通している。財政だから返す必要がないとするのは、間違いである。

現時点では市場取引、即ち、営利目的の民間企業でしか適用されていないが、実際は、財政、家計も同じ基準で測る必要がある。

垂直方向の均衡

フローとストックの均衡を意味する。

また、産出、中間投入、総生産の直列的関係を表している。

国民経済計算書

それは、売上、売上総利益、原価(費用)、金利、税の関係を表している。費用は、原材料(仕入)、人件費、その他経費、金利、償却費を表している。

費用に相当する部分は、中間投入と中間消費である。中間投入の算出は、付加価値法が用いられ、中間投入は、コモディティ法が用いられる。中間投入と中間消費は一致すると考えられている。

内閣府 国民経済計算書

資金には、長期的働きと短期的働きがあり、長期的働きがストックを形成し、短期的働きがフローを構成する。

垂直的働きは、働きは、個々の要素を構成する分母と分子の関係から導き出される。

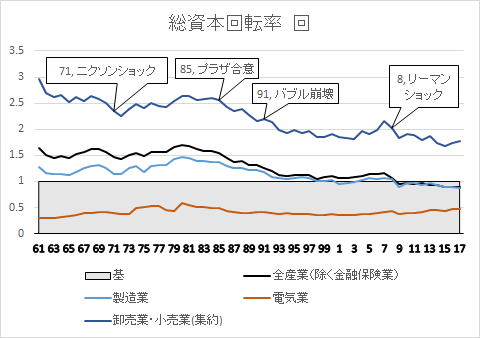

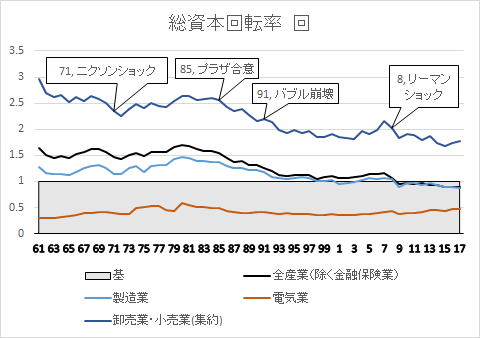

非金融法人企業では、ストックは、総資産、総資本を構成し、フローは、売上を意味するから総資産回転率が重要な指標となる。

法人企業統計

垂直方向は、分母と分子の比率が重要となる。水平方向では、構成比が基準となるのに対して、垂直方向では、分母に対する分子の比率が基本となる。故に、金利、物価上昇率、所得上昇率、利益率等が主たる指標となる。

物価の上昇は、金利と所得の上昇を招くという考え方である。また、金利の上昇は、物価の上昇、所得の上昇を招く。所得の上昇は、金利と、物価の上昇を招くと考えるのである。

金利の低下は、負債の増加を招く。負債の増加は、金利を圧迫する。

但し以上の事は、前提が変わると一意的に言い切れない。

垂直的関係は、投資と経常収支から生じる。投資には、経済主体によって差が生じる。生産主体は、設備などの生産手段に対する投資で付加価値を生み出し、収益の中から返済する。公共投資は、社会資本に対する投資で税によって回収する事を原則とする。住宅投資などの消費主体による投資は、経常収入によっい返済する。

海外部門は、国家間の決済のために支払いを準備する。

この投資と経常収支の関係が現金の供給量と流れを生み出す。故に、フローとストックは、時間価値によって結ばれている。

負債は、堆積されるとフローの底を浅くしてしまう危険性がある。つまり、資金効率を低下させてしまうのである。フローの底を浅くする事で資金の流れが予測不可能な動きをし、氾濫する危険性が高まる。あふれ出た余剰資金が市場の動きを不安定にするのである。

レパレッジを効かせると表面的には、利益率を上げているように錯覚しているが、結局は貨幣密度を疎にしているのである。

時間的均衡

フローとストック、長期的資金の働きと短期的資金の働き、投資と資金繰り等、時間軸に沿った均衡を、時間的均衡とする。時間的均衡は、時間価値を生み出す。時間的均衡が保たれなくなると時間価値は、収束せず発散する。

時間的均衡は、時系列的変化として現れる。

部門間の均衡

部門間の均衡は、資金の過不足を意味し、部門間の貸借として表される。

資金の過不足は、資金の流れる方向を指定する。

部門間の均衡は、資金需給の方向と量、残高として現れる。

一般に、成長期には、生産主体の中心の非金融法人が資金不足、消費主体の中心の家計が資金余剰主体となって資金を家計から民間企業に回す、金融機関と政府が中立的な立場で資金を供給する事で市場に資金を循環させる構図が成り立っている。

金融機関から市場方向への「お金」の流れが順な流れで市場から金融機関への流れが逆な流れである。順な流れは、債権と債務を増加させ市場を拡大させる。逆な流れは反対に債権と債務を減少させ市場を縮小させる。

水平方向、垂直方向、時間軸、いずれも相関関係が重要となる。相関関係を成り立たせている要因や前提条件が経済政策の鍵を握っている。

全体を表す指標としては、産業は、生産と人件費、つまり、費用対効果である。市場は、需給動向、生活は、消費者物価の動向である。指標から何を明らかにしたいかが、指標を選択する基準となる。

知りたいのは、現在の状態が維持可能かどうかであり、維持する事が難しいとしたら、どの様な要因によって現状を維持できなくなるかである。

現状が維持できなくなると。どのような状態に陥るか。まず考えられるのは、ハイパーインフレーション、財政破綻、金融危機かなどである。いずれにしても長期金利と動向、フローとストックのバランス、原油価格、為替等に兆候が表れる。

故に、長期金利、フローとストック、原油価格、為替などの動向を注視する必要がある。

また、長期的な視点から見ると人口動向が基礎的な要件となる。

総資産、総所得、総支出の構成の変化である。付加価値の構成と総支出の構成は、経済の実相を表している。

経済の根本は、国民生活に必要な資源を生産、あるいは、調達し、全ての国民の生活を成り立たせる為にある事を忘れてはならない。「お金」の動きは、その為の手段に過ぎない。

食料などの日用品、コモディティと言われる商品の基礎生産に携わる者の生活が成り立たなくなれば必然的に経済の基盤は失われるのである。経済は、財の生産、財の分配、財の消費の均衡の上に成り立っている。

全体に必要な資料

- 国民経済計算書

- 消費者物価指数

- 資金循環表

- 法人企業計算書

- 人口統計

- 国際収支統計

家計

家計は、消費主体である。家計は、消費の要である。消費は、生活そのものである。故に、消費は経済の基盤を構成する。

家計の出発点は、可処分所得であり、終点は、最終消費支出であり、貯蓄である。

消費は経済の基盤を構成する。そして、消費は、人口を基礎としている。

家計は、労働力と言う生産手段を生産主体に提供して労働の対価として報酬(所得)を得る。

一般に通常は労働力を提供する事、つまり、働いて得た所得の範囲内で生計をたてる。「お金」が不足した時は、過去の蓄えか、あるいは、手持ち資産を売って対価を得るか、手持ち資産を担保にして「お金」を借りる事で不足資金を補充する。

家計の鍵は、いかにして所得を得るかにある。

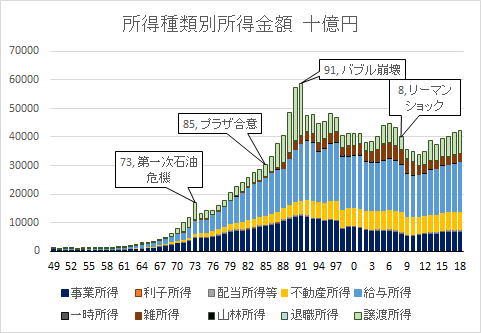

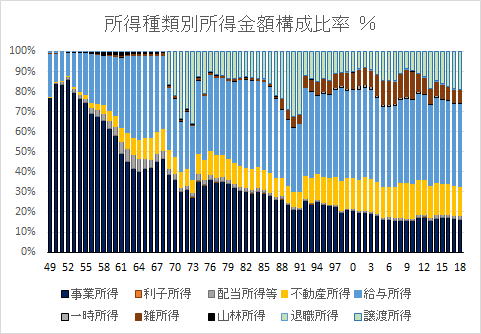

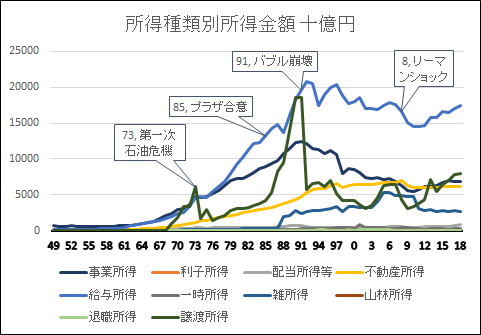

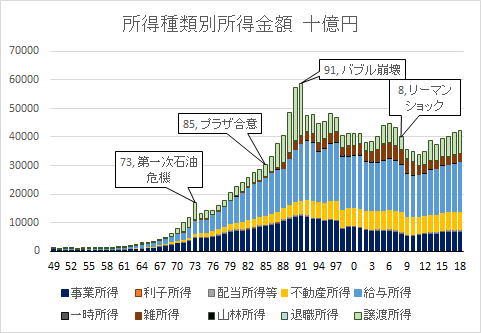

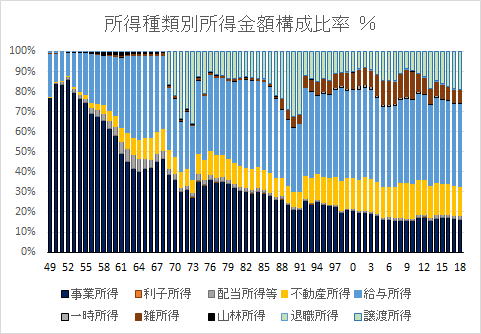

日本の税制では、所得を第一に、利子所得、第二に、配当所得、第三に、不動産所得、第四に、事業所得、第五に、給与所得、第六に、退職所得、第七に、山林所得、第八に、譲渡所得、第九に、一時所得、第十に、雑所得の十種類に分類している。

国税庁

所得は、バブル崩壊後、バブルの絶頂期の水準に2019年段階でも全く達していないのがわかる。

見かけ上の景気がよくなっても実体はまったく改善されていない。

国税庁

注目すべきなのは、第一次石油危機以降、事業所得と給与所得の比率が客転している事である。

それと、第一次石油危機、バブル、リーマンショック等の際に雑所得が急激に上昇を見せている。これは所得の傾向をよく表している。そして、所得の傾向が景気変動の重大な要因である事を暗示している。

国税庁

収入をいかに平準化するかが現代の経済の肝である。

収入の平準化が、なぜ、重要かと言うと支出は固定的であるのに対して収入は不安定、不確実だからである。

いかに所得を安定、確実なものにするのかによって経済の安定度、更に、社会の治安状態が定まるのである。

所得の平準化を実現する手段の一つが定職定収化なのである。定職化は、雇用の安定によって実現する。また、定収化の手段としては、賃金と賃金の給与化がある。賃金と言うのは、労働の対価を現金で支払う事であり、給与化と言うのは、一定の賃金を一定期間に継続的に支払う事である。定職定収化は、借金を可能とし、かつ、借金の技術を向上させた。

税制度も基本的には、給与所得を前提としている。その証拠に、国民経済計算書では、雇用者所得が所得の主要な部分を占めている。

雇用には、日雇い、定期雇用、不定期雇用がある。

そして、家計の最終消費支出の前提となるのが可処分所得である。

また、家計にも投資はある。家計の投資で一番大きいのは、一般に住宅投資である。住宅投資そのものは、付加価値を生まない、消費対象投資である。

消費投資は、定職定収が前提となる。

基本的に家計で投資された事で生じた借入金は、所得の範囲内で返済される。要するに、定収を失うと毎月決まった借金の返済に事欠くようになり、最悪の場合、破産してしまう。

家計で重要となるのは、可処分所得と支出の関係である。

家計のアリゴリズムの基本は、お金を稼いで、稼いだ金で、生活に必要な物を市場から購入する。

お金が足りなければ、借金をするか蓄えを取り崩して補充する。

余ったお金は貯金する。

家計では、仕事を失うと「お金」を稼ぐ手段を失う事になる。故に、失業率が経済状態を測る重要な指標になるのである。

家計は、購買力を形成する。購買力は、所得に依存する。基本的に所得の範囲内で家計は支出をする。

価格は、需要と供給によって市場で定まる。需要は、家計の必要性から派生する。つまり、消費を元とする。供給は、生産力と調達力を元とする。

- 一定の生活水準の確保

- 最低生活の保障

家計は、消費の主体である。消費の核心部分を構成する。

家計は、消費動向を決める基本的要因である。

家計は、消費主体である。

消費の指標は、第一に物価、第二に、可処分所得、(平均所得)第三に人口である。

要するに消費行動の変化が経済にどの様に影響するかである。

例えば、人口構成の変化による消費構造の変化である。これは、根本に家計の問題がある。

好例は、少子高齢化の問題である。否応なく少子高齢化を前提として今後は消費動向を構築する必要がある。

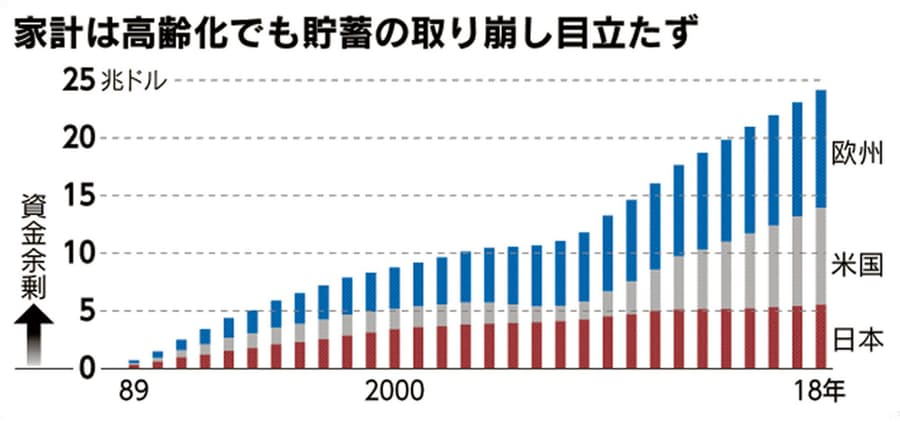

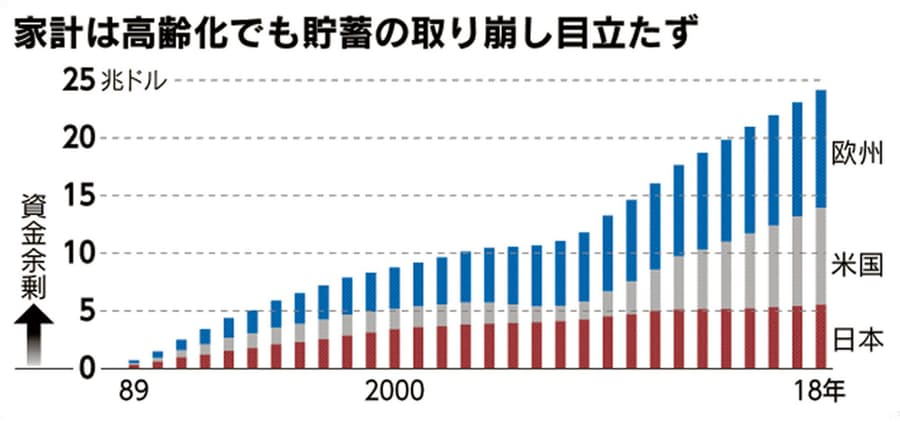

現在、家計は、資金余剰主体である。それは、収入より支出が下回っていることを意味する。

ただ、全ての家計が資金余剰主体と言う訳ではない。

資金不足主体もある。主たる要因は、住宅投資をする事である。

家計も、将来の収入を担保に資金を調達する事は可能である。

消費は、産業の大枠を決める。

消費性向の変化は、経済構造を変える。経済成長が高まり、市場が飽和状態になってくると消費性向が、エンゲル係数が低下し、教育的支出や自己実現のための支出が増大する。

また、経済は、量から質へと変質してくる。品質が向上する。

但し、投資の拡大は、資金移転を増加させ、実質的な可処分所得を圧迫する。つまり、「お金」の流れの底が浅くなるのである。

借金をしなければ破産しない。逆にいうと借金が増えると破産リスクが拡大する。

物は、家計で人に消費されることによって完結される。人は、働いて得た所得で必要な財を購入する事で完結する。しかし、余剰の「お金」は、消費されないで預金として金融機関に蓄積し、投資と言う形で市場の還元される。

財は、消費されるが「お金」は、消費されないのである。「お金」は、金融機関を通じて市場に還流される。それが、「お金」の循環を生み出すのである。

家計を表す指標

指標は、各部門の役割働きを現すものを選ぶ必要がある。

家計は、消費の働きを現す。生産、分配、消費の最終点であり基礎と需要を構成する。故に、指標は、経済の基盤と消費構造を現すものである必要がある。

- 消費者物価指数

- 可処分所得

- 人口推移

家計の根拠となる資料

- 家計統計

- 住宅着工件数

- 消費支出

- 所得種類別所得金額(税から見た所得)

非金融法人企業

非金融法人は、生産主体である。生産手段や収益を構成する。経済活動の始点でもある。

また、債権や債務を生み出す。市場の源でもある。

また、所得によって「お金」を分配する機関でもある。

- 非金融法人企業は、生産主体である。

- 非金融法人企業は、分配主体である。

- 非金融法人企業の働きは、期間損益に基づく費用対効果、損益・貸借の関係を基礎として測られる。

- 法人企業は、所得の分配を働きに応じて組織的に行う。生産主体と分配主体を兼ねる事で家計(消費)、企業(生産)、所得(分配)を結び付ける。

非金融法人企業は、物的生産手段に投資し、原材料を仕入れ、家計から労働力と言う生産手段を使って財を生産し、販売する。費用(特に、人件費)を払って所得を分配する。収入の中から投資資金、借入金を返済する。

重要な働きは、第一に、資金を何らかの手段(借入金、資本的手段)で調達する。第二に、原材料を仕入れて財を生産する。第三に、働きに応じて所得を分配する。第四に収入の範囲内で負債の返済をする。この四点である。

四つの働から投資、負債、資産、収益、費用、利益、資金の返済、所得、金利、税が生まれる。これらの働きによって財と所得は生産され、個々の部門に配分される。

「お金」の流れには、投資による流れと経常収支による流れの二つの流れが生じる。投資の流れは、ストック、負債と資産も資本を形成し、経常収支の流れは、フローを形成する。

非金融法人企業は、生産の局面の要であり、生産側から経済成長を主導している。

非金融法人企業の働きは、会計制度によって測る事が可能である。

非金融法人企業は、収益を主柱とし費用対効果を要として成り立っている。そして、損益の土台に貸借・資本がある。貸借・資本の上に損益が乗っかっている構図なのである。

貸借・資本取引は、移転取引であり、損益取引に依って「お金」の効力は発揮されるのである。ただ、貸借・資本取引は資金繰りを担っており、企業が倒産するのは、資金繰りが直接的原因である。

非金融法人企業は、雇用を創出する事で分配に寄与する。分配は、損益に基づいて組織的に行われる。

非金融法人企業は、生産を分配に変換する主体でもある。

非金融法人企業は、不確実、不安定な収益、費用、特に人件費を整流する働きがある。つまり、収入と所得を平準化する働きがある。この働きによって「お金」を市場に安定的に循環させている。

民間企業は、生産主体と分配主体を兼ねている。生産効率を上げる事で、分配に偏りを生めば、経済全体からするとかえって弊害になる。生産性をただ上げればいいという訳ではない。

生産性を向上させた分いかに所得に反映する事が出来るかが肝心なのである。所得に還元できるからこそ生産性を上げる意義がある。生産性が上がった分、価格を下げたら、所得はかえって抑制される。生産性の向上を収益、即ち、所得に反映するか、支出、即ち、物価に反映させるかの問題なのである。

現在の政策は、生産性の向上を価格に反映させる政策をとっているから物価の下落、即ち、デフレーションを招いているのである。生産性の向上は、利益に還元されてはじめて所得に転換できる。適正な価格は、適正な費用の上に成り立っている。費用を目の敵にするような政策をとる限り、収益はが切りなく圧迫され、市場は縮小していく、

競争力を価格に求めるべきなのか品質に求めるべきなのか。所得を向上させるか、価格、物価を引き下げるか、どちらにするのか選択の問題である。二兎を追うものは一兎を得ずである。

非金融法人企業によって収入と所得が平準化されることによって負債、借金が出来るようになる。つまり、資金の過不足を平準化する働きが非金融法事企業にはある。

非金融法事企業は、環境や収益構造の変化から生じる資金の過不足を負債によって補っている。

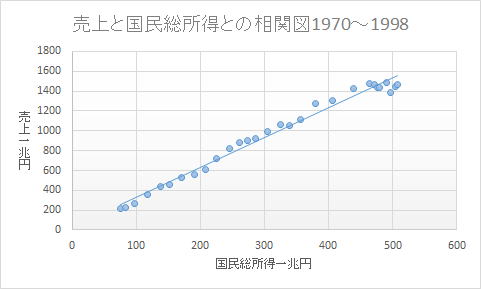

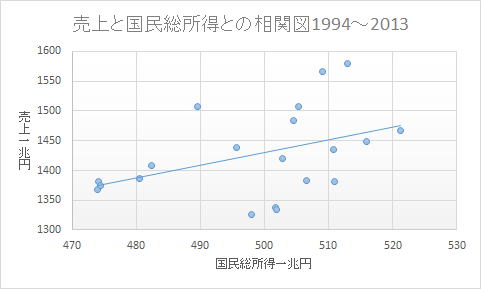

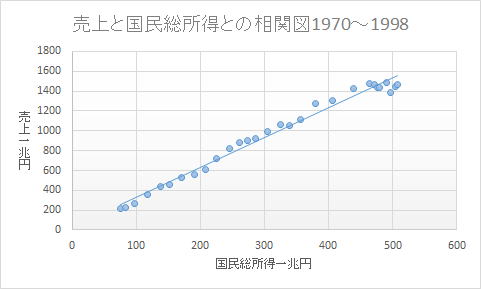

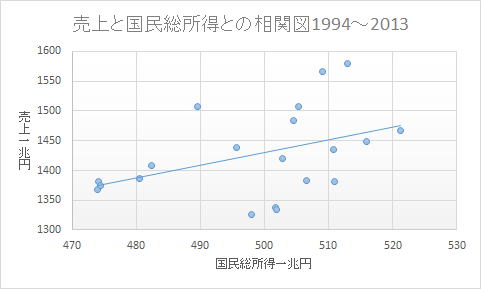

非金融法人企業の収益と経済成長率は、バブルが崩壊するまでは、強い相関関係がみられた。バブルが崩壊する時、壁にぶち当たったように、収益と経済成長との相関関係が失われた。何が原因で収益と経済成長の相関関係が失われたか。それを明らかにすれば、企業経営が経済に与える影響をも明らかにできる。

全業種売上と国民総所得との相関関係

法人企業統計

生産構造の変化がどのような変化を引き起こすか。産業構造、収益と費用の関係から産業構造がどの様に時代とともに変化してきたか。これからどのように変化するか。因果関係や相関関係を明らかにしていく。

部門間の均衡を測る時、この点を十分に留意しておく必要がある。

非金融法人企業では、産業構造の動向が重要な鍵となる。産業構造の変化は、市場の変化による部分が大きい。市場の状態がどのように変化しているかを見極める。

非金融法人企業が、借入金を担うべきなのである。なぜならば、非金融法人企業以外の部門は、付加価値を生まないからである。

市場経済の基本は、収入の中から借入金の元本の返済と金利を支払う事である。

非金融法人企業は、借金をしても収益をあげられるから付加価値を上げながら返済する事が可能な唯一の部門なのである。

市場経済では、非金融法人企業が経済体制の主柱である。現代の経済で一番問題なのは、非金融法人企業が経済の主柱であることが忘れ去られている事である。

大体、経済成長は、付加価値の拡大によってもたらされる。付加価値の拡大によって総所得が拡大し、総支出も増加する。付加価値を拡大する推進機関が民間企業である。一般政府も家計も金融機関も基本的には付加価値を生み出さないのである。余剰資金を民間企業に貸し出す事で付加価値を生み出し、経済成長を促すのが資本主義基本的な在り方なのである。

市場経済のビジネスデルは、民間企業が「お金」を借りて生産手段に投資し、家計から労働力と言う生産手段を調達し、対価として所得を分配し、生産手段を活用して財を生産し、生産した財を売って収益を得てその中から借入金を返済していく事である。

民間企業が投資をして事業を拡大し収益を伸ばす環境が整っていなければ、経済は、縮小均衡へと向かう。

民間企業が投資をする為には担保が必要であり。担保となるのは、余剰資産か、将来の収益である。バブル崩壊時、意図的に資産価値を下落させ、過当競争を促す事で収益力を低下させた。その結果、民間企業の投資は抑制され、収益力も悪化したのである。この点が改善されない限り、根本的な景気の回復は望めない。

この辺の構造を明らかにする必要がある。

市場が成熟し成長が止まった産業こそが基準となる産業である。なぜならば、そのような産業は安定しているからである。

かつては、農業や日常品と言ったいわゆるコモディティ産業が基幹産業だった。新興産業や成長産業は、状態が不安定だからである。それが産業革命後、激しい技術革新の波が起こると逆になった。成長産業や新興産業が基準となり、変化を前提としなければ経営を維持できなくなった。既成産業は、その為に不況となり衰退した。しかし、必需品である事は待ちがない。また、安定した収益を維持できる産業である。高度成長時代の様に変化が常態である時代から低成長時代に戻ったのであるから、もう一度成熟した産業に重点を移していく必要があるのである。

金融機関が優良な貸出先を見いだせないのは、堅実な事業が軽んじられてきたからである。

民間企業の指標

民間企業の役割は、財を生産すると同時に、費用、特に、人件費(所得)を分配する事である。

つまり、付加価値の基礎を提供する事にある。

基本的に市場経済は、収益によって負債を返済していく事を原則として成り立っている。「お金」が回れば、経済主体の経営は持続できる。しかし、それでは、債務は膨れ上がる事になる。故に、収益と負債の関係が重要となる。収益と負債の関係は回転率に現れる。

また、投資した資金に対してどれくらいの収益があったかもカギとなる。

また、部門間でいえば、各部門の資金の過不足の状態と資金の流れる方向が問題となる。それが経済成長の鍵となるからである。

- 総資本回転率

- ROE

- 利益率

- 長期借入金推移

- 短期借入金推移

- 営業キャッシュフロー

- 投資キャッシュフロー

- 財務キャッシュフロー

- 地価推移

- 労働分配率

- 失業率

非金融法人企業の根拠となる資料

- 産業連関表

- 法人企業統計

財政 対家計非営利団体は、財政に含まれる事とする。

財政の役割は、基本的に所得の再配分である。故に、公共投資や公共事業は、所得の移転が原則である。故に付加価値を生まない。付加価値を生まないから経済成長には寄与しない。

なぜ、所得の再配分が必要なのかと言えば、分配が「お金」を配分し、配分された「お金」によって市場から必要な財を購入するという二段階で完結するからである。

「お金」の配分は、個人から見ると所得である。先ず所得を全ての国民に行渡る様にしなければならない。

民間の企業に任せておくと完全雇用が実現できるとは限らない。完全効用が実現できなければ、全ての国民に所得を行渡らせることはできない。また、労働人口も制約がある。働いて、働いた対価として所得を得られる労働人口は全人口の中でも限られている。

故に、国家が所得の偏りを正す必要があるのである。それが所得の再配分の根拠である。

財政に求められるのは、金融機関によらない金融機能である。金融機関は、あくまでの市場の要請に基づいて資金の過不足を是正するのが役割である。

金融機関には、直接的に所得の過不足を是正する働きはない。金融機関は、あくまでも損益、収支を根拠に資金を遣り繰りする。しかし、それでは、社会的弱者、自分達だけの力で生活に必要な「お金」を調達できない人々が取り残される。そのような経済的に不利な立場にある人々の生活が成り立つように所得を再配分するのが一般政府の役割である。

経済の働きは、分配なのである。

社会的弱者には、まず、幼児、就学者や高齢者や要介護者で自分の働きで生活費が稼げない人達、また、育児に時間がとられて必要な「お金」が稼げない人、失業者、疾病者や障害者等で働くに出られない人などである。

彼等の実際の世話は、家族や保護者が見るにしても資金的な援助は欠かせない。その為に、所得の再配分をするのである。

また、所得に極端な偏りがあると健全な市場が育成できない。故に、生活者の公平を維持する為に、所得の偏りを矯正するのも政府の役割である。

財政は、生産主体と消費主体を兼ね。生産と消費にまたがって生産と消費の不均衡を是正する。また、所得の再配分によって分配の偏りを是正する働きがある。

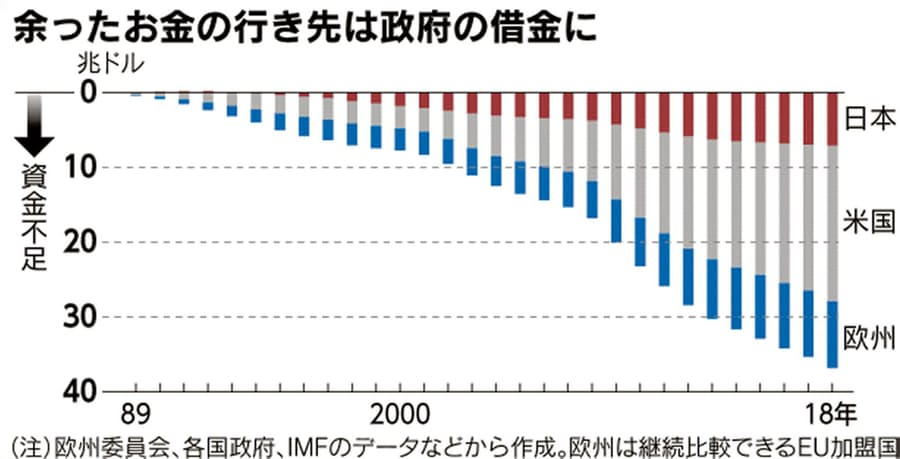

また、財政には、国債を通じて資金を市場に供給し、資金の流通と循環を制御する役割がある。

財政は、付加価値を生み出さないため、直接的に経済成長に結び付く事はない。ただ、所得を介して間接的に景気を刺激する働きがある。

過度に景気刺激策に期待するのは間違いである。公共投資によって景気を刺激する事きできても、継続性はない。継続を持続的に維持する為には、市場政策、産業政策が要になるのである。公共投資に過度に依存すると公共投資は既得権益になる。

収入によって負債を返済するというのは、政府も同じである。

- 財政は、生産主体と消費主体を兼ねる。

- 財政は、所得の再配分によって分配の偏りを是正する。

- 財政は、社会資本を構築する 。

- 公共投資や公共事業は、所得以外の付加価値を生み出さない。

- 財政は、まず一国の主権と独立を守ることが第一義である。

- 国家は、通貨価値を保障し、通貨価値の信用を税収によって担保する。

- 財政の役割は、資金循環と制御にある。

- 現金主義である。

- 単年度主義に基づく。

- 会計年度独立主義に基づく。

財政の目的は、景気対策ではない。国民経済の安寧にある。

景気対策の為と称してやたら公共投資を増やす事は、国益にはならない。公共投資は、付加価値を生み出さない事を忘れてはならない。

公共事業も公共投資も営利を目的とした事業でも、投資でもない。故に、付加価値は生れない。投資や事業の効果は、資金移転である。故に、景気対策として公共投資を増やしても効果には自ずと限界がある。拡大再生産に結び付かないからである。

現在の様な経済環境にした一番の原因は、財政にあるわけではない。むしろ、為替や金融政策、土地対策にこそ原因がある。

しかし、財政状態が一方的に悪化すれば話は別である。財政破綻は、経済を破綻させる原因となる。むしろ、景気を悪化させているのは、部門間の歪みや市場構造の変化である。そこにメスを入れない限り経済は改善されず、部門間の歪は拡大される。

景気が悪化した尻拭いを公共投資に求めても効果には限界がある。公共投資は一過的な事であり、公共投資には持続性がないからである。かと言って公共投資を恒久化すれば利権が発生する。権力を腐敗させるのである。

現在、景気刺激策として国債を発行し、公共投資を増やすべきだという意見が強い。しかし、無原則に国債を増やす事は、通貨量を制御する事を困難にし、物価の高騰を招く恐れがある。第一、財政が収拾がつかない状態に陥る危険性が高い。

何のための公共投資、あるいは、何のための所得の再配分なのか。年金なども将来の支出を考えて制度を見直す必要がある。景気対策を目的とした公共投資や事業程怪しい事はない。

景気の低迷の責任を公共投資に向けるのは本末転倒である。先ず市場を活性化する手段を講じるべきなのである。

企業収益を悪化させ、資金調達が難しい状態に市場をしている限り、景気は改善できない。

有限な資源を何に集中的に投下するかが重要なのである。皆に平等にという発想は、結局、何の効果も得られない。有効な投資は、投資する対象を絞り込む事である。

典型的なのは、教育投資である。大学は、大学に行くことが目的なのではない。大学で何を学ぶかが問題なのである。教育投資と言って単に授業料の無料化を進め意味もなく大学の数を増やすのは、財政負担を大きくするだけでしかない。意欲や能力もない者を大学に行かせる事よりも社会に出てて経済的に自立できるような環境を作る事が肝要なのである。皆等しく受けさせればいいという訳ではない。勉強する意欲もなく、理解もできないものまで大学に入れる必要はないし、少なくと、そのようの人間の費用を国が持つ必要はない。

資源は無尽蔵に存在しているわけではない。

経済の事を考える事は悪い事ではない。経済をよくしようとする施策に抵抗し、景気が悪くなってから景気対策をするから景気だけでなく、財政まで悪くするのである。

単年度主義や会計年度独立主義にとらわれると財政は、むしろ均衡を失う。

なぜなら、経済は、時間軸に沿って動いているから、時間的な均衡が測れなくなるからである。

投資は、長期的資金の働きに基づいている。経済の時間的均衡は、長期資金と短期資金の働きや有効性の上に成り立っている。無理に単位期間内で帳尻を合わせようとすると資金の流れが歪んでしまう。

最もその影響を受けるのは、年金の様な固定的支出である。年金は、長期的資金収支に基づいて設計される必要がある。

増税によって景気が冷え込んだとする評論家が多くいるが、景気によって景気が停滞したと結論付けるのは早計である。基本的に景気を支えているのは、財の需給関係である。いくら増税したとしても国民が必要だとする物があれば、景気は冷え込んだりはしない。

要するに人々が欲しいというものがないのが一番の問題なのである。

景気の状態を左右するのは、生産要因と消費要因、貨幣的要因である。

また、人々が欲しいというものがあったとしても価格が維持できない。

景気低迷の背景には、高度成長の終焉と伴って多くの商品がコモディティ化し適正な価格を維持できない事に起因している。

また、市場が過飽和状態になり、消費者が欲しがるものがなくなった。

何が原因で景気が低迷しているかを見極めないで、簡単に税制の責任にするのは、財政を悪化させるだけで、無責任な主張である。

ただ、税は、分配や資金循環で重要な働きをしている。税の働き、税に対して何を期待しているのかを明らかにしないで政争の手段にするのは、もっと愚かである。

増税が景気を悪化させ、デフレーションにしているのではなく。それ以前に景気を低迷させ、デフレーションを引き起こしている原因がある。その要因を明確にする事が肝心なのである。

財政状態を見る指標

- プライマリーバランス

- 国債残高推移

財政の基礎となる資料

- 国民経済計算書

金融機関

- 金融機関は、金融主体である。自身では財は生産しない。金融機関の収益は、預金金利と貸付金金利の利鞘である。

- 信用制度の構築と維持する責務がある。金融機関は、貸出先に信用を付与する(与信)。金融機関は、資金の過不足を補う事で収益を上げる生業。担保を取る事で担保資産に貨幣価値を付与する。

- 金融機関は、金利を通じて時間価値を生み出す。ゼロ金利では時間価値が働かなくなる。

- 金融機関の付加価値は金利が生み出すが、元本は付加価値を生み出さない。貸付金、借入金元本は移転である。

- 融通する資金には、資金には、投資資金と運転資金がある。

- 金融機関は、通貨価値を保障する。

まず金融機関がどこから資金を調達するかである。銀行は、不特定多数から預金を集める事で資金を調達する。

集めた資金を運用する事で金利差による収益を上げるのである。

故に、預金は、金融機関から見ると借入金になる。

問題は「お金」の出所である。「お金」を発行するのは、発券銀行、日本では、日本銀行である。そして、「お金」を管理しているのは、発券銀行である中央銀行である。では、中央銀行は、際限なくお札を発行できるかと言うとそれでは、「お金」を管理する事が出来なくなる。紙幣は、基本的に発券銀行の借金なのである。そこで、「お金」を発行する為の仕組みが作られるのである。

兌換紙幣の時は、中央銀行は、金を担保にしてして紙幣を発行していた。しかし、それでは、手持ち金の制約を常に受ける事になる。経済が成長し始めると常に資金不足に陥る。それで国が国債を発行し、それを市中銀行が買って買った国債を担保にして「お金」を市中に流通させるようにしたのである。つまり、国債が通貨の流量の上限を制約する事になる。

国債は、国の借金であり、紙幣は、発券銀行、日本では中央銀行である日本銀行の借金である。これが前提である。キーワードは信用である。

現代の日本においてどの様にして発券銀行は、市中に「お金」を供給するかと言うと市中銀行から担保を取って資金を貸し付けるのである。担保とするのは、預金と国債である。つまり、預金と国債の合計額が通貨の流通量の上限を画定している。預金は、通貨が市場を循環する過程で生じるものであるから、実際に供給される「お金」は、紙幣の発行量であるが、日銀は、支払準備として日銀当座預金を市中金融銀行に預けることを義務付けている。故に、紙幣の発行枠は、紙幣の発行残高と日銀当座預金の合計額と言っていい。

また、金融機関の預金は、信用取引における保証金のような役割を果たす。即ち、預金は、貸し付けられることによって市中に「お金」を循環させる。

国の借金を担保にして日本銀行は、紙幣を市中銀行に供給する。国債は、国の借金であり、紙幣は、日本銀行の借金である。つまり、融通手形と同じ構造を紙幣は持っている。資本金は、信用取引の保証金のような性格を持っている。つまり、市場経済は、信用制度の上に成り立っているという性格がある。仮に、国債、紙幣、預金いずれかの信用が失われると他の要素にも影響が波及する。財政が破綻すれば、紙幣や預金の信用も失われるのである。金融危機は、財政や紙幣の信用にも影響する。この様な構図の上に金融のアルゴリズムは成り立っている。

「お金」の働きは、負の働き、つまり、負債、借金を根底としたものだという事を忘れてはならない。

「お金」は、虚構であり、錯覚を利用した物なのである。

国が国債(債務)を発行し、金融機関から資金(資産・債権)を借り受ける。金融機関は、国債を受け取って、資金を国に貸し付ける。金融機関は、国債を担保にして中央銀行から資金を借り受ける。我が国の発券銀行である日本銀行は、国債を金融機関から買い入れる事で資金を市中に供給する事もできる。

この様に、国と金融機関と中央銀行は、同量の債権と債務を交換する事で資産と負債を形成する事で、紙幣を発行し、市場に供給する。

実際に市場に供給する時は、金機関を除く経済主体、即ち、金融機関を除く法人企業、一般政府、家計、対家計民間非営利団体、海外部門に対して貸し付ける。

「お金」の本質は、債権と債務なのである。

「お金」が金融機関から市場の方向に流れると流れた「お金」の量と同量の債権と債務が派生する。

アルゴリズムは、順次構造、選択構造、反復構造からなる。金融における順次構造、選択構造、反復構造を分析すれば、財政や物価の動向も予測できる。

国民生活に必要とされる資源が不足したら国外から必要とする資源を調達しなければならなくなる。その場合、流通する「お金」の種類が違えば、決済のための双方の「お金」を準備する必要がある。それが、外貨準備である。

基本的に双方の「お金」の交換相場は、交易量によって決まる。しかし、それでは、輸入超過国は外貨準備が不足する。それで、交易国同士で双方の国の「お金」の貸し借りをするのである。この時の交換レートが為替相場を構成する事になる。そして、為替相場によって輸入物価が決まる。

一方的な交易は成立しない。交易は、双方向でなければ成立しない。外貨を獲得する為には、輸入する物がなければならなし、外貨を借りるためには、担保する物が求められる。担保されるのが徴税権だと国家の主権が脅かされる事になる。外貨準備の重要性は、外貨準備が国家の主権にかかわるからである。外貨準備が枯渇して内政に干渉された国は多くある。

金本位制の時代は、外貨準備もその国の金の保有量によって担保されている。現在は、決済通貨としての基軸通貨が外貨準備を担保する。現在は、アメリカドルが一般に基軸通貨としてみなされている。基軸通貨は、一つの経済圏を構成する力がある。また、基軸通貨は、本国とは別の通貨市場を構成する事もある。それがユーロドルである。

基軸通貨国は、外貨を準備する必要がない。外貨が不足すれば、国債を発行して自国の通貨を供給すればいいからである。

金融機関の役割は、資金余剰主体から資金不足主体へ資金を融通する事で、資金を循環させ、金利によって時間価値を創出する事である。重要なのは、預金と貸付金の均衡である。

金融機関の収益は、貸出利息と預金利息の利幅である。貸出利息は、貸出金と貸出金利の積であり。預金利息は、預金と預金金利の積である。

利幅は、金利差によってのみ決まるのではなく、分母となる貸出金と預金の比率にも影響される。故に、預貸率の動向は、金融機関の収益に決定的な影響を与える。

金融機関は、投資対象の資産の含み益と将来の収益を担保にして融資する。バブル崩壊後の金融機関の問題は、資産、特に地価の大幅な下落によって含み益がなくなり、逆に含み損が発生した事、更に、高度成長が終焉した事で企業の収益力が低下した。その為に、資産の含み益も将来の収益のどちらも担保にならなくなったことである。

不良債権を処理したとしても不良債務は残る。そして、不良債務は表には出てこないのである。しかし、隠れ不良債務は、金利を圧迫する。

市場の変化は、金融のアルゴリズムを変えてしまった。選択肢を変えてしまったのである。何が選択肢を変えてしまったか、それを明らかにすれば市場の構造が明らかになる。問題は前提条件である。

金融のアルゴリズムの変化は、バブル崩壊後の日本経済を方向付けたのである。「お金」の流れる方向が実物市場から金融市場へと変わってしまったのである。

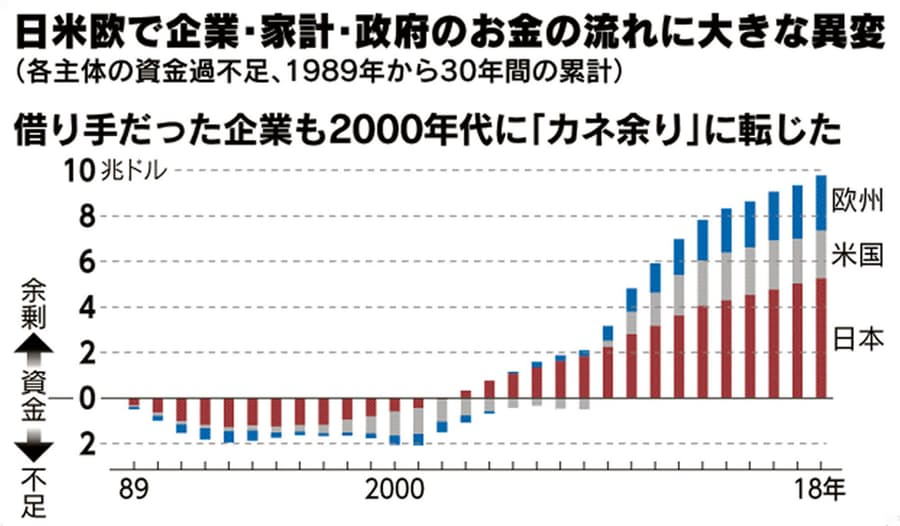

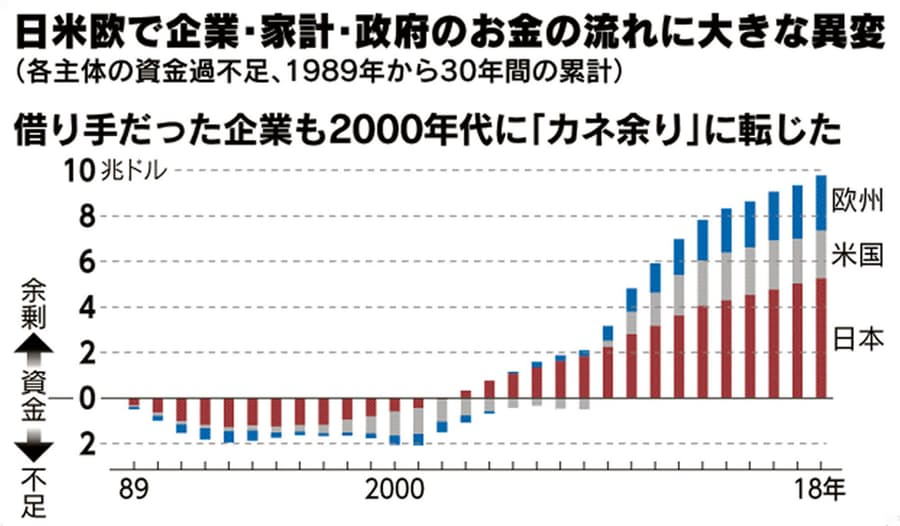

バブル世崩壊後、資金不足の主体から資金を回収し、余剰資金を持つ主体へ資金を融通する様な逆転現象がみられた。その結果、短期的に見ると民間企業は、2000年を境にして資金不足主体から資金余剰主体に転換した。

現在、金融機関の業績を圧迫している最大の原因は、有望な貸付先が見つけられず、極端に預金と貸付金との比率に偏りが生じた事と、金利の低下による利幅の圧縮である。この点が解決できないと金融機関は正常な利益を確保する事が難しくなり、機能不全に陥る危険性がある。

また、大量に発行された国債が消化されずに金融市場に滞留すると健全な貸付金が圧迫される。所謂、クラウディングアウトである。

景気の先行きで一番危惧されるのは、金融危機である。つまり、金融機関が機能不全に陥る事である。

ストックの拡大は、フローを圧迫し、流動性を低下させる。

貸付金の有効性が重要なのである。貸付金の質である。貸付金の質が悪くなれば信用制度そのものに影響が出かねない。金融商品や投機的商品等、裏付けのない貸付金は、資金効率を低下させる。貨幣価値が疎になるのである。

裏付けのない「お金」は、経済を撹乱する要因になる。レバレッジを高める目的だけで貸付金を不必要に拡大すれば、適切な長期金利を維持する事が難しくなる。政策的に長期金利を操作するのは危険性を伴う。

長期金利を低く抑えようとするとストックが拡大し、預貸率を低下させる。

資金効率も悪化し、貨幣価値も疎となる。更に、市中金利を圧迫する要因にもなる。最悪の場合、金融機関が機能不全に陥り、流動性が失われる。

この様な事態を防ぐ為には、財政を健全に保ち、限度を超えた国債の発行を抑える以外にない。

金利の変化が通貨や預金にどう反映されるかを見ておく必要がある。

金融を表す指標

- 金利の推移

- 預貸率

- 信用乗数の推移

金融機関の根拠となる資料

- 資金循環表

- 国民経済計算書

海外

海外部門の働きで一番重要なのは、為替の働きである。

先にも述べたように海外渡航役する為には、決済のための外貨を準備する必要がある。外貨の量はその国の経済力を表す指標ともなる。

ただ為替は、相対的な値であり、絶えず変化している。

為替相場は、国の経済状態、景気を左右する為に、政治的に利用される例をも多くある。

ただ、目先の政治的理由によって為替を操作すると長い目で見て経済を歪めてしまう危険性がある。

為替制度は、国家経済の基盤の一つだという事を忘れてはならない。

為替は、通貨価値を確定する。つまり、通貨間の相対的な価値を決める働きがある。

為替は、交易に重大な影響を引き起こす。内外価格差を生じさせ、かつ、変動するからである。

内外価格差は、国内市場を撹乱し、産業構造を変えてしまう事さえある。

また、物価に反映し、ハイパーインフレーションの直接的原因にもなる。

最悪の場合、国家間の貿易摩擦、貿易戦争を引き起こす。

貿易摩擦は、武力衝突を引き起こす直接的な原因となる。

通貨管理は、海外部門では最も重要な課題である。

- 国内に不足する資源を海外から交易(輸入)を通じて調達する。

- 海外から資源を調達する為に資金を余剰生産財を輸出する事で調達する。

- 海外との交易の決済に必要な資金、支払準備を用意する。外貨準備である。(支払準備)

- 交易によって生じた通貨価値の変動を調節する。

関税障壁によって市場を囲み込み保護しようとするのは、かえって市場を機能不全に陥らせる危険性がある。

関税障壁が有効なのは、為替の変動のような事象であるが、関税を変更する事は急激な為替の変動には対処しきれない。だいいち、日々の目まぐるしい為替の変動にも対処しきれない。

全体市場は、細かい多くの市場が複雑に入り組み合い、重なり合ってできている。全体市場を構成する市場は、性格も構造も違う。

為替の変動も有利に作用する市場と不利に作用する市場がある。為替の変動の影響も全ての市場が一様に受けるわけではない。それら個々の市場をどう保護していくかの問題であって、円高が是か、非かを一律に語るようなことは意味がない。

海外交易によって市場が荒廃するのは、公正な競争の前提が維持できないからである。人件費が十分の一の相手と公正な競争が成立すると考える方がおかしい。人件費や労働時間等の労働条件の差が原因であるとしたらそこに何らかの規制をかける以外にない。ルールが違うところと公正な競争はできないのである。一律に規制をかけるような関税は、資金の巡りを悪くするだけであり、関税をかけた方にも負担がかかる事になる。

単純に、関税障壁を設けたところで抜本的な解決にはならない。問題なのは、各国の生産条件が違う事で、不当に安い人件費や劣悪な労働条件をそのままにして、自国の都合を押し付けるから解決できないのである。貧困の輸出とか、競争力を高める為に、労働条件を引き下げる事にもなる。

経済は、量と質両面からとらえる必要がある。

交易の目的を明らかにする事である。交易の目的は、自国に不足する資源を調達する為に、自己の余剰な資源を使って自国の不足する資源と余剰の資源を交換する事が目的なのである。「お金」で一方的な流れを作ると、結局、雇用を悪化させる結果を招く。

オリンピックの様なスポーツの世界を見ればわかるように、公正な国際競争を実現する為には、共通のルールづくのが求められているのである。

海外事情の根拠となる資料

- 国際収支表

- 国債投資残高表

- 金融資産・負債におけるその他の変動勘定

海外の指標としては、為替の動向、経常収支である。

フローとストックの歪の拡大は、地球的規模で拡大しているのがわかる。フローとストックの歪の拡大によってフローの市場は硬直化しており、反対にストックは、肥大化し余剰資金が運用先を求めて彷徨っている。

それが時として市場に暴虐な振る舞いをして市場そのものを毀損させている。

また、経済政策の手足を縛り、市場を閉鎖的なものにしようとしている。

経済が制御不能に陥る事は、動乱の兆しである。経済が破綻すれば、社会や政治も巻き込まれずにはいられない。

ストックが拡大すれば、付加価値が圧迫を受ける。中でも費用には上昇圧力がかかる。

また、資金が資本市場に吸い上げられて実物市場に流れなくなる。

また、負債の圧力が強くなり、金利は、圧縮される。民間投資が抑制され、その分、公共投資に頼る事になる。民間投資と公共投資の均衡が保てなくなる。

価格が維持できなくなれば必然的に利益が上げられなくなる。

利益は、限りなくゼロに近づく。財政負担が大きくなる。税の相対的な比重が高まる。

保護主義的な傾向が高くなる。

2019年11月11日 日本経済新聞

2019年11月11日 日本経済新聞

2019年11月11日 日本経済新聞

少子高齢化を悪いと決めつけるが、少子化は、人口爆発を避けるために意図的にとられた政策の結果である。例えば、中国が一人っ子政策を採用するには、採用する為に、必要な動機があった。その結果、少子化したら、今度は少子化が悪いとするのでは、人口問題の本質が見えてこない、

少子化の背景には、結婚をしない、子供を産まない事たちが増えた事が一陰である。その原因は、適齢期の男女が結婚しない事にある。

まず第一に、結婚しないのは、女性が経済的に自立した事である。自分が仕事をするのに、出産や子育てが障害、負担となる。だとしたら結婚も出産も女性は躊躇する。

問題は、少子化は、本当に悪い事と決めつけられるかである。それよりも国民が充実したゆとりある生活を送れるかどうかである。その結果、少子化に向かったとしても必ずしも悪いとは決めつけられない。

女性が経済的に自立する事は悪い事ではない。ただ、それに伴って女性の社会進出に伴う諸問題を放置する事が問題なのである。

高齢化も同じである。国民が長寿である事は、おめでたい事である。少なくとも悪い事ではない。ただ、晩年、働く事も収入を得る事が出来なくなることが問題なのだ。また、高齢者が一人住まいで世話をしてくれる人がいなくなることが問題なのである。

年金や制度施設の問題にすり替えれば解決するという事ではない。

なぜ、経済が上手く回らなくなるのか。それは働く場がなくなるからである。適度な忙しさが人生を豊かにする。

仕事があるという事は、世の中から必要とされているという証である。仕事を奪う事は、その証さえ奪う事なのである。働かなくていいよと言うのは、相手の為にはならず、時として残酷な仕打ちになってしまう事を忘れてはならない。

働いて、働いて得た「お金」で生きていく。それが基本なのである。働けなくなったら別であるが…。

神の力を得たとして、何でも自分の思い通りにできると思い、自分の欲望の赴くままにやりたい放題の事をしたとしても、それは、自分の魂が欲望に支配されたことを意味しているに過ぎない。

人は、神にはなれない。限りある者が限りない存在と同じように振舞う事は愚かであり、結局は己を虚しくしてしまう。生きるとは、自分が生かされ利ている事を自覚した時、確かなものになる。自分を生かす事は、自分を生かす存在に感謝をし、限りある人生を有意義に送る事で成就する。

人は神にはなれない以上、人としての幸せを追求すべきなのである。

欲望に身を任せる事が自分の幸せになるとは限らない事を悟るべきなのである。

このホームページはリンク・フリーです

ページの著作権は全て制作者の小谷野敬一郎に属しますので、一切の無断転載を禁じます。

The Copyright of these webpages including all the tables, figures and pictures

belongs the author, Keiichirou Koyano.Don't reproduce any copyright withiout

permission of the author.Thanks.

Copyright(C) 2019.6.4 Keiichirou Koyano

![]()